2024 год знаменует собой начало новой эры не только для технологий, но и для финансов, поскольку крупная победа была достигнута спотовых ETF на биткоин (биржевые фонды). Сейчас наступила эпоха, когда прошлое будут ценить за его дальновидность и упорство.

Когда в январе 2009 года была запущена пионерская криптовалюта и цифровая валюта, Биткоин, это был не реальный актив или «согласованная» цифровая ценность, а почти заброшенный мешок с золотом, поскольку он сталкивался с достаточным количеством отказов на всех этапах. Даже несмотря на «Белую книгу» Сатоши, Биткоин не был встречен радушно в мире финансов.

Однако, несмотря на все свои обещания, BTC оставался окутанным атмосферой тайны и скептицизма. Биткоину потребовалось несколько лет, чтобы закрепить свою ценность в мире технологий, финансов и цифровой экономики, приняв на себя гигантскую роль среди многих других криптовалют.

Однако 10 января 2024 года SEC в своей официальной документации одобрила все 11 спотовых ETF на биткоин. Этот долгожданный зеленый свет от SEC США ознаменовал переломный момент не только для Биткоина, но и для всей криптовалютной индустрии.

14-летний путь к этому моменту был трудным и вымощенным скептицизмом;нормативные препятствия вырисовывались серьезно: SEC ссылалась на опасения по поводу манипулирования рынком и защиты инвесторов в качестве оправдания для неоднократных отказов. Такие попытки, как ETF на фьючерсы на биткоин, предлагали ограниченное воздействие и не могли уловить истинную суть прямого отслеживания цен спотового ETF.

- Объяснение биткоин-спотового ETF

- Генезис биткоин-ETF (первые дни и концептуализация – 2013-2017 гг.)

- Поворотный момент: десятилетие настойчивости окупается (2018–2023 гг.)

- Волнения в криптовалютном ландшафте: последствия спотовых ETF на биткоин (2024 г.)

- Перекресток инвесторов

- Институциональное принятие Биткоина

- Новый взгляд на рынок

- За пределами Биткоина

- Заключение

- Последние мысли

Объяснение биткоин-спотового ETF

Недавнее одобрение спотовых ETF на биткоин вызвало волнение во всем финансовом мире. Но что именно представляют собой эти инструменты и какое влияние они окажут на будущее BTC и, в более широком смысле, на инвестиционный ландшафт?

Биткоин-спотовые ETF (биржевые фонды), в отличие от своих фьючерсных аналогов, не отслеживают цену фьючерсных контрактов на биткоин. Вместо этого они применяют более прямой подход, храня базовый актив – сам Биткоин – в безопасных цифровых хранителях.

Это устраняет потенциал «базисного риска» — явления, при котором цены фьючерсов отклоняются от фактической цены Биткоина за наличные. Проще говоря, спотовые ETF предлагают более простой и прозрачный способ получить доступ к ценовым движениям BTC, подобно традиционным ETF, обеспеченным золотом.

Bitcoin Spot ETF функционируют аналогично своим традиционным аналогам, например, отслеживающим индексы фондового рынка. Они объединяют капитал инвесторов, покупая биткоин и надежно удерживая их. Каждая акция ETF представляет собой частичное владение объединенными Биткоин, что позволяет инвесторам участвовать в рынке без непосредственного владения или управления криптовалютой. Это устраняет технические сложности и потенциальные риски безопасности, особенно для тех, у кого ограниченный опыт работы с криптовалютами, потенциально расширяя базу инвесторов в биткоин.

Генезис биткоин-ETF (первые дни и концептуализация – 2013-2017 гг.)

Самые ранние зарождения концепции биткоин-ETF относятся к 2013 году, когда близнецы Уинклвосс впервые предложили свой ETF Gemini. Близнецы Уинклвосс, Кэмерон и Тайлер, оба технологические предприниматели с видением, в 2013 году подали первую заявку на создание биткоин-ETF, Gemini ETF, что положило начало десятилетнему пути к одобрению регулирующих органов.

Это смелое предложение было категорически отвергнуто SEC во время пребывания в должности ее бывшего председателя Джея Клейтона, который позже ушел в отставку в 2020 году и стал сторонником криптовалюты. Интересно, что Клейтон теперь активно участвует в регулировании криптовалюты, когда он присоединился к консультативному совету Fireblocks, платформы хранения криптовалюты.

Последующие годы были периодом инноваций и неопределенности. В то время как рыночная капитализация Биткоина выросла, привлекая как ярых сторонников, так и осторожных наблюдателей, SEC по-прежнему колебалась. Обеспокоенность регулятора по поводу манипулирования рынком, волатильности цен и зарождающегося состояния технологии блокчейна приводилась в качестве оправдания для неоднократных отклонений последующих предложений ETF, включая попытку Grayscale преобразовать свой Bitcoin Investment Trust в спотовый ETF.

Тем не менее, среди отказов были и проблески прогресса. Технологические достижения улучшили безопасность блокчейна и решения по хранению, устраняя первоначальные опасения по поводу уязвимости и потенциальной фиктивной торговли. Глобальное внедрение Биткоина, особенно в Канаде, где в 2021 году были одобрены спотовые ETF, послужило убедительным примером повышения доступности и стабильности рынка.

В этот период также медленно менялась позиция SEC. Назначение Гэри Генслера председателем Комиссии по ценным бумагам и биржам США в 2021 году принесло вновь обретенную открытость к диалогу и исследованию потенциальной нормативной базы для криптовалют. Утверждение первого фьючерсного биткоин-ETF, зарегистрированного в США, в октябре 2021 года, несмотря на его ограничения, дало представление о том, что может быть.

Поворотный момент: десятилетие настойчивости окупается (2018–2023 гг.)

Криптовалютный бум 2017–2018 годов и последующий крах вызвали потрясения в отрасли, но они также послужили суровым испытанием, повышая устойчивость и стимулируя новое внимание к соблюдению требований и инновациям. Представители отрасли, такие как Grayscale, не испугавшись предыдущих отказов, продолжали совершенствовать свои предложения, включая важные меры безопасности и решая проблемы регулирования.

Эта неустанная погоня за одобрением, наконец, дала результаты в 2023 году. В мае ARK Investments Кэти Вуд подала заявку на спотовый биткоин-ETF, установив окончательный срок для принятия решения SEC.

Затем, в июне, выход BlackRock на арену со своим собственным приложением Spot Bitcoin ETF вызвал волну волнения в финансовом мире. Этот шаг традиционного финансового гиганта ознаменовал решающий сдвиг в настроениях, продемонстрировав растущую институциональную уверенность в потенциале BTC.

Последующие месяцы были бурной деятельностью. Поступил шквал заявок от таких фирм, как Fidelity и Invesco, вызванный импульсом движения BlackRock и перспективой скорого одобрения. В августе решающая юридическая победа Grayscale в Окружном суде округа Колумбия еще больше укрепила аргументы в пользу спотовых ETF, вынудив SEC пересмотреть свои предыдущие отказы.

Наконец, Комиссия по ценным бумагам и биржам (SEC) своим историческим решением дала зеленый свет 11 предложениям биткоин-ETF, в том числе от BlackRock, Fidelity и VanEck. Этот момент ознаменовал кульминацию десятилетней борьбы, означающую массовое признание участия инвесторов в криптовалютном пространстве.

Волнения в криптовалютном ландшафте: последствия спотовых ETF на биткоин (2024 г.)

Появление спотовых ETF создало широкую сеть, посылая волны в различные сферы финансового мира. Спотовые ETF таят в себе множество возможностей и проблем, жизненно важное влияние на стабильность рынка, институциональное внедрение и нормативный надзор. Есть положительные прогнозы, что рыночная капитализация Биткоин может превысить 1 триллион долларов после запуска спотовых ETF на биткоин.

Давайте рассмотрим более широкое значение этого решающего момента, что он означает для будущего финансов и его взаимосвязь между технологиями и традиционными финансовыми системами.

Перекресток инвесторов

Для розничных инвесторов спотовые ETF предлагают удобный и знакомый способ участия в рынке Биткоин без непосредственного владения криптовалютой. Это открывает двери для более широкого внедрения и увеличения ликвидности, что потенциально приведет к более плавному выявлению цен и снижению волатильности. Влиятельный американский журнал Forbes предсказал, что цена BTC достигнет $80 000 в результате одобрения спотовых ETF на биткоин.

2024 год также обещает стать хорошим, если не одним из лучших сезонов для криптовалют, особенно Биткоин, поскольку это сезон сокращения Биткоин вдвое, что окажет еще одно огромное влияние на криптовалютную индустрию.

Однако не следует недооценивать присущие Биткоину риски, включая колебания цен и потенциальную подверженность мошенничеству. Инвесторам следует подходить к спотовым ETF с осторожным оптимизмом, обеспечивая правильное понимание технологии, динамики рынка и связанных с ними рисков, прежде чем рисковать.

Институциональное принятие Биткоина

Появление спотовых ETF знаменует собой значительный шаг на пути институционального принятия Биткоина. Участие авторитетных финансовых учреждений, таких как BlackRock и Fidelity, повышает доверие к криптовалюте и открывает путь для дальнейшей интеграции с традиционными финансовыми продуктами и услугами.

Сохраняются опасения по поводу влияния институционального вмешательства на манипулирование рынком и потенциальных конфликтов интересов. Однако нормативный надзор и надежные механизмы соблюдения требований будут иметь решающее значение для обеспечения справедливого и прозрачного рынка для всех участников.

Новый взгляд на рынок

Спотовые ETF потенциально могут привести к большей стабильности рынка за счет привлечения институциональных инвесторов и их опыта управления рисками. Это могло бы смягчить присущую криптовалютному рынку волатильность, привлекая более широкий круг инвесторов и способствуя устойчивому росту.

Одобрение SEC представляет собой осторожное принятие, а не карт-бланш. Для эффективного решения уникальных проблем, связанных с интеграцией криптовалют в основные финансовые системы, может потребоваться дополнительная ясность регулирования и потенциальная адаптация существующих рамок.

За пределами Биткоина

Спотовые ETF могут стать для инвесторов воротами для изучения более широкого ландшафта криптовалют. Их знакомство и простота доступа могут побудить к изучению других многообещающих проектов на основе блокчейна, ускоряя общий рост и развитие экосистемы криптовалют.

Успех спотовых ETF будет зависеть от дальнейшего развития технологии блокчейна и связанной с ней инфраструктуры. Масштабируемость, безопасность и удобство для пользователей останутся ключевыми направлениями для обеспечения бесперебойного функционирования и широкого внедрения финансовых продуктов на основе криптовалют.

11 спотовых продуктов ETF на биткоин (с их тикером), утвержденных 10 января 2024 г.:

- Биткоин-траст iShares (IBIT) Blackrock

- Биткоин-ETF ARK 21Shares (ARKB)

- Биткоин-фонд WisdomTree (BTCW)

- Bitcoin ETF Invesco Galaxy (BTCO)

- Побитовый биткоин-ETF (BITB)

- Биткоин-траст VanEck (HODL)

- Биткоин-ETF Франклина (EZBC)

- Биткоин-траст Fidelity Wise Origin (FBTC)

- Биткоин-фонд Валькирии (BRRR)

- Биткоин-траст в оттенках серого (GBTC)

- Биткоин-ETF Hashdex (DEFI)

Заключение

Утверждение спотовых ETF на биткоин является переломным моментом не только для самой криптовалюты, но и для всего финансового ландшафта. Это знаменует собой новую главу в саге Биткоина, где его разрушительный потенциал может быть использован в рамках устоявшихся финансовых систем.

Кроме того, этот путь вперед вымощен как возможностями, так и проблемами. Навигация по правилам и решение проблем, связанных с рисками инвесторов, важны для обеспечения плавной интеграции с традиционными финансовыми системами и регулирующими органами, что будет иметь решающее значение для определения окончательного успеха этого технологического скачка.

Последние мысли

Одобрение спотовых ETF на биткоин — это не просто зеленый свет со стороны регулирующих органов;это громкое заявление о выходе Биткоина на главную сцену финансов.

Связанное чтение: Celestia Network: как сделать ставку на TIA и позицию для 5-значных раздач

Однако путешествие еще далеко не завершено. Это одобрение является важной вехой, а не пунктом назначения. Сейчас, когда мы переживаем этот поворотный момент, важно помнить о духе неповиновения, который породил BTC. Он родился из стремления к автономии, свободе от централизованного контроля и более справедливой финансовой системе.

Хотя ETF предлагают мост между этим децентрализованным миром и установленным финансовым порядком, крайне важно не упускать из виду эти основные принципы.

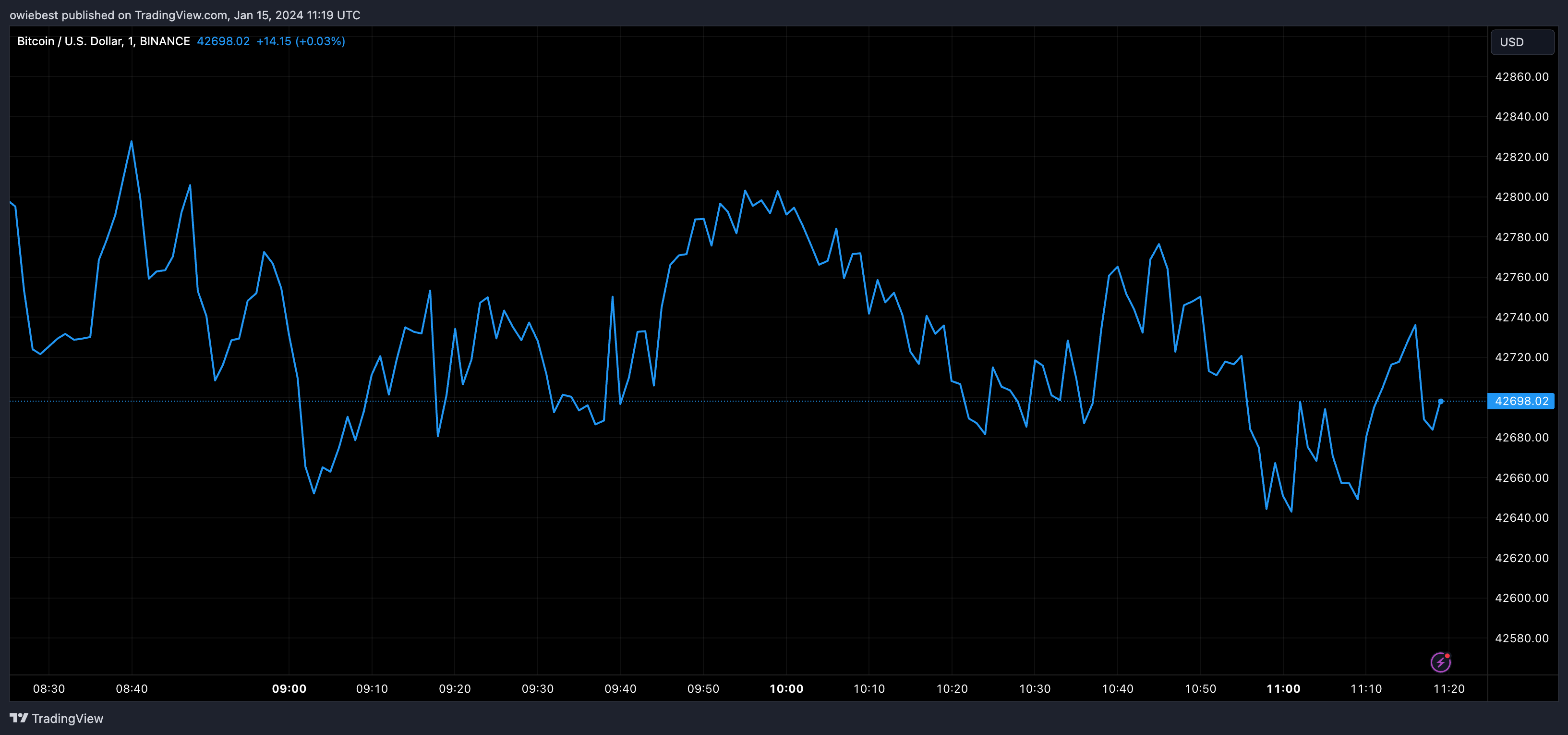

Цена BTC испытывает трудности после одобрения Bitcoin Spot ETF |Источник: BTCUSD на Tradingview.com.