Согласно отчету Bitget в сотрудничестве с аналитической платформой блокчейна Nansen, на сингапурской бирже криптовалют Bitget наблюдается рост институционального участия: по состоянию на сентябрь институциональные трейдеры составляют примерно 80% от общего объема.

В отчете отмечается, что институциональная активность на спотовых рынках Bitget выросла с 39,4% от общего объема 1 января до 72,6% к 30 июля. В торговле фьючерсами произошел еще более резкий сдвиг: активность институциональных маркет-мейкеров выросла с 3% активности в начале 2025 года до 56,6% к концу июля.

Исследование определило ликвидность как ключевой показатель институционального внедрения криптовалюты, отметив, что глубина книги заказов Bitget, спреды и качество исполнения теперь соответствуют таким аналогам, как Binance и OKX, в основных торговых парах.

На финансовых рынках ликвидность означает, насколько быстро и легко можно торговать активом, не вызывая значительного изменения его цены.

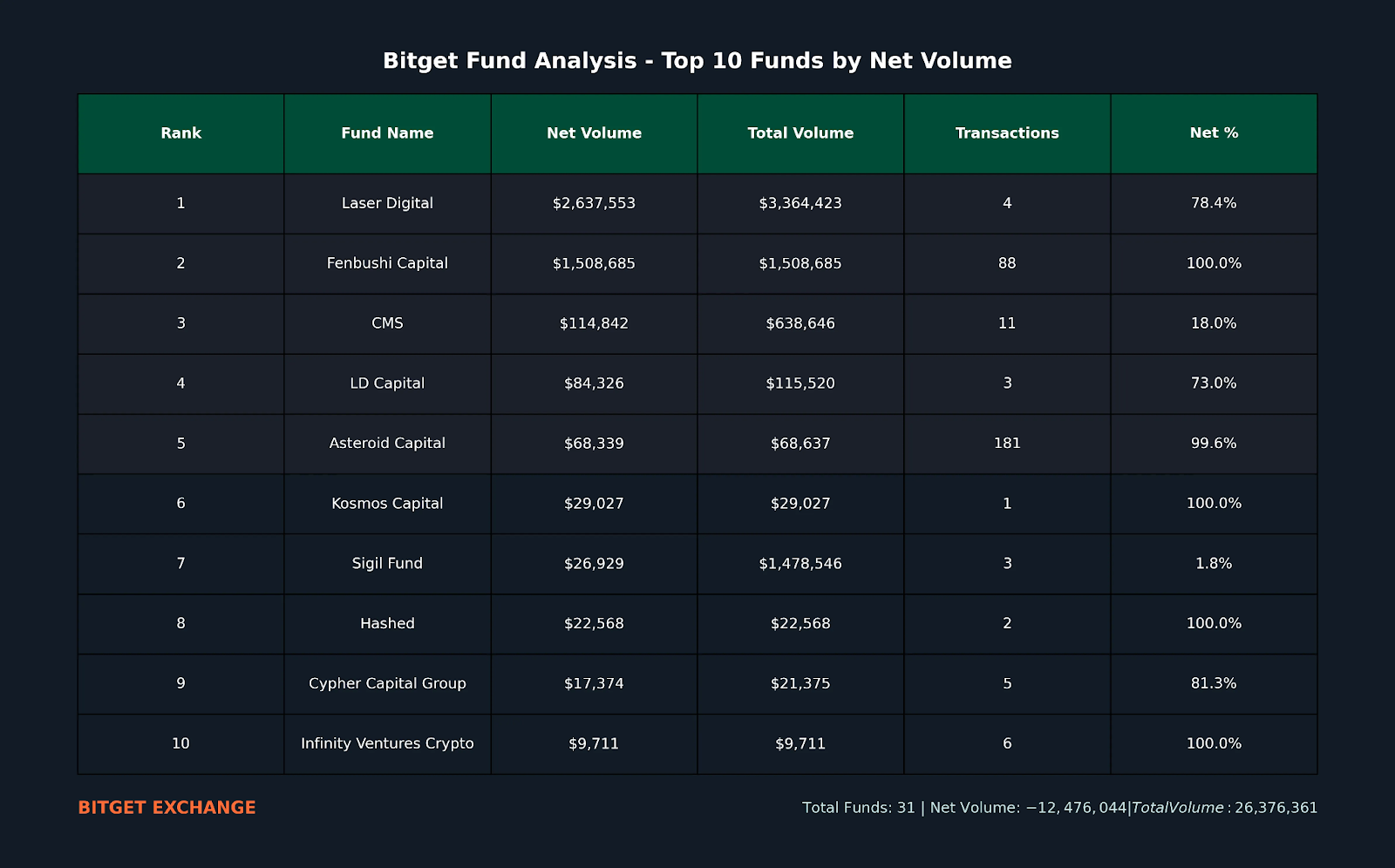

Согласно данным Onchain от Nansen, Laser Digital и Fenbushi Capital возглавили институциональный приток на Bitget, на долю которого приходится большая часть положительных чистых потоков на биржу.

В течение первой половины года средний ежемесячный объем торгов Bitget составлял около 750 миллиардов долларов, при этом на долю деривативов приходилось около 90%. Согласно отчету, на учреждения приходится примерно половина всей деятельности, связанной с деривативами.

Для сравнения, объем спотовой торговли Binance, крупнейшей в мире централизованной криптовалютной биржи, вырос до $698,3 млрд в июле с $432,6 млрд в июне, что на 61% больше по сравнению с предыдущим месяцем, как показывают данные Coingecko.

Связанный: Binance Wallet сотрудничает с Bubblemaps, чтобы помочь в борьбе с инсайдерской торговлей криптовалютами

Биржи обслуживают институциональных инвесторов

Поскольку в 2025 году институциональное внедрение криптовалюты резко возросло, криптовалютные биржи конкурируют за долю рынка различными способами.

В январе Crypto.com анонсировал институциональную торговую платформу с более чем 300 торговыми парами и поддержкой передовых торговых стратегий, адаптированных для институциональных инвесторов, что сигнализирует о более глубоком продвижении компании на Уолл-стрит.

В сентябре Binance представила платформу «крипто как услуга» для лицензированных банков, фондовых бирж и брокерских компаний, предоставляющую традиционным финансовым учреждениям прямой доступ к своей ликвидности, фьючерсам и депозитарной инфраструктуре.

В октябре OKX объявила о партнерстве со Standard Chartered для запуска программы зеркального обеспечения в Европейской экономической зоне, которая позволит институциональным клиентам хранить свои криптовалютные активы непосредственно в кастодиальном подразделении Standard Chartered.