По словам Джеффа Парка, главы Alpha Strategies в Bitwise Investments, волатильность цен на биткоин, вероятно, возрастет в обоих направлениях после недавнего одобрения вариантов спотовых биткоин-ETF. В интервью Энтони Помплиано Пак объяснил, чем эти новые доступные варианты отличаются от существующих производных криптовалют и почему они могут существенно повлиять на динамику рынка Биткоин.

Почему опционы Bitcoin ETF меняют правила игры

В интервью Пак изложил всеобъемлющий тезис, отметив: «Волатильность — это не просто статический показатель прошлых результатов;оно отражает распределение потенциальных последствий и серьезность этих последствий». Он подчеркнул, что введение опционов биткоин-ETF привнесет новые аспекты во взаимодействие трейдеров с Биткоин, потенциально усиливая как рост, так и падение цен. По его мнению, эта волатильность обусловлена уникальными характеристиками опционов как финансовых инструментов.

Хотя опционы на биткоин не являются чем-то совершенно новым — оффшорные платформы, такие как Deribit и LedgerX, уже предлагают аналогичные инструменты, — опционы ETF открывают регулируемый рынок, контролируемый властями США, такими как CFTC и SEC. По словам Пака, это имеет огромное значение, поскольку «устранение риска контрагента — это то, что криптовалюта не полностью решила в офшорах». Он отметил, что клиринговые механизмы, предоставляемые Опционной клиринговой корпорацией (OCC), приносят дополнительную безопасность этим сделкам, чего давно требуют институциональные инвесторы.

Что еще более важно, Пак подчеркнул преимущество перекрестного обеспечения, которое недоступно на существующих платформах, обслуживающих исключительно криптовалюту. «Перекрестное обеспечение позволяет трейдерам использовать некоррелированные активы, такие как золотые ETF, в качестве обеспечения в сделках с Биткоин», — пояснил он. Такая гибкость повышает ликвидность и эффективность на рынке. «Вы не можете сделать это на Deribit или любой другой платформе, ориентированной исключительно на криптовалюту», — подчеркнул Пак, назвав это «огромным открытием» для рынка деривативов на биткоин.

Пак ожидает, что введение этих опций усилит колебания цен на Биткоин. «Для любого хорошо функционирующего и ликвидного рынка нужны органические покупатели и продавцы, чтобы создавать естественный спрос и предложение», — пояснил он. Однако реальное влияние происходит от того, как дилеры хеджируют свои позиции, особенно когда они находятся в «короткой гамме», состоянии, когда их хеджирующая деятельность может усилить движение цен.

С практической точки зрения, сказал Пак: «Дилеры, у которых есть короткая гамма, должны покупать больше Биткоин, когда цены растут, и продавать больше, когда цены падают, тем самым увеличивая волатильность». Эта динамика имеет решающее значение для понимания того, как опционы ETF могут подтолкнуть цену Биткоина к крайностям в обоих направлениях. Он также отметил, что исторически большая часть активности по опционам на биткоин была обусловлена спекуляциями, а не стратегиями управления рисками, такими как покрытые коллы, которые имеют тенденцию снижать волатильность.

Одним из ключевых моментов Пака был огромный потенциал роста рынка деривативов Биткоин. На традиционных рынках, таких как акции, рынок деривативов часто в 10 раз больше, чем базовый спотовый рынок. Напротив, по данным Пака, открытый интерес Биткоина к деривативам в настоящее время составляет всего 3% от его спотовой рыночной стоимости. «Внедрение опционов ETF может привести к 300-кратному увеличению размера рынка деривативов на Биткоин», — предсказал Парк.

Этот рост принесет существенную новую ликвидность, но, вероятно, также приведет к повышению волатильности из-за большего объема спекулятивных сделок и структурного левереджа, создаваемого опционами. «Это астрономическое число, из-за которого на этот рынок поступят новые потоки и ликвидность, что, вероятно, увеличит волатильность», — заявил Пак.

«В мировой экономике рынки деривативов намного больше, чем спотовые рынки», — добавил он, указав на тот факт, что в традиционных классах активов, таких как акции и сырьевые товары, деривативы играют решающую роль в управлении рисками и спекуляциях. «Биткоин движется к аналогичной структуре, и именно здесь мы увидим наиболее значительные движения цен и ликвидности», — заключил Пак.

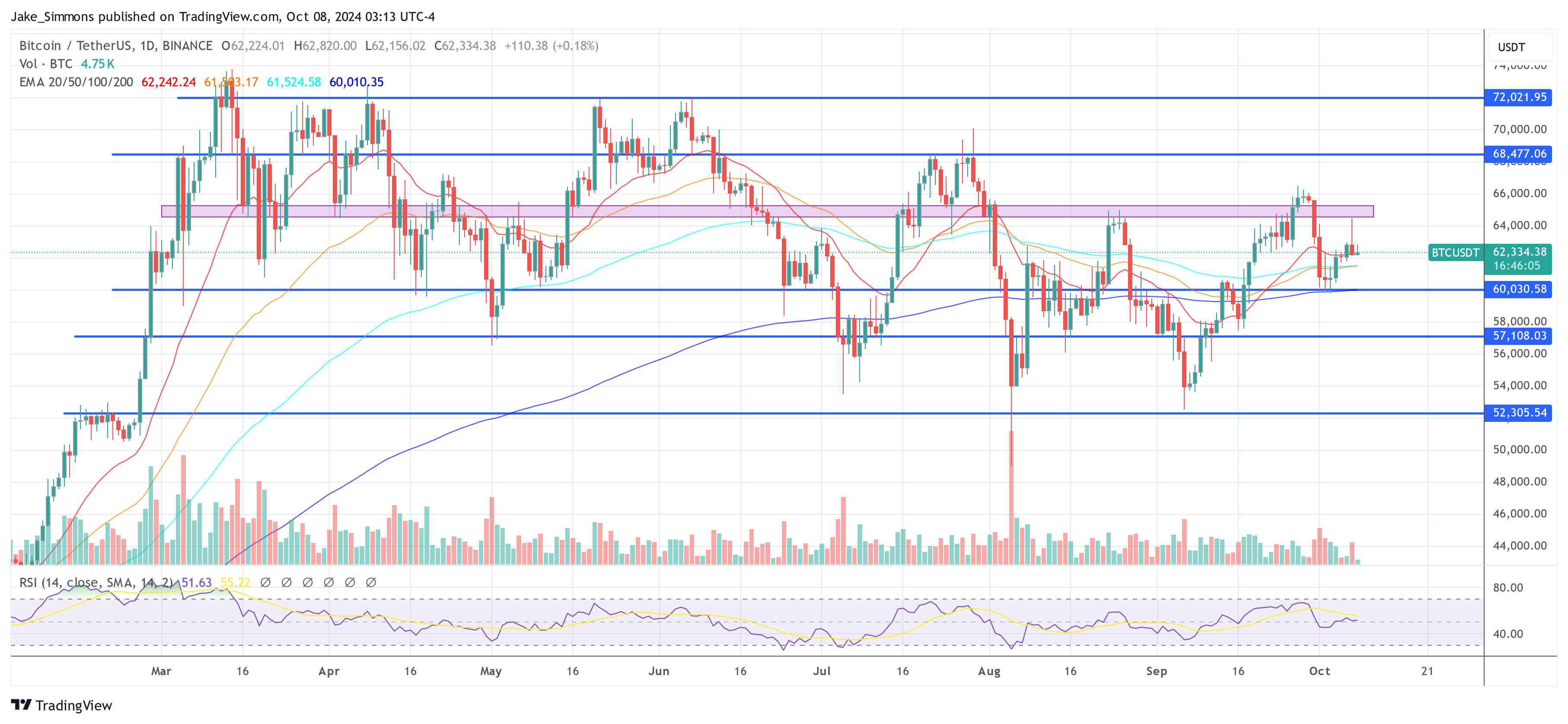

На момент публикации BTC торговался на уровне $62 334.

Биткоину необходимо преодолеть красную зону сопротивления, 1-дневный график |Источник: BTCUSDT на TradingView.com.

Биткоину необходимо преодолеть красную зону сопротивления, 1-дневный график |Источник: BTCUSDT на TradingView.com.