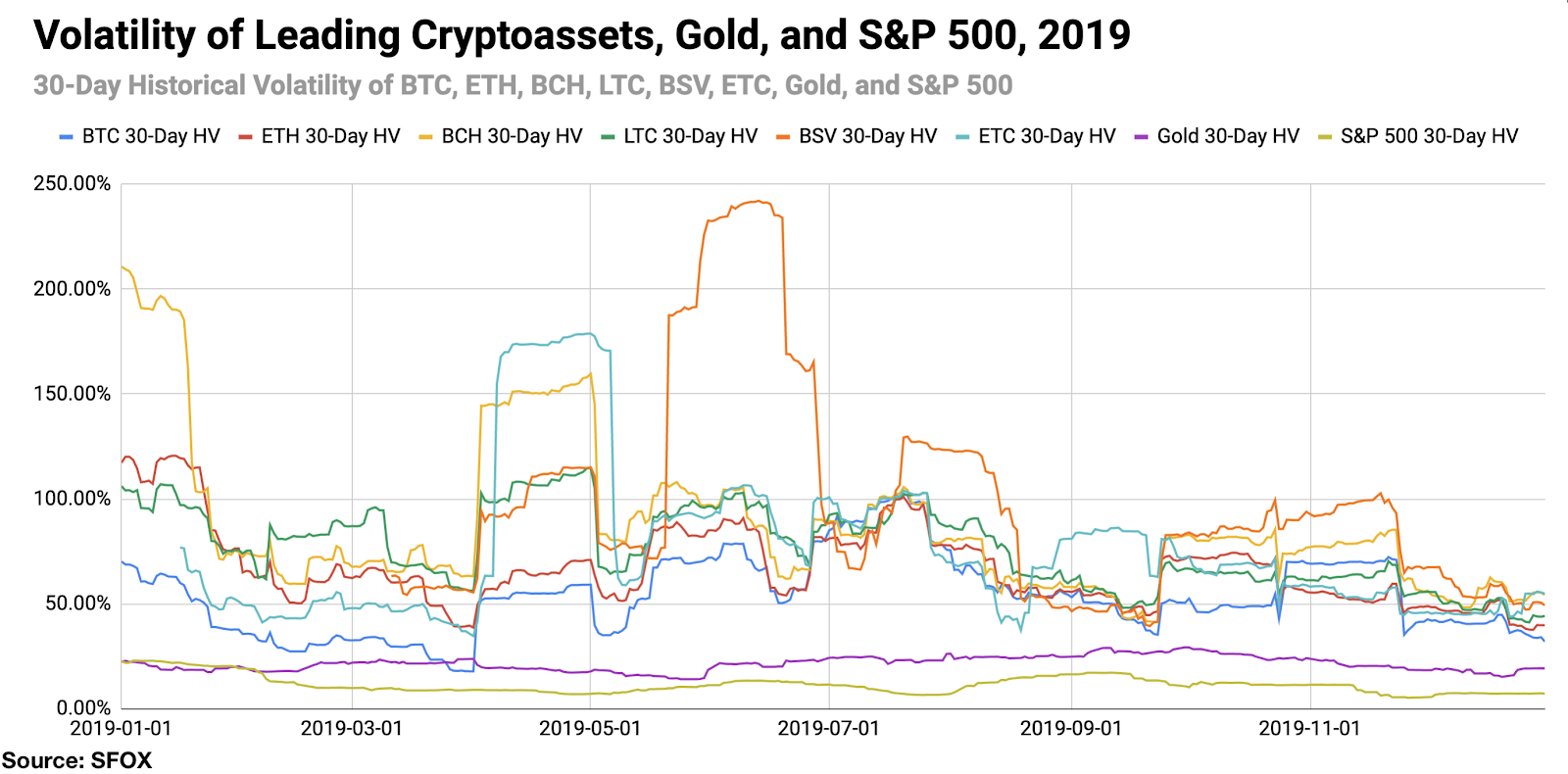

Биткоин (BTC) продемонстрировал исторически низкую волатильность в этом году, утверждается в отчете SFOX за декабрь 2019 года, опубликованном 8 января. В сочетании с более низкой корреляцией с альткойнами появляются признаки того, что рынок может начать вести себя более предсказуемо.Тем не менее, класс активов криптовалюты остается непропорционально рискованным по сравнению с фондовым рынком.

В своем окончательном ежемесячном отчете за 2019 г. аналитическая компания SFOX проанализировала годовой доход Биткоин и других криптовалют.

По сравнению с традиционными активами, такими как золото и акции, в течение последних шести месяцев Биткоин обладал удивительно низким индексом корреляции.Средняя 30-дневная корреляция составила -0,037 для S&P 500 и 0,149 для золота.Кроме того, корреляция между Биткоин и альткойнами снизилась с 0,7 до 0,4.

Кроме того, волатильность Биткоина упала на более поздних этапах года.Все еще оставаясь значительно выше соответствующих значений для традиционных активов, рынки криптовалюты зарегистрировали относительно низкий уровень волатильности по сравнению с 2018 годом. BTC закрыл 2019 год на 32,05% исторической волатильности, которая была в нижних 10% его диапазона волатильности в предыдущем году.

Источник: SFOX report

Сочетание низкой волатильности и низкой корреляции «сделало BTC убедительным инструментом управления портфелем в 2019 году», – заключил SFOX.Тем не менее, он также подчеркнул, что набор данных не является достаточно большим, чтобы делать значимые прогнозы относительно тенденции в 2020 году. Опционные контракты на биткоин, такие как недавно запущенные Bakkt, предполагают волатильность более 70 процентов во второй половине этого года.

Криптоассеты по-прежнему несоразмерно рискованны

BTC продемонстрировал впечатляющую годовую доходность в 93,8 процента в 2019 году по сравнению с 29 процентами S&P 500 и 52,8 процента золота.Но в то время как более низкая волатильность может указывать на постепенное увеличение зрелости рынка, риск по-прежнему завышен по сравнению с вознаграждениями.

Коэффициент Шарпа, показатель вознаграждения за риск, который сравнивает доходность актива с его волатильностью, был значительно выше для S&P 500. Значение коэффициента для BTC составило 1,74 в 2019 году, в то время как ведущий фондовый рынок достиг 2,54.Это означает, что традиционные рынки, несмотря на их значительно более низкую доходность, были статистически более выгодными инвестициями, чем криптовалюты.

Неизвестно, сохранятся ли эти тенденции в 2020 году. SFOX определил предстоящее сокращение Биткоин в два раза и введение опционных контрактов в качестве потенциальных позитивных драйверов.И наоборот, недавний запрет на содержание Youtube может быть признаком предстоящего давления со стороны технологических компаний.