Вариант использования DeFi в традиционных финансах может вырасти в ближайшие годы, поскольку новые протоколы пытаются поддержать секьюритизацию реальных активов, согласно новому исследовательскому отчету агентства кредитных рейтингов S&P Global Ratings.

Финансирование реальных активов, или RWA, вероятно, станет ключевым направлением развития протоколов DeFi, говорится в отчете S&P под названием «Протоколы DeFi для секьюритизации: взгляд на кредитный риск». Хотя отрасль все еще находится в зачаточном состоянии, S&P подчеркнуло несколько преимуществ, которые DeFi может принести секьюритизации, включая снижение транзакционных издержек, повышение прозрачности пулов активов, снижение рисков контрагентов и ускорение расчетов по платежам для инвесторов.

«Ранняя разработка DeFi была сосредоточена в первую очередь на приложениях, предоставляющих финансовые услуги в экосистеме криптовалюты, таких как кредитование под залог криптовалютных активов, инвестиционные инструменты для криптовалютных активов и платформы для торговли криптовалютой», — аналитики Эндрю О’Нил, Александр Бирри, Лапо Гуаданьоло иВанесса Пурвин написала, добавив:

«Эти первоначальные варианты использования были в целом оторваны от реальной экономики. Финансирование RWA стало темой в пространстве DeFi, поскольку протоколы кредитования предлагают ссуды, выдаваемые традиционным способом, на основе андеррайтинга заемщика, а не подкрепленные криптовалютными активами, заложенными в качестве залога».

Однако секьюритизация DeFi не лишена рисков. S&P выявило юридические и операционные риски, связанные с их выпуском, а также возможность несоответствия между активами в фиатной валюте и обязательствами в цифровой валюте. Устранение этих рисков может быть разницей между надежной индустрией секьюритизации DeFi и неспособностью привлечь интерес со стороны традиционных финансов.

S&P Global Ratings входит в тройку рейтинговых агентств Уолл-стрит. Пока компания исследует протоколы DeFi, в настоящее время она не оценивает проекты.

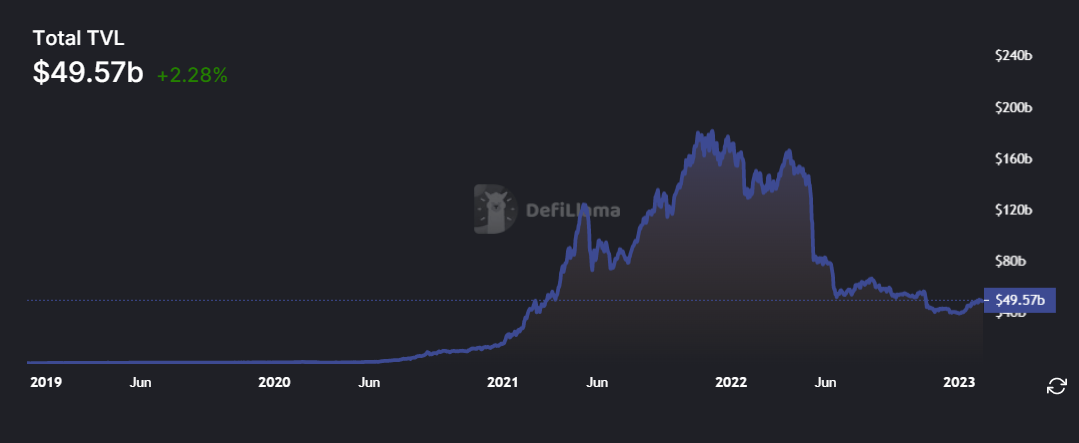

Индустрия DeFi приобрела известность в середине 2020 года, поскольку обещание более высокой доходности и более легкого доступа к кредитным рынкам привлекло крипто-инвесторов. Согласно большинству показателей, пик активности DeFi пришелся на третий квартал 2021 года — в ноябре того же года общая заблокированная стоимость (TVL) на платформах DeFi превысила 180 миллиардов долларов.

Связанный: Дробные NFT и что они означают для инвестирования в реальные активы

Токенизация активов или процесс выпуска токенов безопасности, представляющих реальные торгуемые активы, уже давно рассматривается как жизнеспособный вариант использования технологии блокчейн. По мнению Ernst & Young, токенизация создает мост между реальными активами и их доступностью в цифровом мире без посредников. Консультационное агентство считает, что токенизация может «обеспечить ликвидность неликвидным и недробным рынкам».