2024 рік знаменує собою початок нової ери не лише для технологій, а й для фінансів, оскільки була досягнута велика перемога для Bitcoin Spot ETF (біржових фондів). Зараз епоха, коли минуле буде цінуватися за його передбачливість і наполегливість.

Коли в січні 2009 року була запущена піонерська криптовалюта та цифрова валюта біткойн, це було не що інше, як реальний актив або «узгоджена» цифрова вартість, а майже забутий мішок золота, оскільки він стикався з достатньою кількістю відмов на всіх етапах. Навіть з офіційним документом Сатоші біткойн не був привітно прийнятий у світі фінансів.

Однак, незважаючи на всі свої перспективи, BTC залишався оповитим повітрям таємниці та скептицизму. Знадобилося кілька років, щоб біткойн зміцнив свою цінність у світі технологій, фінансів і цифрової економіки, зайнявши гігантську роль серед багатьох інших криптовалют.

Однак 10 січня 2024 року SEC у своїй офіційній заявці затверджує всі 11 біткойн-спотових ETF. Цей довгоочікуваний «зелений світло» від Комісії з цінних паперів і цінних паперів США став переломним моментом не лише для біткойна, а й для всієї індустрії криптовалют.

14-річний шлях до цього моменту був важким і вимощеним скептицизмом;Регуляторні перешкоди нависли, і SEC посилалася на занепокоєння щодо маніпулювання ринком та захисту інвесторів як виправдання повторних відмов. Такі спроби, як ф’ючерсні ETF на біткойн, запропонували обмежений вплив, не вдаючись до справжньої суті прямого відстеження ціни спотового ETF.

- Роз’яснення Bitcoin Spot ETF

- Генезис Bitcoin ETF (перші дні та концептуалізація – 2013-2017)

- Поворотний момент: десятиліття наполегливості окупається (2018-2023)

- Хвилі в криптовалютному ландшафті: наслідки біткойн спот ETF (2024)

- Інвестор Перехрестя

- Інституційні обійми Bitcoin

- Перевизначення ринку

- Крім біткойна

- Висновок

- Заключні думки

Роз’яснення Bitcoin Spot ETF

Нещодавнє схвалення спотових ETF біткойн сколихнуло хвилювання у фінансовому середовищі. Але що це за інструменти і який вплив вони матимуть на майбутнє BTC і, ширше, на інвестиційний ландшафт?

Біткойн-спотові ETF (біржові фонди), на відміну від своїх ф’ючерсних аналогів, не відстежують ціну ф’ючерсних контрактів на біткойн. Натомість вони використовують більш прямий підхід, зберігаючи базовий актив – сам біткойн – у безпечних цифрових зберігачах.

Це усуває потенціал «базисного ризику», явища, коли ф’ючерсні ціни відхиляються від фактичної готівкової ціни біткойна. Простіше кажучи, спотові ETF пропонують більш простий і прозорий спосіб отримати доступ до цінових змін BTC, схожий на традиційні ETF, забезпечені золотом.

Bitcoin Spot ETF функціонують подібно до своїх традиційних аналогів, наприклад тих, що відстежують індекси фондового ринку. Вони об’єднують капітал інвесторів, купуючи біткойни та надійно зберігаючи їх. Кожна акція ETF представляє часткове володіння об’єднаним біткойном, що дозволяє інвесторам брати участь у ринку без безпосереднього володіння чи керування криптовалютою. Це усуває технічні складнощі та потенційні ризики для безпеки, особливо для тих, хто має обмежений досвід роботи з криптовалютою, потенційно розширюючи базу інвесторів у біткойн.

Генезис Bitcoin ETF (перші дні та концептуалізація – 2013-2017)

Перші іскри концепції Bitcoin ETF датуються 2013 роком, коли близнюки Вінклвосс вперше запропонували свій Gemini ETF. Близнюки Вінклвосс, Кемерон і Тайлер, обидва технологічні підприємці з баченням у 2013 році, подали першу заявку на біткойн ETF, Gemini ETF, розпочавши десятилітній шлях до регуляторного схвалення.

Ця смілива пропозиція була категорично відхилена SEC під час перебування на посаді її колишнього голови Джея Клейтона, який пізніше пішов у відставку у 2020 році та став прихильником криптовалюти. Цікаво, що зараз Клейтон активно бере участь у регулюванні криптовалют, коли він приєднався до консультативної ради Fireblocks, платформи зберігання криптовалют.

Наступні роки були горнилом інновацій і невизначеності. У той час як ринкова капіталізація біткойна різко зросла, привернувши як палких прихильників, так і обережних спостерігачів, SEC залишалася нерішучою. Занепокоєння регулятора з приводу маніпулювання ринком, нестабільності цін і зародження технології блокчейн були названі в якості виправдання неодноразових відхилень наступних пропозицій ETF, включаючи спробу Grayscale перетворити свій Bitcoin Investment Trust на спотовий ETF.

Проте, поміж відхилень, були проблиски прогресу. Технологічний прогрес покращив безпеку блокчейну та рішення для зберігання, усунувши початкові занепокоєння щодо вразливості та потенційної торгівлі збитками. Глобальне запровадження біткойна, зокрема в Канаді із затвердженням спотових ETF у 2021 році, послужило переконливим прикладом для підвищення доступності та стабільності ринку.

У цей період також спостерігалася повільна зміна позиції SEC. Призначення Гері Генслера головою SEC у 2021 році принесло нову відкритість до діалогу та дослідження потенційних регуляторних рамок для криптовалют. Схвалення першого ф’ючерсного біткойн-ETF, зареєстрованого в США, у жовтні 2021 року, незважаючи на його обмеження, запропонувало уявлення про те, що може бути.

Поворотний момент: десятиліття наполегливості окупається (2018-2023)

Незважаючи на те, що криптовалютний бум у 2017-2018 роках і подальший крах сколихнули індустрію, він також послужив тиглем, формуючи стійкість і підживлюючи оновлену увагу до дотримання вимог та інновацій. Такі галузеві діячі, як Grayscale, не збентежені попередніми відхиленнями, продовжували вдосконалювати свої пропозиції, додаючи важливі гарантії та вирішуючи регуляторні проблеми.

Ця невпинна гонитва за схваленням нарешті дала результати в 2023 році. У травні компанія ARK Investments Кеті Вуд подала заявку на спотовий біткойн ETF, встановивши остаточний термін для прийняття рішення SEC.

Потім, у червні, вихід BlackRock на арену з власним додатком Spot Bitcoin ETF викликав хвилювання у фінансовому світі. Цей крок традиційного фінансового гіганта сигналізував про вирішальну зміну настроїв, демонструючи зростаючу довіру інституцій до потенціалу BTC.

Наступні місяці були бурхливими. Шквал заявок від таких фірм, як Fidelity та Invesco, посипався завдяки імпульсу кроку BlackRock і перспективі неминучого затвердження. У серпні ключова юридична перемога Grayscale в Окружному суді округу Колумбія ще більше посилила аргументи щодо спотових ETF, змусивши SEC переглянути свої попередні відмови.

Нарешті SEC своїм історичним рішенням дала зелене світло 11 спотовим пропозиціям біткойн ETF, у тому числі від BlackRock, Fidelity та VanEck. Цей момент ознаменував кульмінацію десятирічної боротьби, що означало загальне прийняття участі інвесторів у криптовалютному просторі.

Хвилі в криптовалютному ландшафті: наслідки біткойн спот ETF (2024)

Поява спотових ETF розкрила широку мережу, посилаючи хвилі в різних сферах фінансового світу. Спотові ETF мають багато можливостей і викликів, життєво важливий вплив на стабільність ринку, інституційне впровадження та регуляторний нагляд. Є позитивні прогнози, що ринкова капіталізація біткойнів може перевищити 1 трильйон доларів після запуску спотових ETF біткойнів.

Давайте розглянемо ширше значення цього ключового моменту, його значення для майбутнього фінансів і його зв’язок між технологією та традиційними фінансовими системами.

Інвестор Перехрестя

Для роздрібних інвесторів Spot ETF пропонують зручний і звичний спосіб брати участь у ринку біткойнів без прямого володіння криптовалютою. Це відкриває двері для ширшого впровадження та збільшення ліквідності, що потенційно призведе до більш плавного визначення ціни та зниження волатильності. Впливовий американський журнал Forbes передбачив, що ціна BTC досягне 80 000 доларів США в результаті схвалення біткойн спот ETF.

2024 рік також виглядає вдалим, якщо не одним із найкращих сезонів для криптовалюти, особливо біткойна, оскільки це сезон для біткойн-халвінгу, що матиме ще один величезний вплив на індустрію криптовалют.

Однак не можна недооцінювати притаманні біткойну ризики, включаючи коливання цін і потенційну схильність до шахрайства. Інвестори повинні підходити до спотових ETF з обережним оптимізмом, забезпечуючи належне розуміння технології, ринкової динаміки та пов’язаних з цим ризиків, перш ніж наважуватися.

Інституційні обійми Bitcoin

Поява спотових ETF знаменує собою значний крок до інституційного визнання біткойна. Участь відомих фінансових установ, таких як BlackRock і Fidelity, додає довіри до криптовалюти та відкриває шлях для подальшої інтеграції з традиційними фінансовими продуктами та послугами.

Залишається занепокоєння щодо впливу інституційної участі на маніпулювання ринком і потенційні конфлікти інтересів. Однак регулятивний нагляд і надійні рамки відповідності матимуть вирішальне значення для забезпечення справедливого та прозорого ринку для всіх учасників.

Перевизначення ринку

Спотові ETF можуть потенційно сприяти більшій стабільності ринку завдяки залученню інституційних інвесторів та їх досвіду управління ризиками. Це могло б пом’якшити певну притаманну крипторинку волатильність, залучити ширше коло інвесторів і сприяти сталому зростанню.

Схвалення SEC означає обережне прийняття, а не чистий чек. Для ефективного вирішення унікальних проблем, пов’язаних з інтеграцією криптовалют у основні фінансові системи, може знадобитися подальша регулятивна чіткість і потенційна адаптація існуючих структур.

Крім біткойна

Спотові ETF можуть служити шлюзом для інвесторів для вивчення ширшого ландшафту криптовалют. Їх знайомство та легкість доступу можуть спонукати до вивчення інших перспективних проектів на основі блокчейну, прискорюючи загальне зростання та розвиток екосистеми криптовалют.

Успіх спотових ETF залежатиме від постійного розвитку технології блокчейну та пов’язаної з ним інфраструктури. Масштабованість, безпека та взаємодія з користувачем залишатимуться ключовими напрямками для забезпечення безперебійного функціонування та широкого впровадження криптографічних фінансових продуктів.

11 спотових біткойн-ETF продуктів (з їхніми тикерами), затверджених 10 січня 2024 року, це:

- Blackrock’s iShares Bitcoin Trust (IBIT)

- ARK 21Shares Bitcoin ETF (ARKB)

- WisdomTree Bitcoin Fund (BTCW)

- Invesco Galaxy Bitcoin ETF (BTCO)

- Біткойн ETF (BITB)

- VanEck Bitcoin Trust (HODL)

- Franklin Bitcoin ETF (EZBC)

- Fidelity Wise Origin Bitcoin Trust (FBTC)

- Valkyrie Bitcoin Fund (BRRR)

- Grayscale Bitcoin Trust (GBTC)

- Hashdex Bitcoin ETF (DEFI)

Висновок

Схвалення спотових ETF біткойн є переломним моментом не лише для самої криптовалюти, але й для всього фінансового ландшафту. Це знаменує собою нову главу в сазі про біткойн, де його руйнівний потенціал можна використати в рамках усталених фінансових систем.

Крім того, цей шлях вперед вимощений як можливостями, так і викликами. Навігація правилами та вирішення проблем інвесторів щодо ризиків є важливими для забезпечення бездоганної інтеграції з традиційними фінансовими системами та регуляторними органами, що матиме вирішальне значення для визначення остаточного успіху цього технологічного стрибка.

Заключні думки

Схвалення спотових ETF біткойн – це не просто регуляторне зелене світло;це гучна заява про вихід біткойна на головну арену фінансів.

Пов’язане читання: Мережа Celestia: як зробити ставку TIA та позицію для 5-значних Airdrops

Однак подорож ще далека від завершення. Це схвалення є віхою, а не пунктом призначення. Оскільки ми переживаємо цей поворотний момент, важливо пам’ятати про дух непокори, який породив BTC. Він народився з прагнення до автономії, до свободи від централізованого контролю та до більш справедливої фінансової системи.

Хоча ETF є містком між цим децентралізованим світом і встановленим фінансовим порядком, дуже важливо не випускати з уваги ці основні принципи.

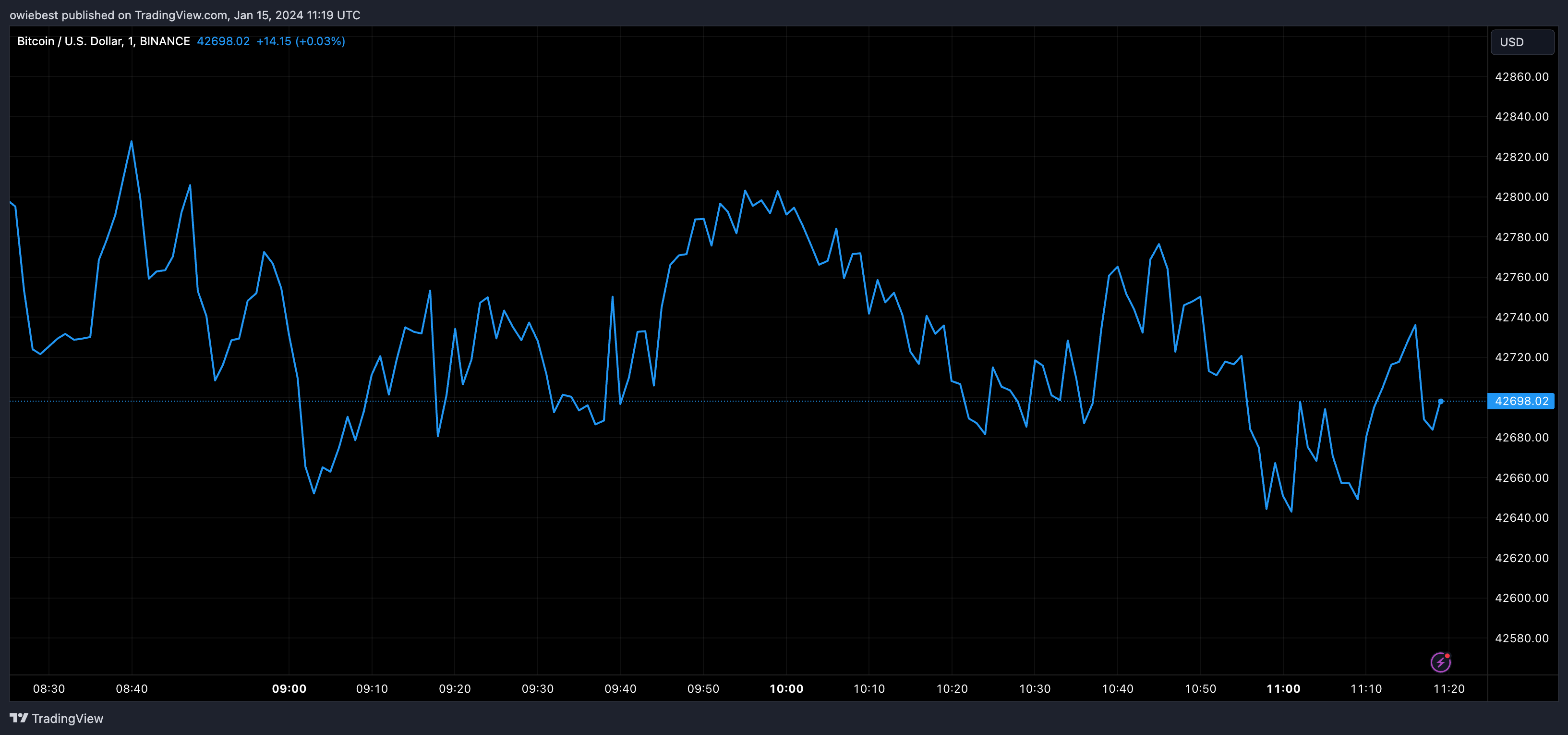

Ціна BTC бореться після схвалення біткойн Spot ETF |Джерело: BTCUSD на Tradingview.com