Торн підкреслив трансформаційний вплив біткойн ETF, стверджуючи, що ми лише на початку суттєвих змін у тому, як доступ до біткойна та інвестування в нього, особливо в інституційному секторі. «Незважаючи на неймовірні обсяги та потоки, є багато підстав вважати, що історія біткойн ETF ще тільки починається», — заявив він, вказуючи на невикористаний потенціал у секторі управління капіталом.

У своєму звіті за жовтень 2023 року під назвою «Оцінка ринку для біткойн ETF» компанія Galaxy виклала переконливі аргументи на користь майбутнього зростання біткойн ETF. У звіті підкреслюється, що менеджери капіталу та фінансові консультанти представляють основний чистий новий доступний ринок для цих інструментів, пропонуючи раніше недоступний шлях для розподілу клієнтського капіталу на ризик BTC.

Обсяг цього невикористаного ринку є значним. Згідно з дослідженням Galaxy, існує приблизно 40 трильйонів доларів активів під управлінням (AUM) у банків і брокерів/дилерів, які ще не активували доступ до спотових BTC ETF. Це включає 27,1 трлн доларів США, якими керують брокери-дилери, 11,9 трлн доларів – банки та 9,3 трлн доларів – зареєстровані інвестиційні консультанти, що в сукупності становить 48,3 трлн доларів США AUM станом на жовтень 2023 року. Ці дані підкреслюють величезний потенціал біткойн-ETF для проникненняглибше у фінансову екосистему, каталізуючи нову хвилю потоків інвестицій у біткойн.

Крім того, Thorn висловив припущення щодо майбутнього квітневого раунду декларацій 13F після запуску ETF, припускаючи, що ці документи можуть виявити значні розподіли біткойнів деякими з найбільших імен у світі інвестицій. «У квітні ми також отримаємо перший раунд заявок 13F після запуску ETF, і (я лише припускаю…) ми, ймовірно, побачимо, що деякі величезні імена будуть виділені біткойнам», — передбачав Торн. Такий розвиток подій, як він стверджує, може створити цикл зворотного зв’язку, коли нові платформи та інвестиції підвищать ціни, що, у свою чергу, залучить більше інвестицій.

Наслідки цієї петлі зворотного зв’язку глибокі. Оскільки все більше платформ управління капіталом починають пропонувати доступ до Bitcoin ETF, приплив нового капіталу може суттєво вплинути на динаміку цін BTC, ліквідність і загальну структуру ринку. Цей перехід є ключовим моментом у розвитку біткойна як класу активів, який переходить від спекулятивного інвестування до основного продукту в диверсифікованих портфелях, якими керують фінансові радники та менеджери капіталу.

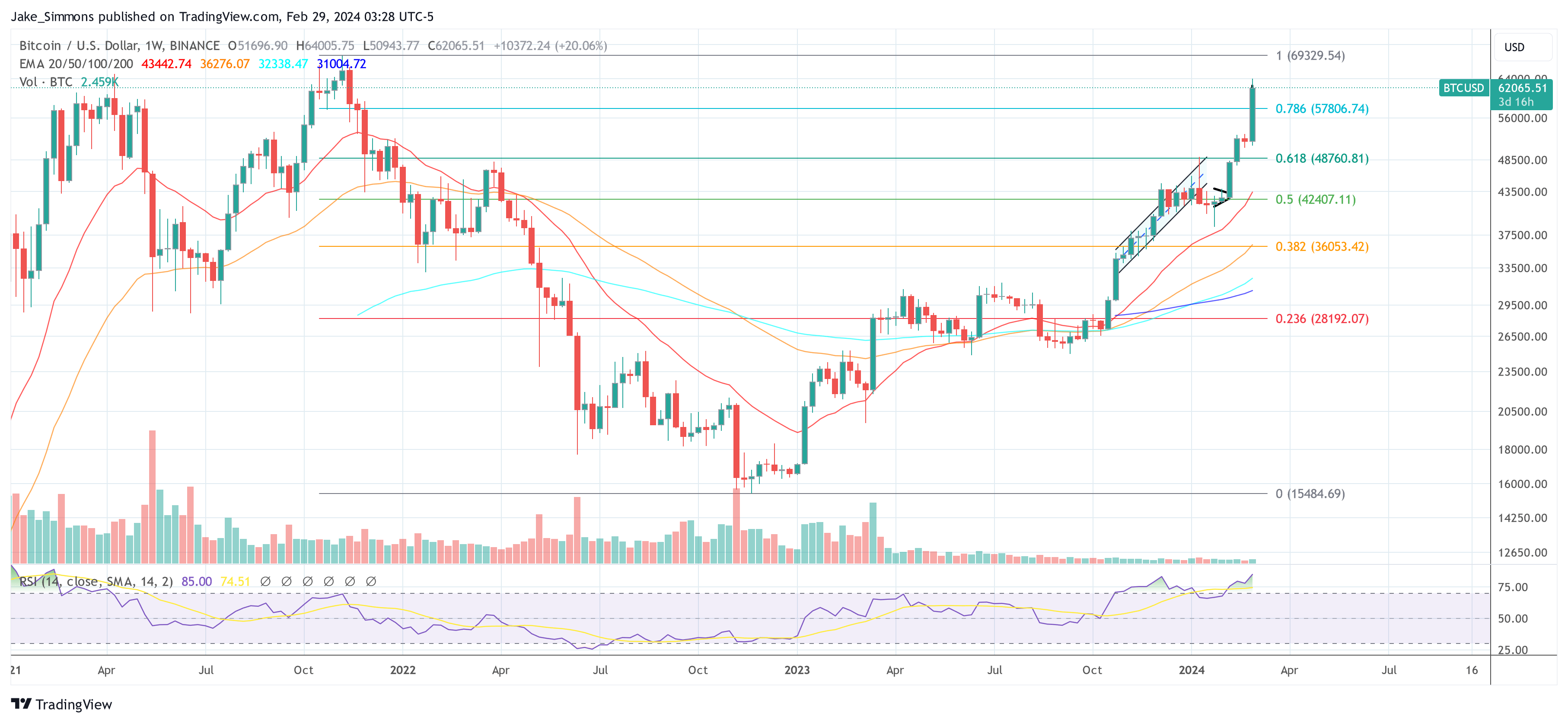

На момент публікації BTC торгувався на рівні 62 065 доларів.

Ціна BTC, 1-тижневий графік |Джерело: BTCUSD на TradingView.com

Ціна BTC, 1-тижневий графік |Джерело: BTCUSD на TradingView.com