За словами Джеффа Парка, керівника Alpha Strategies у Bitwise Investments, коливання цін на біткойни, швидше за все, зросте в обох напрямках після нещодавнього схвалення опціонів на спотові біткойн ETF. В інтерв’ю з Ентоні Помпліано Пак пояснив, чим ці нові доступні варіанти відрізняються від існуючих похідних криптовалют і чому вони можуть суттєво вплинути на динаміку ринку біткойнів.

Чому опціони Bitcoin ETF змінюють правила гри

В інтерв’ю Пак виклав комплексну тезу, зазначивши: «Волатильність — це не просто статична міра минулих результатів;він відображає розподіл потенційних результатів і тяжкість цих результатів». Він підкреслив, що запровадження опціонів Bitcoin ETF привнесе нові виміри у те, як трейдери взаємодіють з Bitcoin, потенційно посилюючи як зростання, так і падіння цін. Ця волатильність, стверджував він, походить від унікальних характеристик опціонів як фінансових інструментів.

Хоча опціони на біткойн не зовсім нові — офшорні платформи, такі як Deribit і LedgerX, уже пропонують подібні інструменти, — опціони ETF запроваджують регульований ринок, який контролюється органами влади США, такими як CFTC і SEC. За словами Парка, це має суттєве значення, оскільки «усунення ризику контрагента — це те, що криптовалюта не повністю вирішила в офшорах». Він зазначив, що клірингові механізми, надані Options Clearing Corporation (OCC), забезпечують додаткову безпеку цим угодам, чого давно вимагали інституційні інвестори.

Що ще важливіше, Парк підкреслив перевагу перехресної застави, яка недоступна на існуючих платформах, які обслуговують виключно криптовалюту. «Перехресна застава дозволяє трейдерам використовувати некорельовані активи, такі як золото ETF, як заставу в торгівлі біткойнами», — пояснив він. Ця гнучкість підвищує ліквідність і ефективність на ринку. «Ви не можете зробити це на Deribit або будь-якій платформі, орієнтованій виключно на криптовалюту», — підкреслив Пак, назвавши це «великим розблокуванням» для ринку деривативів біткойнів.

Парк очікує, що впровадження цих опцій посилить коливання цін на біткойн. «Для будь-якого добре функціонуючого та ліквідного ринку вам потрібні органічні покупці та продавці, щоб створити природний попит і пропозицію», — пояснив він. Однак реальний вплив походить від того, як дилери хеджують свої позиції, особливо коли вони мають «коротку гамму», умова, коли їх хеджування може посилити рух цін.

З практичної точки зору Пак сказав: «Дилери, які мають коротку гамму, повинні купувати більше біткойнів, коли ціни зростають, і продавати більше, коли ціни падають, тим самим посилюючи волатильність». Ця динаміка має вирішальне значення для розуміння того, як опціони ETF можуть підштовхнути ціну біткойна до екстремальних значень в обох напрямках. Він також зазначив, що історично більшість операцій з опціонами на біткойни були зумовлені спекуляціями, а не стратегіями управління ризиками, як-от покриті дзвінки, які, як правило, зменшують волатильність.

Одним із ключових моментів Пака був вражаючий потенціал зростання ринку деривативів біткойнів. На традиційних ринках, таких як фондові ринки, ринок деривативів часто в 10 разів більший, ніж основний спотовий ринок. Навпаки, згідно з даними Парка, відкритий інтерес біткойна до деривативів наразі становить лише 3% від його спотової вартості. «Запровадження опціонів ETF може призвести до 300-кратного збільшення розміру ринку деривативів біткойнів», — передбачив Парк.

Це зростання принесе значну нову ліквідність, але, ймовірно, також призведе до підвищення волатильності через більший обсяг спекулятивних угод і структурного левериджу, створеного опціонами. «Це астрономічне число, для якого на цей ринок надходитимуть нові потоки та ліквідність, що, швидше за все, додасть волатильності», — заявив Пак.

«У глобальній економіці ринки деривативів набагато більші, ніж спотові ринки», — додав він, вказавши на той факт, що в традиційних класах активів, таких як акції та товари, деривативи відіграють вирішальну роль в управлінні ризиками та спекуляціях. «Біткойн рухається до подібної структури, і саме там ми побачимо найбільш значні рухи ціни та ліквідності», — підсумував Пак.

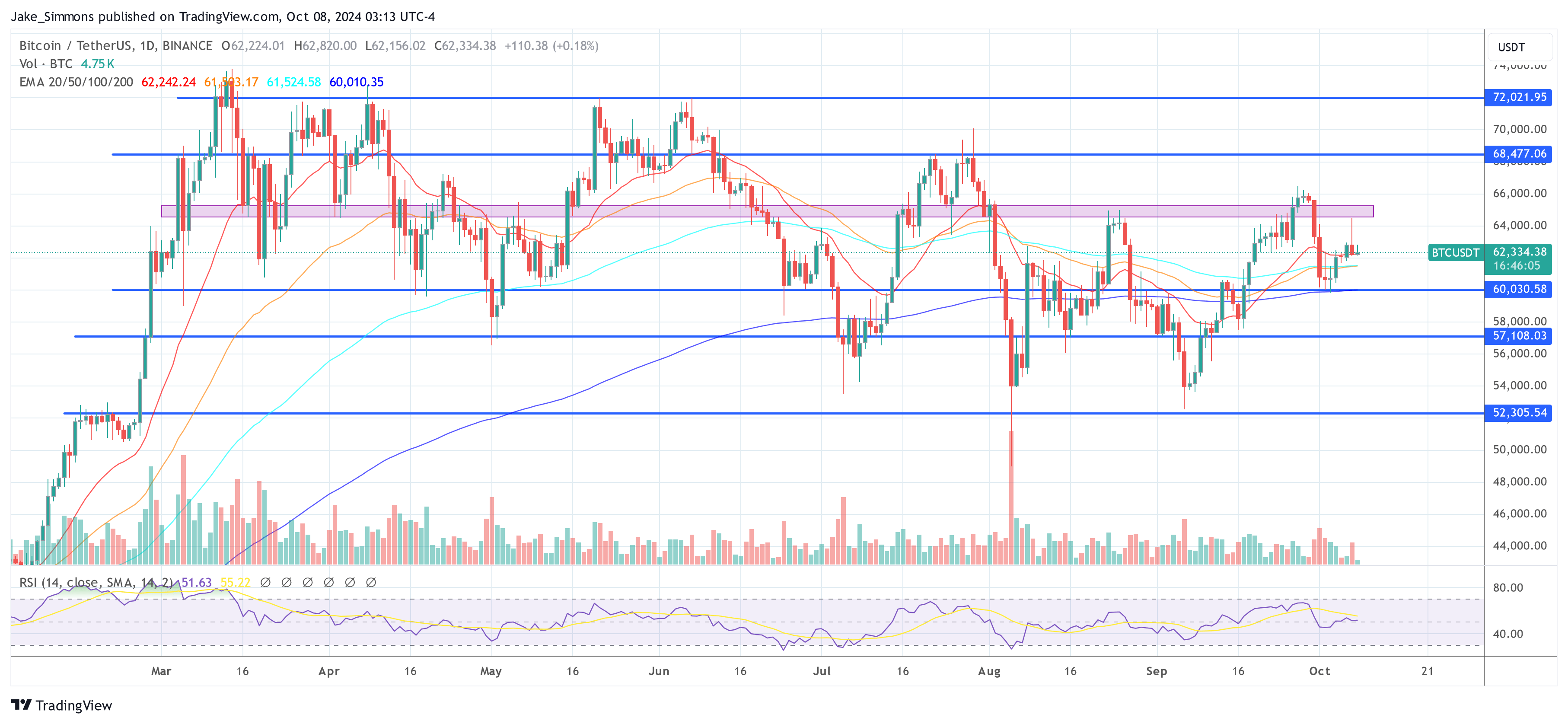

На момент публікації BTC торгувався на рівні 62 334 доларів США.

Біткойну потрібно подолати червону зону опору, 1-денний графік |Джерело: BTCUSDT на TradingView.com

Біткойну потрібно подолати червону зону опору, 1-денний графік |Джерело: BTCUSDT на TradingView.com