Згідно зі звітом Bitget у співпраці з аналітичною платформою блокчейнів Nansen, станом на вересень біржа криптовалют Bitget, що базується в Сінгапурі, спостерігає різке зростання інституційної участі, і станом на вересень інституційні трейдери становлять приблизно 80% від загального обсягу.

У звіті зазначається, що інституційна активність на спотових ринках Bitget зросла з 39,4% від загального обсягу на 1 січня до 72,6% до 30 липня. У торгівлі ф’ючерсами відбулися ще більш різкі зміни, коли інституційні маркет-мейкери зросли з лише 3% активності на початку 2025 року до 56,6% до кінця липня.

Дослідження визначило ліквідність як ключовий показник інституційного впровадження криптовалюти, зазначивши, що глибина книги замовлень Bitget, спреди та якість виконання тепер відповідають аналогам, таким як Binance та OKX, у основних торгових парах.

На фінансових ринках ліквідність означає, наскільки швидко і легко можна торгувати активом, не викликаючи суттєвої зміни його ціни.

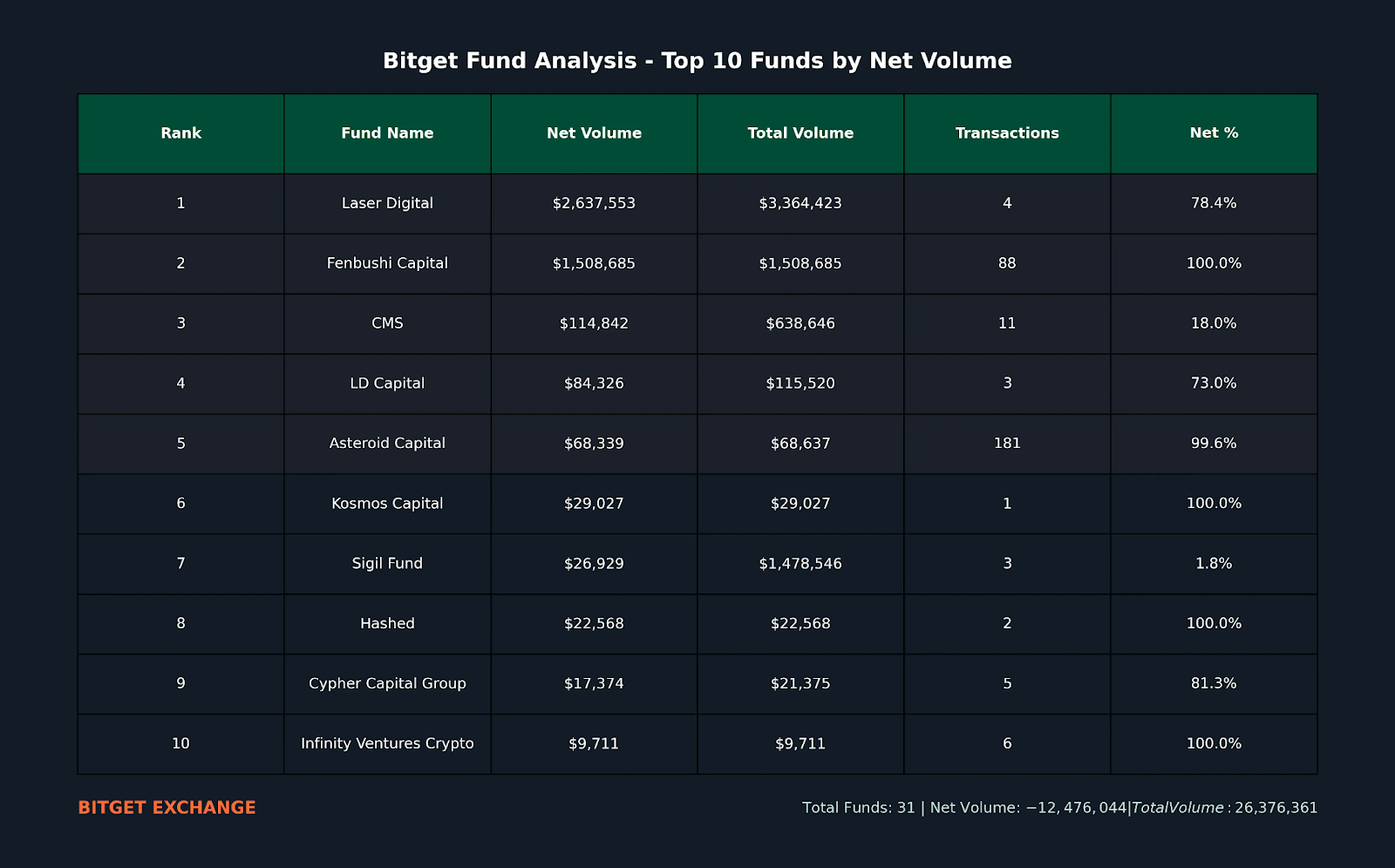

Laser Digital і Fenbushi Capital очолили інституційні надходження на Bitget, на які припадає більшість позитивних чистих потоків на біржу, згідно з даними Onchain від Nansen.

Протягом першої половини року Bitget становив у середньому близько 750 мільярдів доларів місячного обсягу торгів, причому приблизно 90% становили похідні інструменти. Згідно зі звітом, установи становлять приблизно половину похідної діяльності.

Для порівняння, Binance, найбільша у світі централізована криптовалютна біржа, спостерігала зростання обсягу спотових торгів до 698,3 мільярда доларів США в липні з 432,6 мільярда доларів США в червні, що на 61% більше за місяць, показують дані Coingecko.

За темою: Binance Wallet співпрацює з Bubblemaps, щоб допомогти боротися з інсайдерською торгівлею криптовалютою

Біржі обслуговують інституційних інвесторів

Оскільки інституційне впровадження криптовалюти стрімко зростало протягом 2025 року, криптовалютні біржі конкурують за частку ринку різними способами.

У січні Crypto.com анонсувала інституційну торгову платформу, що включає понад 300 торгових пар і підтримку передових торгових стратегій, адаптованих до інституційних інвесторів, що свідчить про глибше просування компанії на Уолл-стріт.

У вересні Binance представила платформу «крипто як послуга» для ліцензованих банків, фондових бірж і брокерських контор, надаючи традиційним фінансовим установам прямий доступ до своєї ліквідності, ф’ючерсів та інфраструктури зберігання.

У жовтні OKX оголосила про партнерство зі Standard Chartered для запуску програми віддзеркалення застави в Європейській економічній зоні, що дозволить інституційним клієнтам зберігати свої криптовалютні активи безпосередньо в відділі зберігання Standard Chartered.