Емітент фонду Stacked, також відомий як STKD, запустив біржовий фонд (ETF), який рекламує кредитне плече біткойнів (BTC) і золота, оскільки інвестори приймають так звану «девальваційну торгівлю» перед президентськими виборами в Сполучених Штатах у листопаді.

Згідно з оголошенням від 16 жовтня, STKD Bitcoin & Gold ETF (BTGD) прагне запропонувати інвесторам «можливість інвестувати в два дефіцитні активи, які можуть захистити від майбутньої інфляції та знецінення валюти».

Активно керований ETF створений для того, щоб надавати 1 долар США для BTC і 1 долар для золотого портфеля за кожен 1 долар, вкладений у фонд. Він має намір утримувати суміш ETF і ф’ючерсів, прив’язаних до ціни BTC і золота.

Ф’ючерсні контракти — це стандартизовані угоди про купівлю або продаж базового активу в майбутньому.

За темою: Геополітична напруженість, вибори в США сприяють «знецінювальній торгівлі» біткойнами: JPMorgan

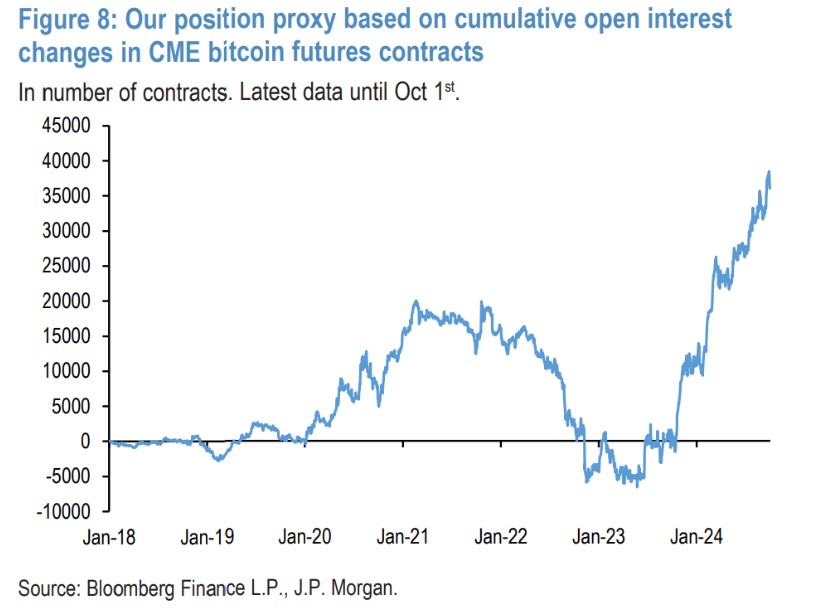

Відповідно до звіту JPMorgan від 3 жовтня, інвестори звертаються до BTC і золота, оскільки вони готуються до «катастрофічного сценарію» на тлі зростання геополітичної напруженості.

«Зростання геополітичної напруженості та майбутні вибори [в Сполучених Штатах], ймовірно, посилять «знижувальну торгівлю», таким чином сприяючи як золоту, так і біткойнам», — йдеться у звіті, яким JPMorgan поділився з Cointelegraph.

Так звана девальваційна торгівля стосується сплеску попиту на золото, спричиненого різними факторами: від «структурно високої геополітичної невизначеності з 2022 року до постійної високої невизначеності щодо довгострокового фону інфляції до занепокоєння з приводу […] стабільно високого державного дефіциту в основнихекономіки», серед іншого, сказав JPMorgan.

STKD далі пояснив стратегію:

«Одним із найбільш обговорюваних наративів є «біткойн проти золота»… але дискусія, побудована на «проти», упускає більшу роль, яку обидва активи можуть відігравати для тих інвесторів, які шукають поєднання приросту капіталу тахеджування портфеля».

Запуск продукту STKD відбувається на тлі поширення пропонованих ETF, що містять криптовалюти, напередодні президентських виборів у США в листопаді.

У жовтні компанія з управління активами Canary Capital повідомила про плани запустити ETF, що містять XRP і Litecoin (LTC). Bitwise також планує запустити XRP ETF.

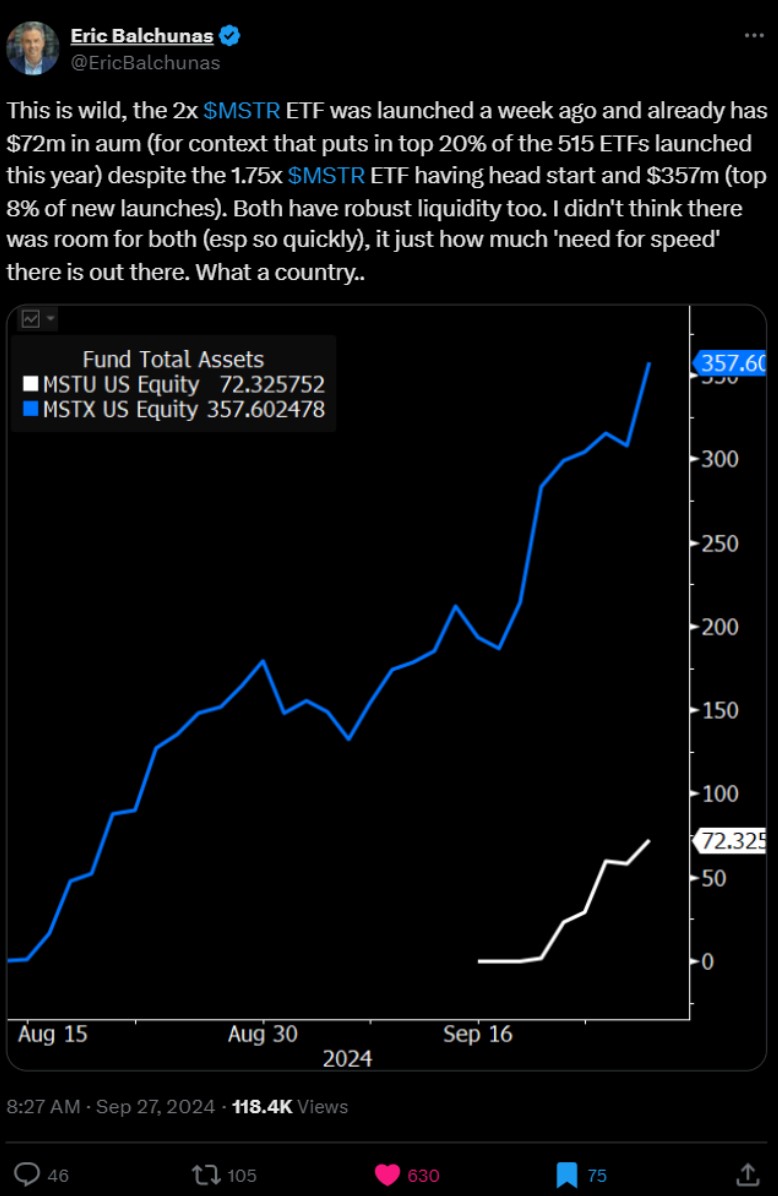

Тим часом, згідно з даними Bloomberg Intelligence, цього тижня чисті активи MicroStrategy ETF із кредитним плечем перевищили 400 мільйонів доларів, оскільки роздрібні інвестори вливаються в надволатильні операції з BTC. ETF із кредитним плечем додають додатковий ризик і, як правило, мають низьку ефективність через витрати на щоденне відновлення балансу для підтримки цільового кредитного плеча.