У своєму останньому есе під назвою «Чорне чи біле?» Артур Хейс, співзасновник і колишній генеральний директор криптовалютної біржі BitMEX, викладає аналіз, згідно з яким біткойн може злетіти до 1 мільйона доларів. Хейс стверджує, що майбутня економічна політика США під час другого терміну Дональда Трампа може створити основу для безпрецедентного зростання біткойнів.

Хейз проводить паралелі між економічними стратегіями Сполучених Штатів і Китаю, вводячи термін «американський капіталізм з китайськими особливостями». Він припускає, що, подібно до підходу Китаю за часів Ден Сяопіна та продовженого Сі Цзіньпіном, США рухаються до системи, де головною метою уряду є утримання влади, незалежно від того, чи є політика капіталістичною, соціалістичною чи фашистською.

Чому система Fiat не працює

«Подібно до Денга, еліту, яка керує Pax Americana, не хвилює, чи є економічна система капіталістичною, соціалістичною чи фашистською, а те, чи допомагає їм утримувати владу запроваджена політика», — пише Хейс. Він підкреслює, що Америка перестала бути чисто капіталістичною на початку 20-го століття, зазначаючи: «Капіталізм означає, що багаті втрачають гроші, коли вони приймають неправильні рішення. Це було заборонено ще в 1913 році, коли було створено Федеральний резерв США».

Хейз критикує історичний перехід від «економіки просочування вниз» до прямих заходів стимулювання, зокрема тих, які були впроваджені під час пандемії COVID-19. Він розрізняє «QE для багатих» і «QE для бідних», наголошуючи на тому, як пряме стимулювання населення в цілому стимулювало економічне зростання, тоді як кількісне пом’якшення в першу чергу виграло заможних власників активів.

«З 2 кварталу 2020 року до 1 кварталу 2023 року президенти Трамп і Байден протистояли цій тенденції. Їхні міністерства фінансів випустили боргові зобов’язання, які ФРС придбала за допомогою друкованих доларів (QE), але замість того, щоб роздавати їх багатим [фізичним особам], Міністерство фінансів розсилало чеки всім», – пояснює він. Це призвело до зменшення відношення боргу США до номінального ВВП, оскільки зростання купівельної спроможності пересічного громадянина стимулювало реальну економічну діяльність.

Заглядаючи в майбутнє, Хейз передбачає, що повернення Трампа до влади започаткує політику, зосереджену на перерозподілі критичних галузей промисловості в США, що фінансуватиметься за рахунок великих державних витрат і зростання банківського кредиту. Він посилається на Скотта Бассета, якого, на його думку, буде обраний Трампом на посаду міністра фінансів, зазначаючи, що у промовах Бассета окреслюються плани «підвищити номінальний ВВП шляхом надання державним податкових пільг і субсидій для відновлення критичних галузей».

«План полягає в тому, щоб збільшити номінальний ВВП шляхом надання державних податкових пільг і субсидій для відновлення критичних галузей (суднобудування, виробництво напівпровідників, автомобілебудування тощо). Компанії, які відповідають вимогам, отримають дешеве банківське фінансування», — зазначає Хейз.

Він попереджає, що така політика призведе до значної інфляції та знецінення валюти, що негативно вплине на власників довгострокових облігацій або ощадних вкладів. Щоб застрахуватися від цього, Хейс виступає за інвестування в такі активи, як біткойни та золото. «Замість того, щоб заощаджувати у фіатних облігаціях або банківських депозитах, купуйте золото (хедж від фінансових репресій буму) або біткоіни (хедж від фінансових репресій тисячоліття)», — радить він.

Хейс підтверджує свій аргумент, аналізуючи механіку монетарної політики та створення банківського кредиту. Він ілюструє, як «QE для бідних» може стимулювати економічне зростання за рахунок збільшення споживчих витрат, на відміну від «QE для багатих», який підвищує ціни на активи, не сприяючи реальній економічній активності.

«QE для бідних людей стимулює економічне зростання. Казначейство, роздаючи стимі, заохочувало плебії купувати вантажівки. Завдяки попиту на товари Ford зміг заплатити своїм співробітникам і подати заявку на кредит для збільшення виробництва», – уточнює він.

Крім того, Хейз обговорює можливі регуляторні зміни, такі як звільнення банків від додаткового коефіцієнта кредитного плеча (SLR), що дозволить їм купувати необмежену кількість державного боргу без додаткових вимог до капіталу. Він стверджує, що це прокладе шлях до «нескінченного QE», спрямованого на продуктивні сектори економіки.

«Якби казначейські зобов’язання, резерви центрального банку та/або затверджені корпоративні боргові цінні папери були звільнені від SLR, банк міг би придбати нескінченну кількість боргових зобов’язань без необхідності обтяжувати себе будь-яким дорогим капіталом», – пояснює він. «ФРС має повноваження надавати виключення. Вони робили саме це з квітня 2020 року по березень 2021 року».

Як біткойн може досягти 1 мільйона доларів

Хейс вважає, що поєднання агресивної фіскальної політики та регуляторних змін призведе до вибуху банківського кредиту, що призведе до зростання інфляції та ослаблення долара США:

Поєднання законодавчої промислової політики та виключення SLR призведе до потоку банківських кредитів. Я вже показав, що монетарна швидкість такої політики є набагато вищою, ніж традиційне QE для багатих людей, яких контролює ФРС. Таким чином, ми можемо очікувати, що біткойн і криптовалюта працюватимуть так само, якщо не краще, ніж з березня 2020 року до листопада 2021 року.

У такому середовищі він стверджує, що біткойн виграє найбільше через його дефіцит і децентралізований характер. «Так біткойн досягає 1 мільйона доларів, тому що ціни встановлені на маржі. У міру того, як пропозиція біткойнів, що вільно торгуються, зменшується, найбільше фіатних грошей в історії буде шукати надійну гавань», – прогнозує він. Хейз підтверджує це твердження, посилаючись на свій спеціальний індекс, який відстежує пропозицію банківського кредиту в США, демонструючи, що біткойн перевершив інші активи, якщо врахувати зростання банківського кредиту.

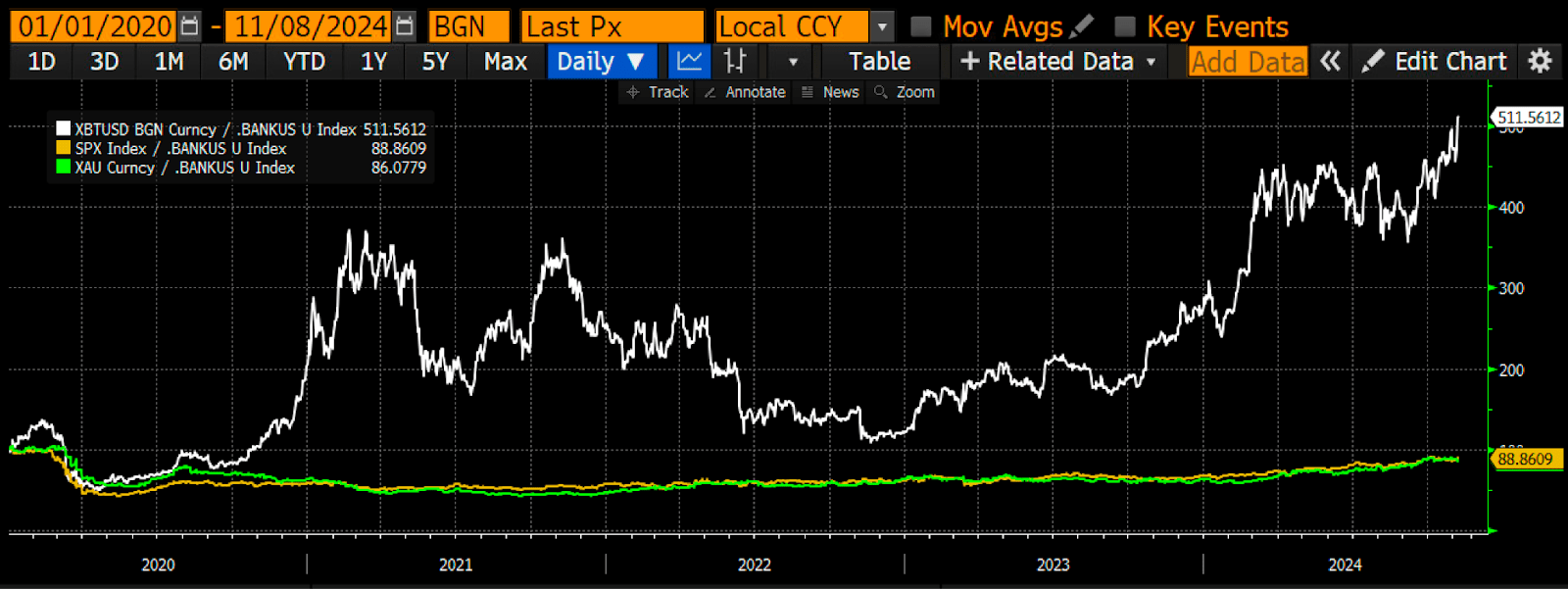

Індекс BANKUS U/Bitcoin проти золота проти SPX |Джерело: Arthur Hayes

Індекс BANKUS U/Bitcoin проти золота проти SPX |Джерело: Arthur Hayes

«Важливим [..] є те, як працює актив, якщо його дефлювати пропозицією банківського кредиту. Біткойн (білий), індекс S&P 500 (золотий) і золото (зелений) поділено на кредитний індекс мого банку. Значення проіндексовано до 100, і, як ви бачите, біткойн є найвидатнішим показником, зріс більш ніж на 400% з 2020 року. Якщо ви можете зробити лише одну річ, щоб протистояти зниженню цінності, то це біткойн. З математикою не посперечаєшся», – стверджує він.

На завершення свого есе Хейз закликає інвесторів відповідним чином позиціонувати себе в очікуванні цих макроекономічних змін. «Довго затримайся і залишайся довго. Якщо ви сумніваєтеся в моєму аналізі впливу QE на бідних людей, просто прочитайте економічну історію Китаю за останні тридцять років, і ви зрозумієте, чому я називаю нову економічну систему Pax Americana «Американський капіталізм із китайськими особливостями».– радить він.

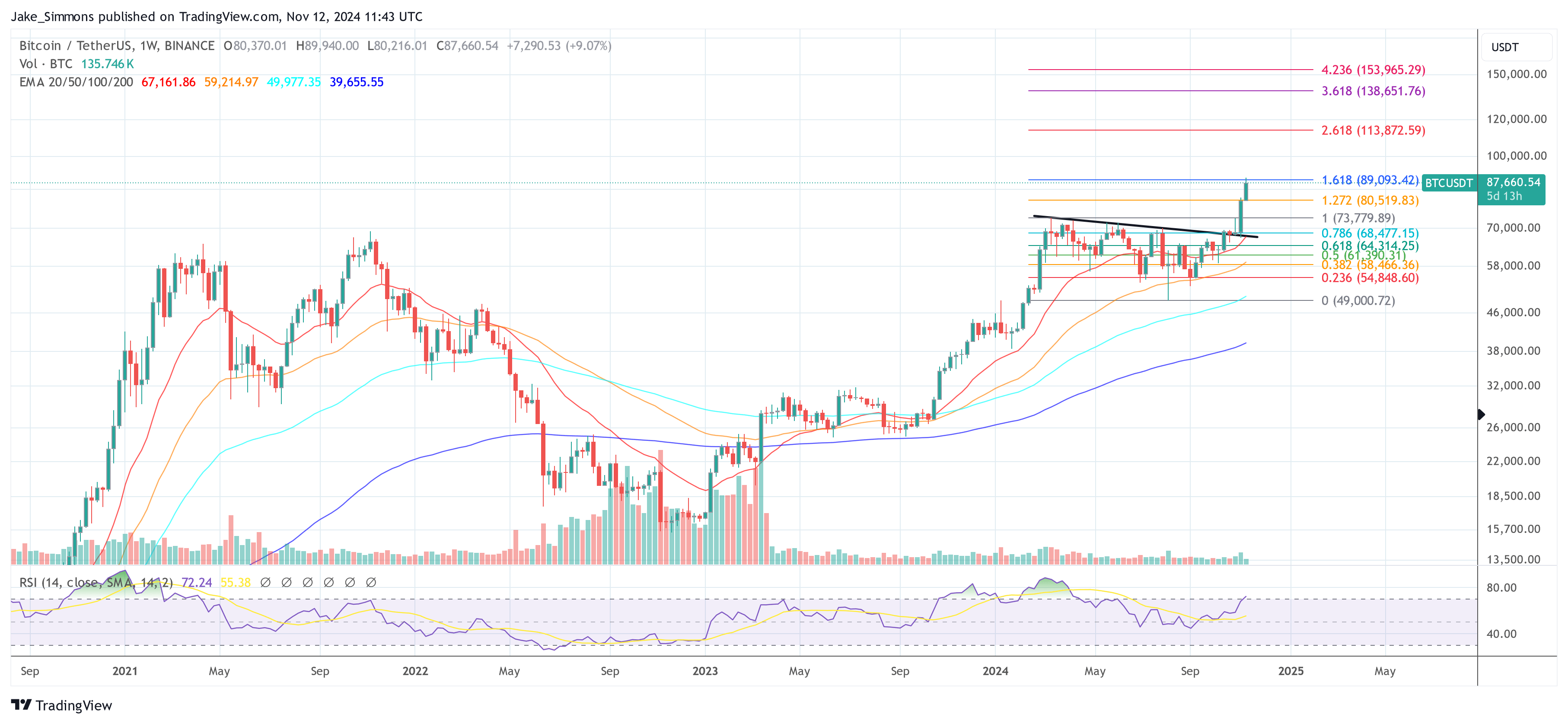

На момент публікації BTC торгувався на рівні 87 660 доларів.

Ціна біткойна, 1-тижневий графік |Джерело: BTCUSDT на TradingView.com

Ціна біткойна, 1-тижневий графік |Джерело: BTCUSDT на TradingView.com