После недавних геополитических событий корреляция между ценами на золото и биткоин вновь оказалась под пристальным вниманием рыночных аналитиков. Вот всестороннее погружение в отношения и их последствия.

Корреляция золота и Биткоин

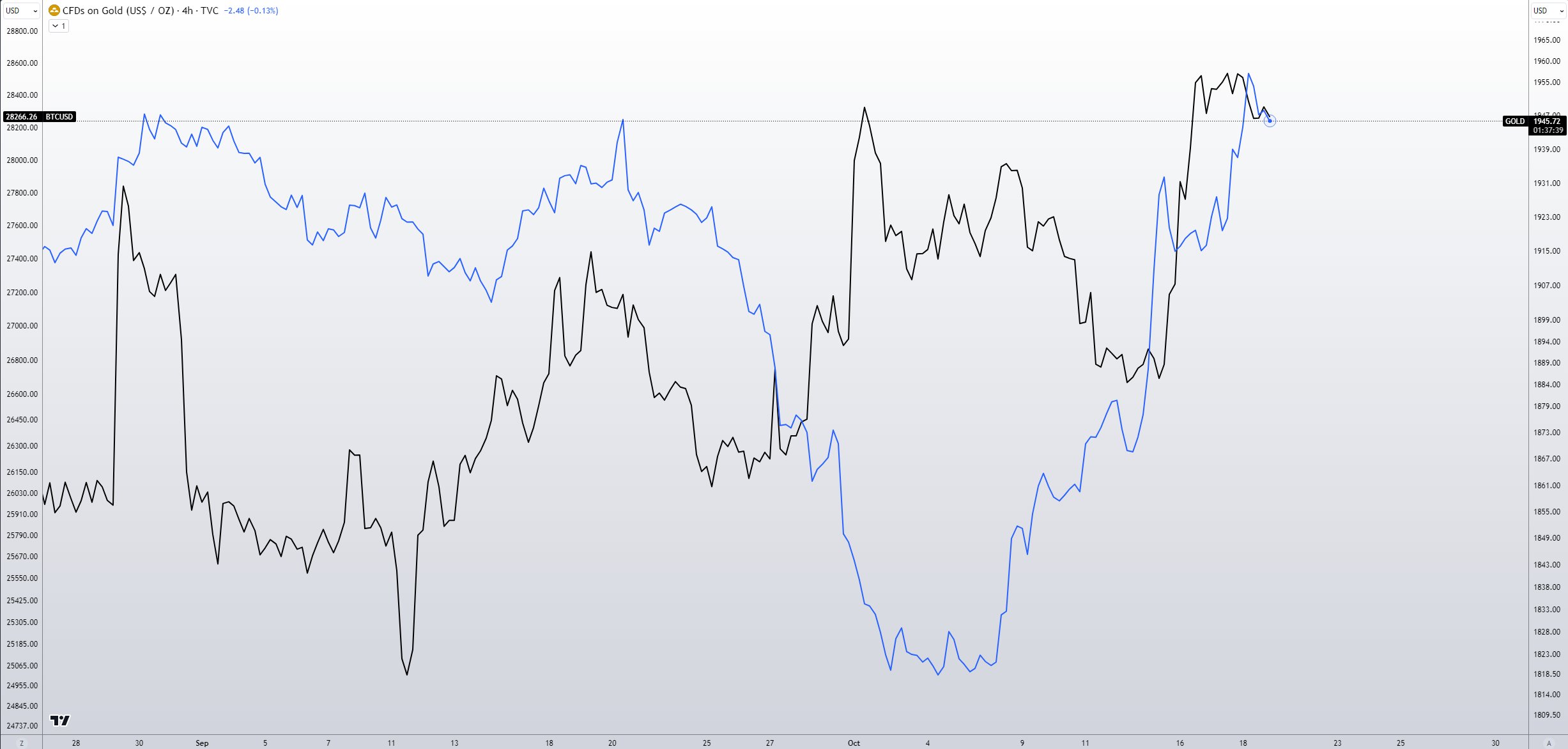

После недавней войны между Израилем и Хамасом цена на золото резко выросла. Этот сдвиг интересно отразил движения на рынке Биткоин, подчеркнув возрождение корреляции между двумя активами. Скью, авторитетный рыночный аналитик, поделился своими мыслями на X (ранее Twitter), отметив 11 октября, что «корреляция довольно слабо применима к периодам BTC в 35 дней +, когда существует разрыв цен между обоими рынками».

Однако всего несколько дней спустя, 16 октября, он заметил потенциальную «рекорреляцию», поскольку оба биткоина следовали за последним ралли золота. Сегодня это заявление подтверждается последним твитом Скью: «Кажется, корреляция BTC и золота все еще существует. Золото может стать следующим большим шагом для BTC».

Корреляция Биткоин и золота |Источник: X @52kskew

Корреляция Биткоин и золота |Источник: X @52kskew

В своих недавних выводах, опубликованных в еженедельном обзоре Onramp, аналитик биткоина Дилан Леклер подчеркнул последствия продолжающейся распродажи государственных облигаций. Рост затрат на долгосрочное финансирование напрямую влияет на глобальную стоимость капитала, предлагая критерий оценки различных активов.

Что еще более важно, казначейский рынок лежит в основе глобальной финансовой экосистемы. Нынешняя нестабильность может оказать давление на цены активов и усугубить ранее существовавший долговой цикл, потенциально ставя под угрозу финансовое положение США. По мнению Леклера, это нестабильное состояние резко контрастирует с финансовыми действиями администрации США, о чем свидетельствуют такие планы, как «БЕЛЫЙ ДОМ ГЛАЗА УКРАИНА, ИЗРАИЛЬ И ГРАНИЦА ПРОСЯТ 100 МИЛЛИАРДОВ ДОЛЛАРОВ», предполагающие отсутствие финансовых ограничений, по мнению Леклера.

Золото, реальная доходность и меняющийся ландшафт

Ситуация еще больше усложняется тем, что Билл Дадли, бывший президент Федерального резервного банка Нью-Йорка, в своей недавней статье в Bloomberg отметил вероятность того, что текущий цикл количественного ужесточения (QT) сохранится до конца 2025 года. процентные ставки и риск турбулентности казначейского рынка. Тем не менее, если на казначейском рынке проявится серьезная дисфункция, Федеральная резервная система может пересмотреть свою траекторию QT.

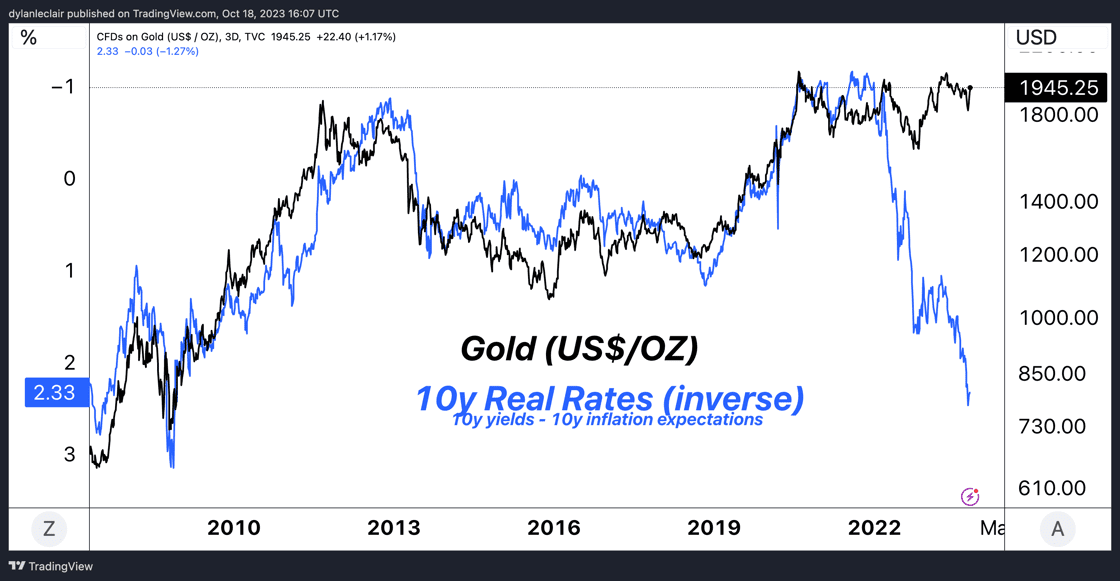

Интересно, что после российско-украинского конфликта и последующей конфискации российских резервов «Большой семерки», золота и реальной доходности наблюдается нетипичная положительная корреляция, бросающая вызов их исторической отрицательной взаимосвязи.

Золото против реальных ставок по 10-летним облигациям (обратные) |Источник: Онрамп

Золото против реальных ставок по 10-летним облигациям (обратные) |Источник: Онрамп

В этом развивающемся геополитическом ландшафте, где даже суверенный долг стран «Большой семерки» не застрахован от конфискации, происходит переоценка традиционных «безопасных активов». Эта неопределенность в сочетании с не такой уж безопасной «безрисковой» доходностью казначейских облигаций укрепила позицию золота (и цену) как монетарного актива, противодействующего риску, и может подтолкнуть Биткоин по аналогичной траектории.

По словам Леклера:

Однако это изменение не ограничивается только золотом. Биткоин, с его уникальными преимуществами и растущим профилем ликвидности, находится на аналогичной траектории, хотя и все еще находится на самых ранних стадиях монетизации с рыночной капитализацией в 500 миллиардов долларов.

Лучший индикатор цен BTC?

В нынешних условиях цена золота может быть опережающим индикатором цены Биткоина, если предположить, что корреляция между двумя активами сохранится. Это будет означать, что Биткоин классифицируется большинством инвесторов как актив «безопасной гавани», такой как золото, а не как «рисковый актив».

Однако эту точку зрения разделяют не все. Джеймс Баттерфилл, руководитель исследования CoinShares, отметил, что рынок Биткоин сместил фокус после фейковых новостей об одобрении спотового биткоин-ETF. Он отметил, что инвесторы теперь, похоже, отдают предпочтение одобрению ETF над макроэкономическими ожиданиями, уделяя меньше внимания действиям Федеральной резервной системы.

После ошибки в твите Coin Telegraph об одобрении Bitcoin Spot ETF цены на биткоин отделились от ожиданий по процентным ставкам в декабре – похоже, что инвесторы сейчас сосредоточены исключительно на одобрении ETF, а не на том, что делает ФРС.

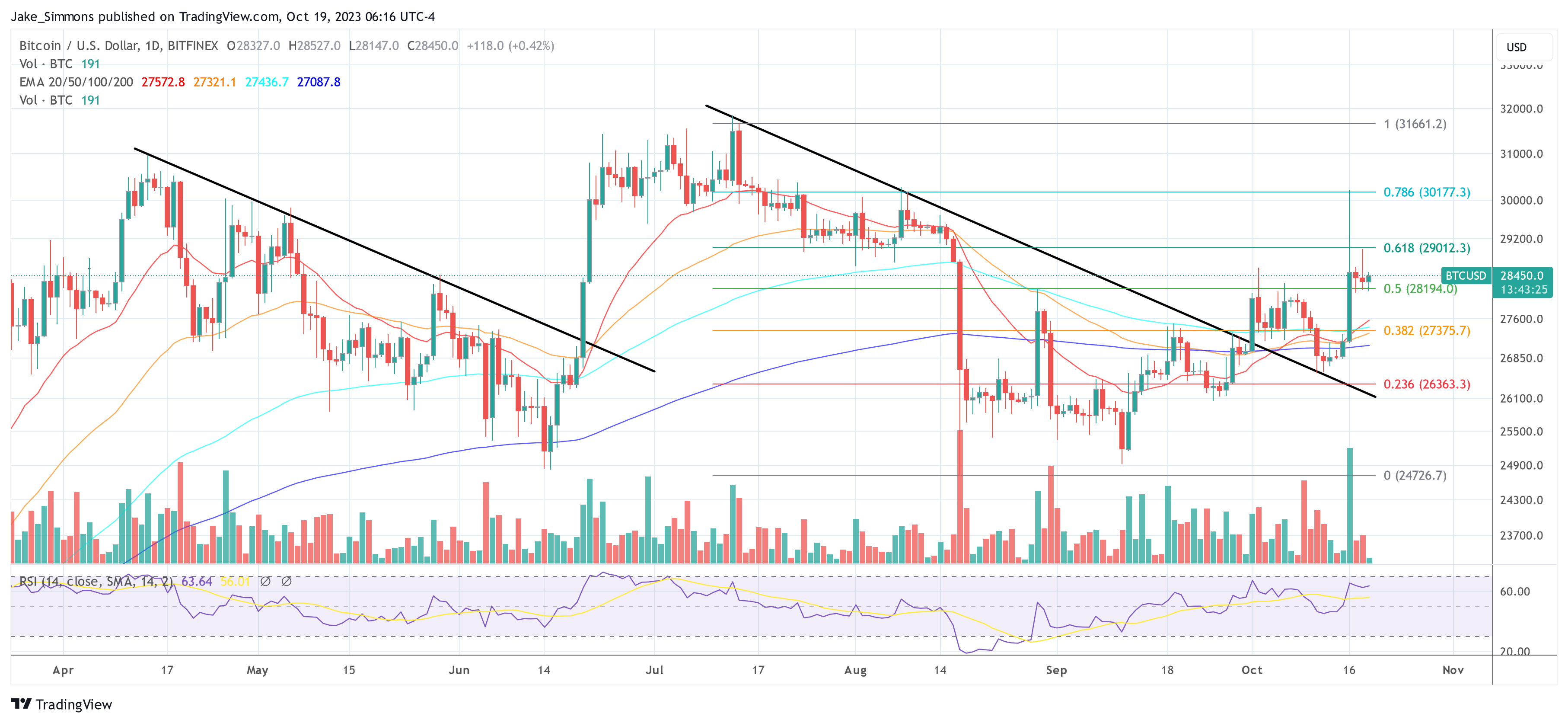

На момент публикации биткоин торговался на уровне 28 450 долларов.

BTC колеблется ниже $28 500, 1-дневный график |Источник: BTCUSD на TradingView.com.

BTC колеблется ниже $28 500, 1-дневный график |Источник: BTCUSD на TradingView.com.