Оскільки глобальний фінансовий ландшафт стає свідком сейсмічної зміни, що нагадує фінансову кризу 2008 року та лопнув бульбашку дот-комів, на ринку облігацій б’ють сигнали тривоги, тривожачи також ринок біткойнів і криптовалют.

Чи насувається крах, як у 2008 році?

Відомий дипломований фінансовий аналітик (CFA) Женев’єв Рош-Дектер підкреслила вражаючі аналогії в нещодавньому твіті, зазначивши: «Я не можу повірити, що говорю це, але падіння 10-річних і 30-річних облігацій наближається до епопеї. падіння акцій, яке ми спостерігали під час фінансової кризи 2008 року та падіння бульбашки доткомов».

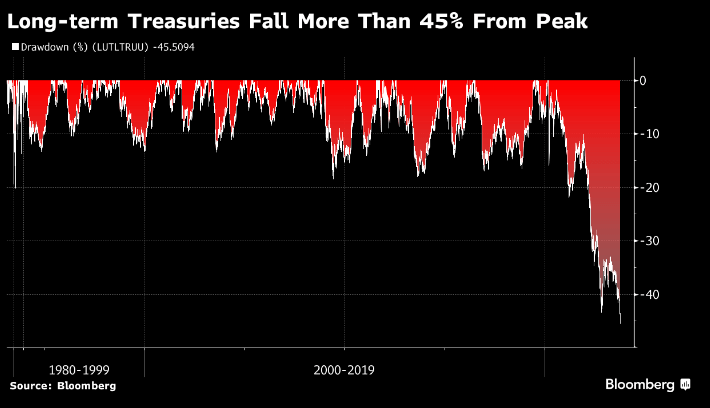

Ліза Абрамович з Bloomberg Surveillance підкріплює цей похмурий наратив, вказуючи, що «облігації зі строком погашення через 10 років або більше впали на 46% з моменту піку в березні 2020 року, трохи менше ніж падіння американських акцій на 49% після краху доткому. Маршрут із 30-річними облігаціями був ще гіршим, впавши на 53%».

Довгострокові казначейські зобов’язання впали більш ніж на 45% |Джерело: X @GRDecter

Довгострокові казначейські зобов’язання впали більш ніж на 45% |Джерело: X @GRDecter

Onramp, платформа управління активами Bitcoin, додає додатковий контекст, підкреслюючи історичний характер тенденції. Це падіння, особливо в облігаціях із терміном погашення понад десятиліття, повертається до ринкових спадів, таких як крах бульбашки доткомов. Рішуча позиція Федерального резерву щодо інфляції та крихке фінансове середовище порушили традиційну привабливість довгострокових боргів, викликаючи питання про можливість боргової спіралі.

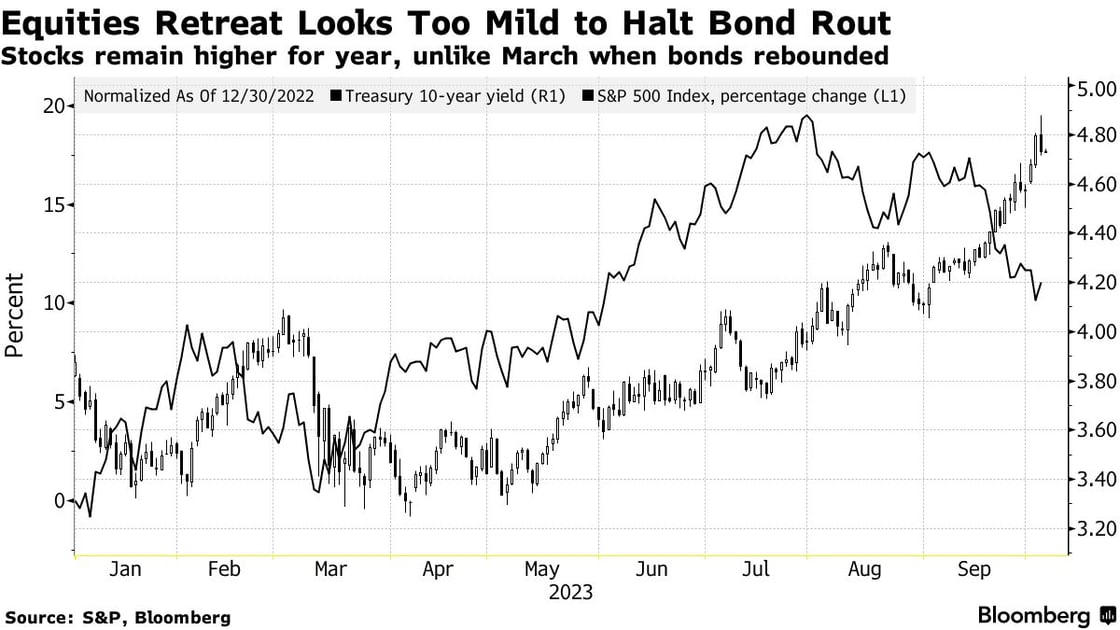

Ринок ігнорує розгром облігацій |X @OnrampBitcoin

Ринок ігнорує розгром облігацій |X @OnrampBitcoin

Ситуація ще більше ускладнюється поведінкою кривої дохідності. Історично склалося так, що перевернута крива дохідності передвіщала спади. Однак нещодавня корекція показала рідкісне «ведмеже зростання», відзначене зростанням довгострокової прибутковості. Це явище, яке спостерігалося в минулому до рецесії, викликає занепокоєння щодо майбутнього економічного спаду.

«Хоча дехто ставить під сумнів надійність кривої прибутковості як індикатора рецесії, нинішнє ведмеже зростання свідчить про те, що економічний спад може бути неминучим. Це особливо занепокоєння, враховуючи постійну відданість ФРС обмежувальній монетарній політиці, що робить ситуацію готовою для потенційної волатильності ринку та економічної невизначеності», – зазначає Ділан ЛеКлер з Onramp.

Тим часом аналітик Barclays Аджай Раджадх’якша припускає, що лише крах фондового ринку може зупинити падіння ринку облігацій. На відміну від попередніх циклів, традиційні механізми захисту облігацій зменшуються, ФРС перетворюється з чистого покупця на чистого продавця, а іноземні інституційні купівлі сповільнюються.

Це підкреслює суттєвий розрив між оцінкою акцій і ставками довгострокових облігацій, оскільки акції мають значний простір для девальвації до того, як облігації стабілізуються. І якщо акції впадуть, біткойн і криптовалюта можуть так само постраждати.

Вплив на біткойн і криптовалюту

Потрясіння на ринку облігацій мають далекосяжні наслідки, зокрема вплив на біткойн і криптовалюту. Примітно, що криптовалютний ринок ніколи не стикався з такою ситуацією, але є загальні спостереження того, як ризиковані активи реагували на подібні середовища в минулому.

По-перше, зростання прибутковості казначейських облігацій робить безризикові доходи більш привабливими, потенційно спонукаючи деяких інвесторів перерозподіляти капітал із ризикових активів, таких як біткойни та криптовалюта, на казначейські векселі. Ця зміна може знизити попит, чинячи тиск на їхні ціни.

Крім того, різке зростання прибутковості 10-річних казначейських облігацій може свідчити про більш жорстку монетарну політику, що обтяжує ризиковані активи. Вищі доходи також означають вищі витрати на позики, що може вплинути на криптовалюту. Коли процентні ставки зростають, безпроцентні активи, такі як біткойни, можуть здаватися менш привабливими порівняно з активами, що приносять дохід.

Значне підвищення прибутковості казначейських облігацій також може призвести до зниження ліквідності на інших фінансових ринках, таких як біткойн і криптовалюта. Інституційні інвестори, які стикаються з обмеженнями ліквідності, можуть ліквідувати більш ліквідні активи, такі як BTC та альткоїни, що спричинить потенційне зниження цін.

Нарешті, різке підвищення дохідності може викликати нестабільність у різних класах активів, оскільки інвестори прагнуть зменшити ризик або покрити збитки деінде. Біткойн і криптовалюта сильно залежать від ринкових настроїв і спекулятивної поведінки. Ринкова інтерпретація зростання дохідності може вплинути на поведінку інвесторів, впливаючи на ціни криптовалюти.

Відповідно, Чарльз Едвардс, засновник Capriole Investments, нещодавно передбачив:

Відтоді 10YR зріс ще на 10%![…] ФРС хоче більшого безробіття. Ринок праці все ще занадто сильний. У результаті вони підвищили очікувані ставки на 2024 рік, і 10-річний показник досяг нових десятирічних максимумів. Поки 10-річний індекс рухається вгору таким чином, ризикові активи зазнають подальших перешкод.

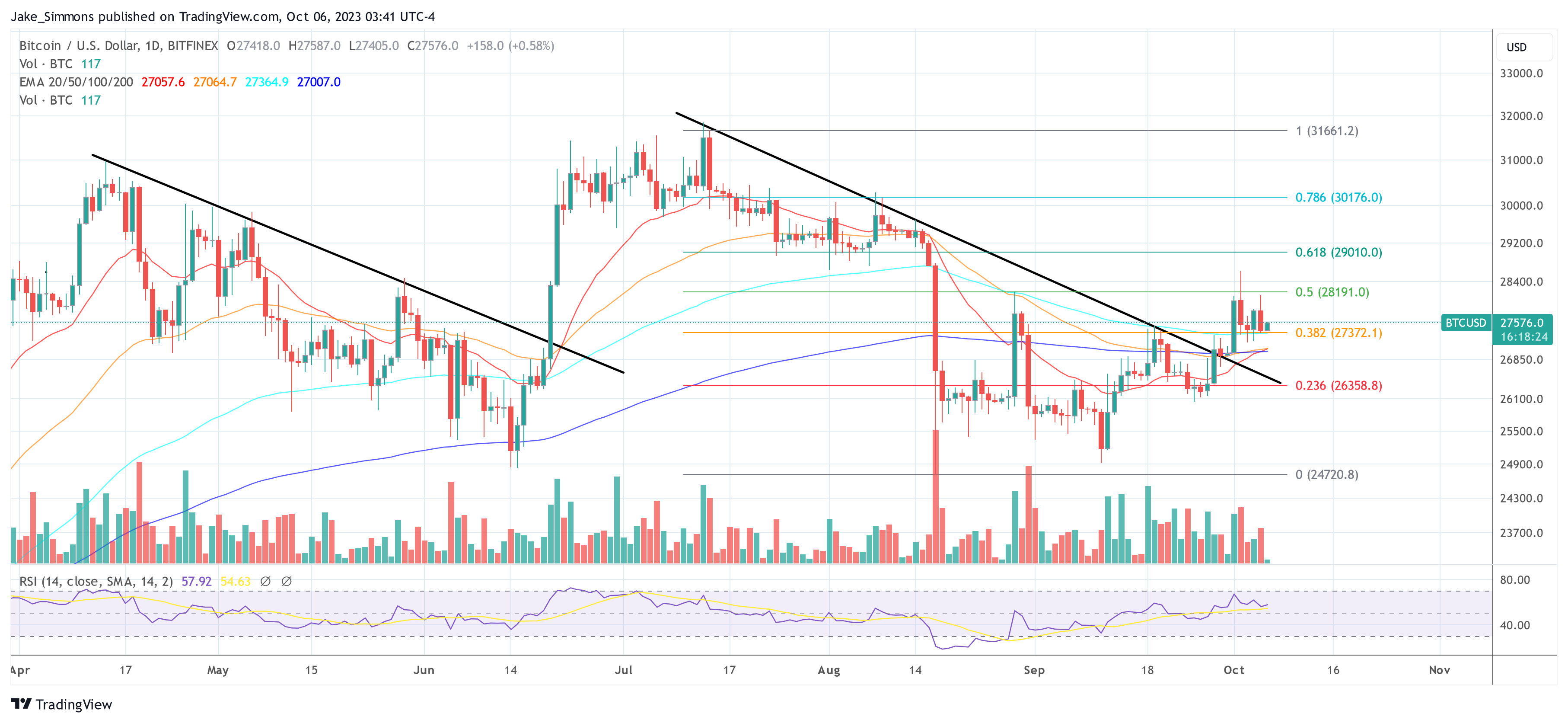

На момент публікації BTC торгувався на рівні 27 576 доларів.

Ціна BTC тримається вище 38,2% Fib, 1-денний графік |Джерело: BTCUSD на TradingView.com

Ціна BTC тримається вище 38,2% Fib, 1-денний графік |Джерело: BTCUSD на TradingView.com