Розумніша веб-компанія, публічно торгувана фірмою, що базується на Великобританії, що тримає біткойн на своєму корпоративному балансі, зібрала 21 мільйон доларів за допомогою нової пропозиції облігацій з біткойнами, відзначаючи рідкісний крок на британських ринках капіталу.

У оголошенні про фондові біржі в середу, розумніша веб-компанія повідомила, що запустила облігацію з біткойнами, яка вже зібрала 15,8 мільйонів британських фунтів (21 мільйон доларів). Облігація була запропонована в повністю підписаному раунді, підкріпленому французьким гігантом управління активами Тобам.

Новий продукт «Розумніший перетворення» був розроблений у партнерстві з Tobam, а французька компанія інвестує через три керовані фонди. Генеральний директор Tobam Ів Чуейфаті сказав, що компанія “керується прихильністю до довгострокового вирівнювання”.

Тобам – який стверджував, що в кінці 2024 року в кінці 2024 року є понад 2 мільярди доларів – не є новим у просторі криптовалют. Ще в 2017 році фірма оголосила про створення першого взаємного фонду Bitcoin, розробленого для забезпечення доступу до інституційних інвесторів.

Генеральний директор розумнішої веб -компанії, Ендрю Веблі, сказав, що структура облігацій є “першою для ринків капіталу Великобританії”. Він додав:

“Ми вважаємо, що ця нова структура відкриє новий сегмент капіталу для компанії та доповнить наші існуючі стратегії фінансування, коли ми здійснюємо свою амбіцію перетворити розумнішу веб -компанію в одну з найбільших державних компаній у Великобританії”.

Пов’язано: Біткойн проти суверенних облігацій: Чому деякі інвестори роблять зміну?

Конвертована облігація за ціною в премії

Пропозиція була зосереджена на 12-місячних облігаціях, номінованому в біткойн (BTC), який конвертований у розумніші акції веб-компанії з 5% премією порівняно з ціною 5 серпня 2,60 долара. Отримана ціна конверсії становить близько 2,73 долара.

Якщо всі облігації будуть перетворені на акції, розумніша веб -компанія видасть трохи більше 7,7 мільйонів нових акцій. Тим не менш, якщо ціна акцій зросте на 50% вище ціни конверсії за 10 поспіль торгові дні, фірма може змусити диверсію.

Якщо не виникає конверсія, компанія поверне 98% основної суми облігацій у біткойні при зрілості, при цьому погашення скориговано, щоб відобразити ціну BTC на той час.

Пов’язано: Біткойн Казначейські облігації можуть допомогти нам рефінансувати заборгованість у розмірі 14 доларів – Vaneck Exec

Інший спосіб збору коштів

Оскільки облігація коштує в біткойні, суми погашення будуть коливатися залежно від ціни першої криптовалюти у світі. Пропозиція дозволила розумнішій веб -компанії зібрати капітал, не негайно розбавляючи свою акцію, при цьому все ще збільшуючи свої біткойнські холдинги.

“Розумніша веб -компанія досягає підвищення капіталу за премією, виходячи з того, що ціна акцій конверсії вища, ніж ціна довідкової акції, що призводить до приблизно на 5% менше розведення порівняно з традиційним підвищенням власного капіталу, на дату випуску облігації”, – йдеться у повідомленні.

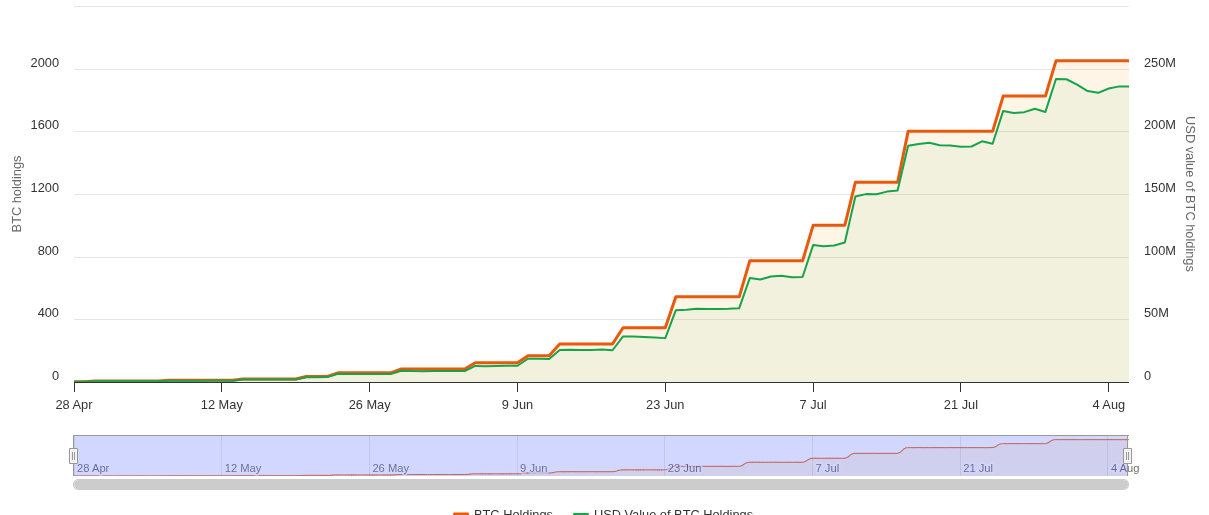

Оголошення слідкує за розумнішою веб -компанією, що додає до її сховищ BTC протягом усього липня. Згідно з даними BitcoinTreasuries.net, фірма наразі має 2050 BTC, вартістю близько 234 мільйонів доларів, після останньої покупки в кінці минулого місяця, додавши 225 BTC до своїх кас.