В своем новом ежемесячном отчете под названием «Ежемесячный отчет о биткоин: Биткоин борется с сопротивлением вокруг своего среднего значения в цепочке» Ark Invest представил исчерпывающий анализ текущей рыночной ситуации. В отчете выводы подразделяются на бычьи, нейтральные и медвежьи, что дает целостное представление о текущей и потенциальной будущей позиции Биткоина.

Бычьи аргументы в пользу Биткоин

ETF Grayscale Spot и дисконт GBTC для NAV: 29 августа Федеральный апелляционный суд США принял решающее решение. Они постановили, что Комиссия по ценным бумагам и биржам США (SEC) должна пересмотреть свой предыдущий отказ от заявки Grayscale Bitcoin Trust (GBTC) на переход в спотовый ETF. В результате этого правового развития дисконт GBTC к NAV в тот же день изменился с -24% до -18%, что указывает на повышенный оптимизм рынка. К концу августа дисконт GBTC к NAV составил -20,6%.

Восстановление общей стоимости Биткоина: реализованная капитализация Биткоина, которая охватывает как его первичный (майнеры), так и вторичный (инвесторы) рынки, является мерой совокупной стоимости BTC. В период с четвертого квартала 2022 года по первый квартал 2023 года реализованная просадка лимита составила -19%, что стало самым резким показателем с 2012 года. Это снижение служит барометром оттока капитала из сети.

Анализ Арк показывает, что чем глубже просадка, тем выше вероятность выхода держателей Биткоин с рынка, что потенциально создает основу для более устойчивого бычьего рынка. Реализованная капитализация улучшилась по сравнению с историческим максимумом в 2021 году, поднявшись с минимума в 19% после краха FTX в ноябре 2022 года до 15,6%, что указывает на приток капитала за последние 8 месяцев.

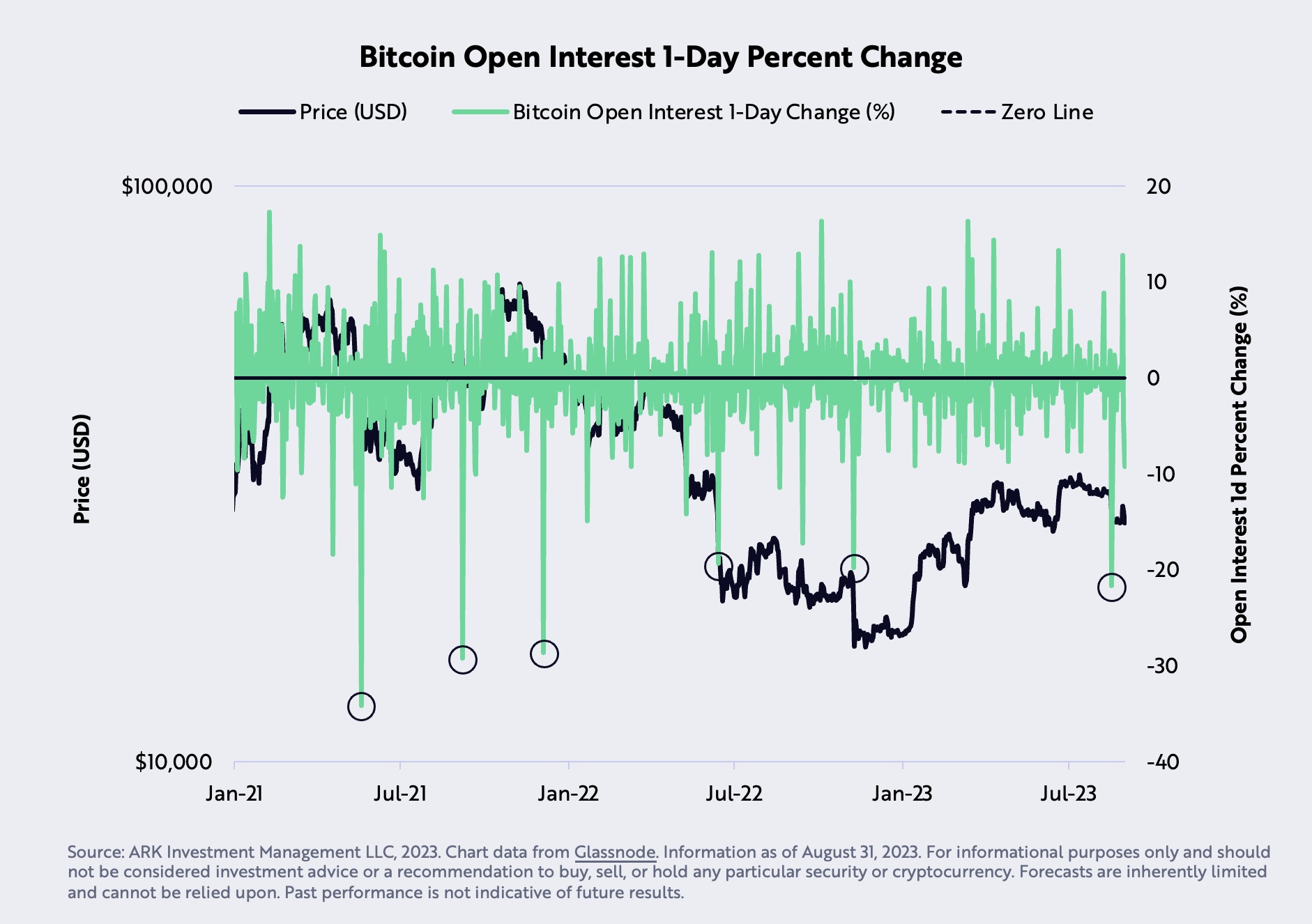

Обвал открытого интереса к фьючерсам: 17 августа произошла быстрая ликвидация фьючерсов на биткоин на 21,7%, самая быстрая с декабря 2021 года. Ark Invest интерпретирует эту коррекцию цен как «коррекцию катарсических настроений».

Биткоин OI флеш |Источник: Арк Инвест

Биткоин OI флеш |Источник: Арк Инвест

Нейтральные аргументы

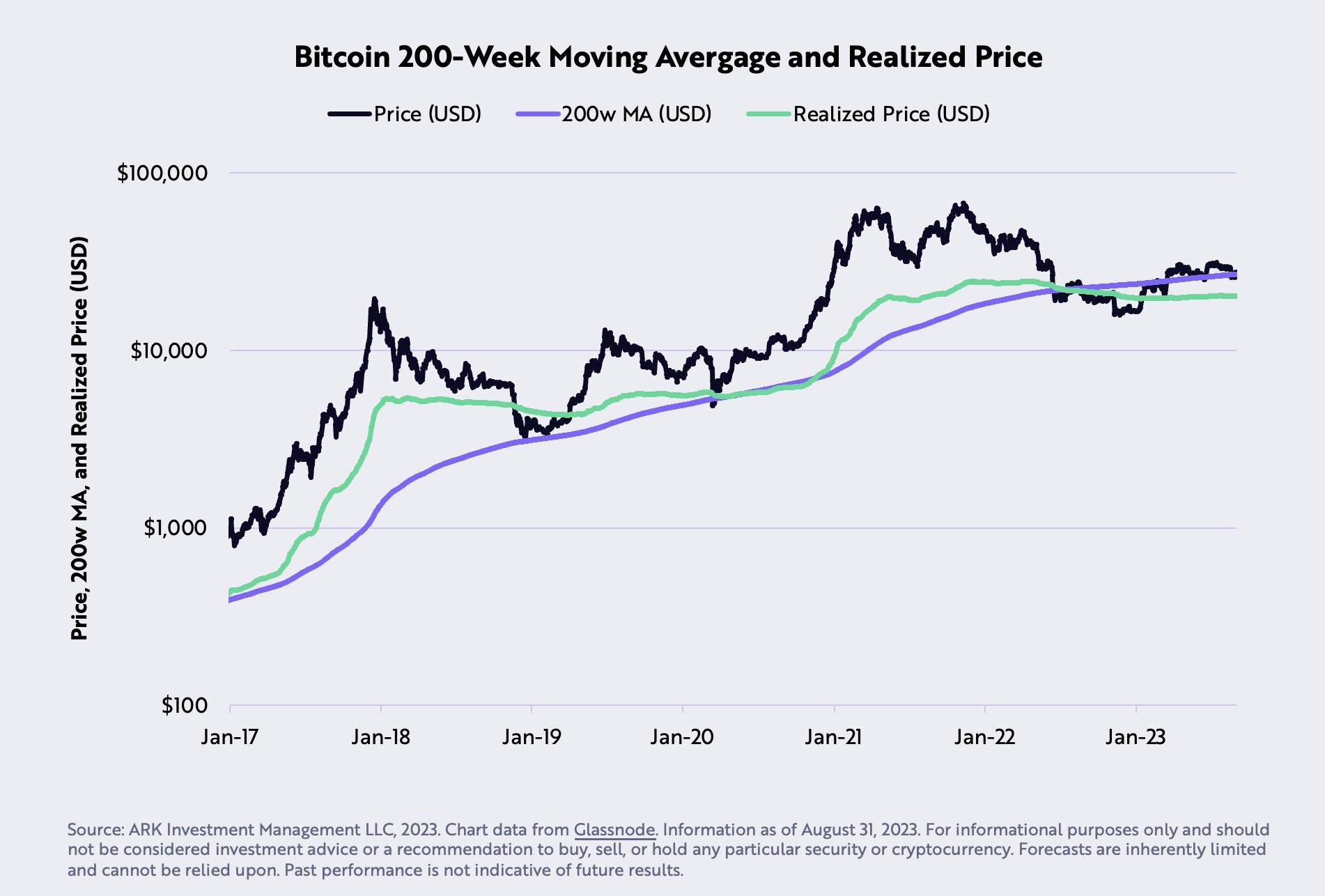

Цена Биткоина и 200-недельная скользящая средняя: Август был трудным месяцем для Биткоина, поскольку его цена упала на 5,4%, установившись ниже 200-недельной скользящей средней на уровне 27 580 долларов США. Это был первый случай с июня 2023 года. Однако Ark Invest утверждает, что Биткоин должен найти существенную поддержку при снижении цены реализации в 20 300 долларов.

Биткоин 200-недельная скользящая средняя и реализованная цена |Источник: Арк Инвест

Биткоин 200-недельная скользящая средняя и реализованная цена |Источник: Арк Инвест

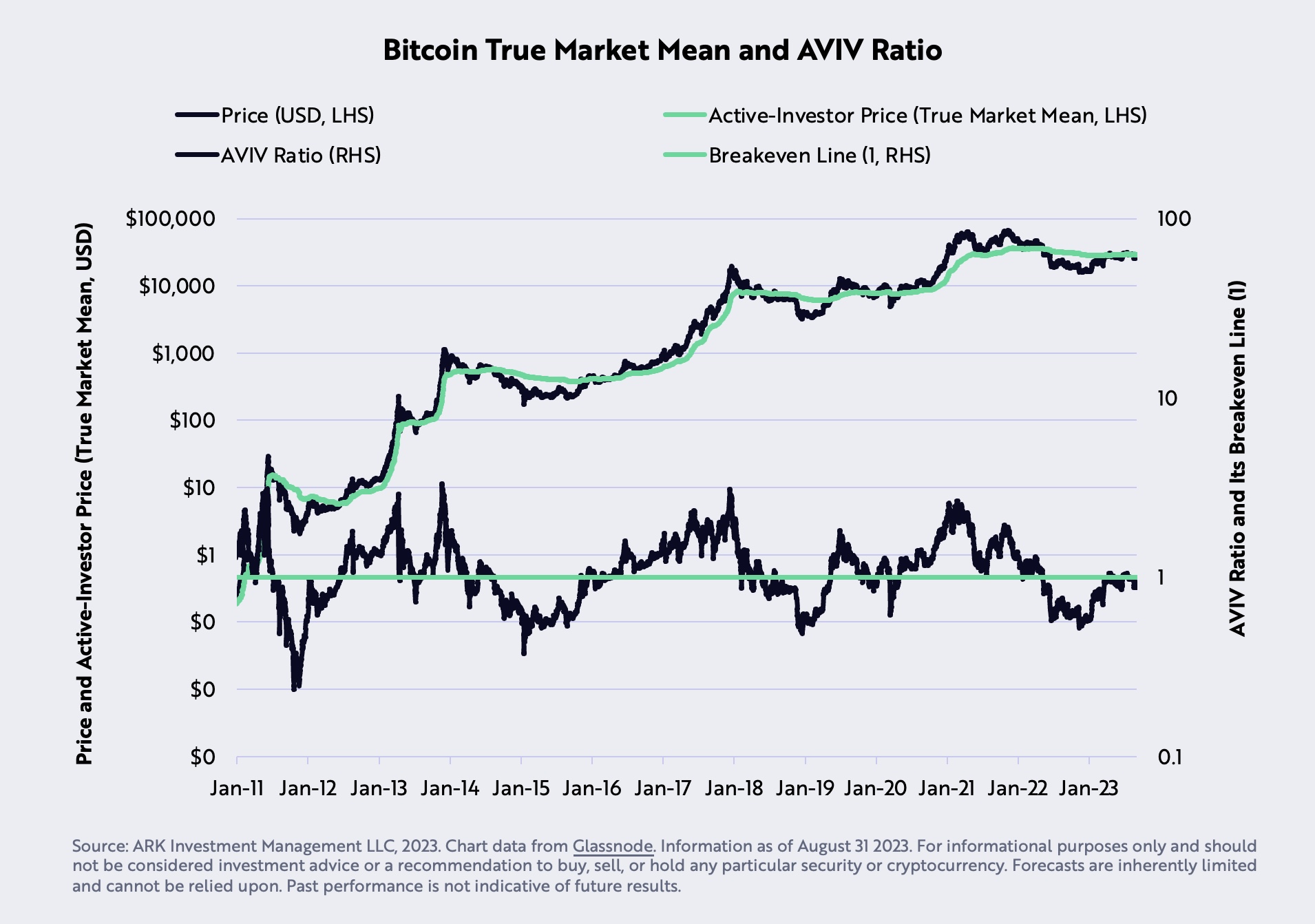

Среднее внутрицепочное сопротивление Биткоина: «Среднее внутрицепочное значение», также называемое «ценой активного инвестора» или «истинным средним рыночным значением», достигло в августе 29 608 долларов, что создало потенциально значительное сопротивление для BTC. Этот показатель является результатом совместных усилий ARK Invest и Glassnode и рассчитывается путем деления базовой стоимости инвесторов на количество активных монет. Эти монеты определяются на основе совокупного времени, в течение которого они оставались бездействующими, относительно общего количества.

Истинное рыночное значение Биткоин |Источник: Арк Инвест

Истинное рыночное значение Биткоин |Источник: Арк Инвест

Рыночная капитализация и ликвидность стейблкоинов: 90-дневное предложение стейблкоинов, часто рассматриваемых как барометр ликвидности рынка, упало более чем на 20% со 162 миллиардов долларов в марте 2022 года до 120 миллиардов долларов в настоящее время, что сигнализирует о снижении ликвидности в сети. Однако чистый приток капитала за тот же период намекает на нарастающую бычью динамику рынка.

Медвежьи аргументы в пользу BTC (все макроэкономические показатели)

Реальный ВВП и реальные темпы роста ВВД: наблюдалось рекордное расхождение между процентными изменениями реального валового внутреннего продукта (ВВП) и реального валового внутреннего дохода (ВВП) в годовом исчислении. Исторически ВВП и ВВД должны быть равны, поскольку полученный доход должен равняться стоимости произведенных товаров и услуг. Бывший экономист Федеральной резервной системы Джереми Налеваик утверждал, что ВВП может быть более точным индикатором, чем ВВП.

Реальная процентная ставка по федеральным фондам и естественная процентная ставка: Впервые с 2009 года реальная учетная ставка по федеральным фондам превысила естественную процентную ставку, что указывает на сдвиг в сторону ограничительной денежно-кредитной политики. Эта теоретическая ставка, как ее концептуализировал президент Федеральной резервной системы Нью-Йорка Джон Уильямс, представляет собой ставку, при которой экономика не расширяется и не сжимается. Поскольку влияние денежно-кредитной политики на экономику является продолжительным и изменчивым, ожидается, что кредитование и заимствования столкнутся с усилением понижательного давления.

Правительственный пересмотр занятости: Занятость, запаздывающий индикатор, сыграла решающую роль в решениях Федеральной резервной системы по ставкам. Несмотря на то, что перебои в работе, вызванные пандемией COVID-19, которые, как ожидается, к настоящему времени уже решены, правительство пересмотрело статистику занятости в несельскохозяйственном секторе в сторону понижения в течение шести месяцев подряд. Это предполагает более слабый рынок труда, чем первоначально сообщалось. Последний случай такой тенденции, не считая рецессии, произошел в 2007 году, прямо перед Великим финансовым кризисом.

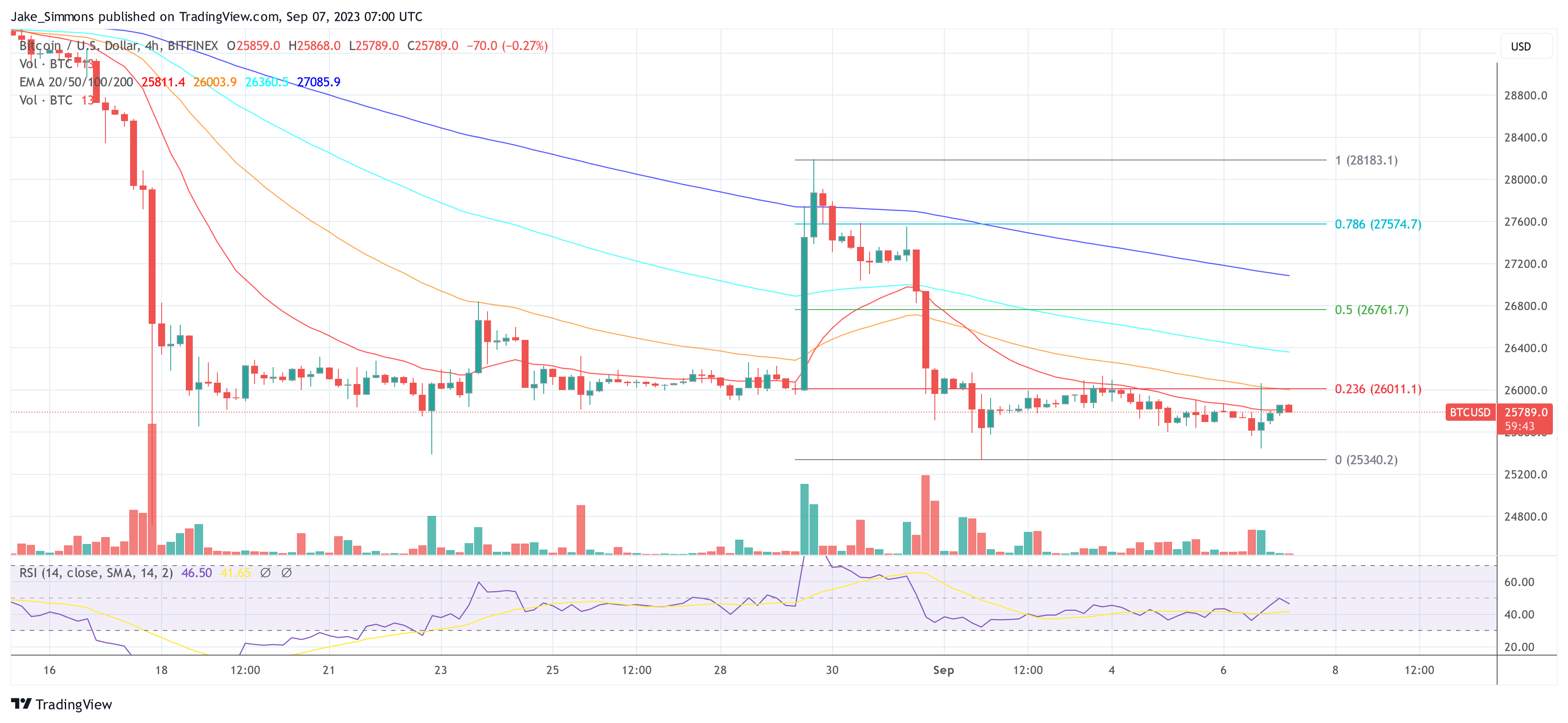

Таким образом, в отчете Ark Invest представлены три бычьих, четыре нейтральных и три медвежьих аргумента в отношении Биткоина и рынка в целом, подчеркивая, что рынок может находиться в решающем поворотном моменте. На момент публикации BTC торговался на уровне $25 789.

BTC остается ниже $26 000, 4-часовой график |Источник: BTCUSD на TradingView.com.

BTC остается ниже $26 000, 4-часовой график |Источник: BTCUSD на TradingView.com.