Новый анализ, опубликованный в среду Федеральной резервной системой, предлагает классифицировать криптовалюту как отдельный класс активов для требований к начальной марже, используемых на «неочищенных» рынках деривативов, включая внебиржевые сделки и другие транзакции, которые не проходят через централизованную клиринговую палату.

В рабочем документе говорится, что это связано с тем, что криптовалюта более волатильна, чем традиционные классы активов, и не вписывается в категории риска, изложенные в Стандартизированной модели начальной маржи (SIMM), которая классифицирует классы активов.

По мнению авторов Анны Амирджановой, Дэвида Линча и Анни Чжэн, к ним относятся процентные ставки, акции, иностранная валюта и сырьевые товары.

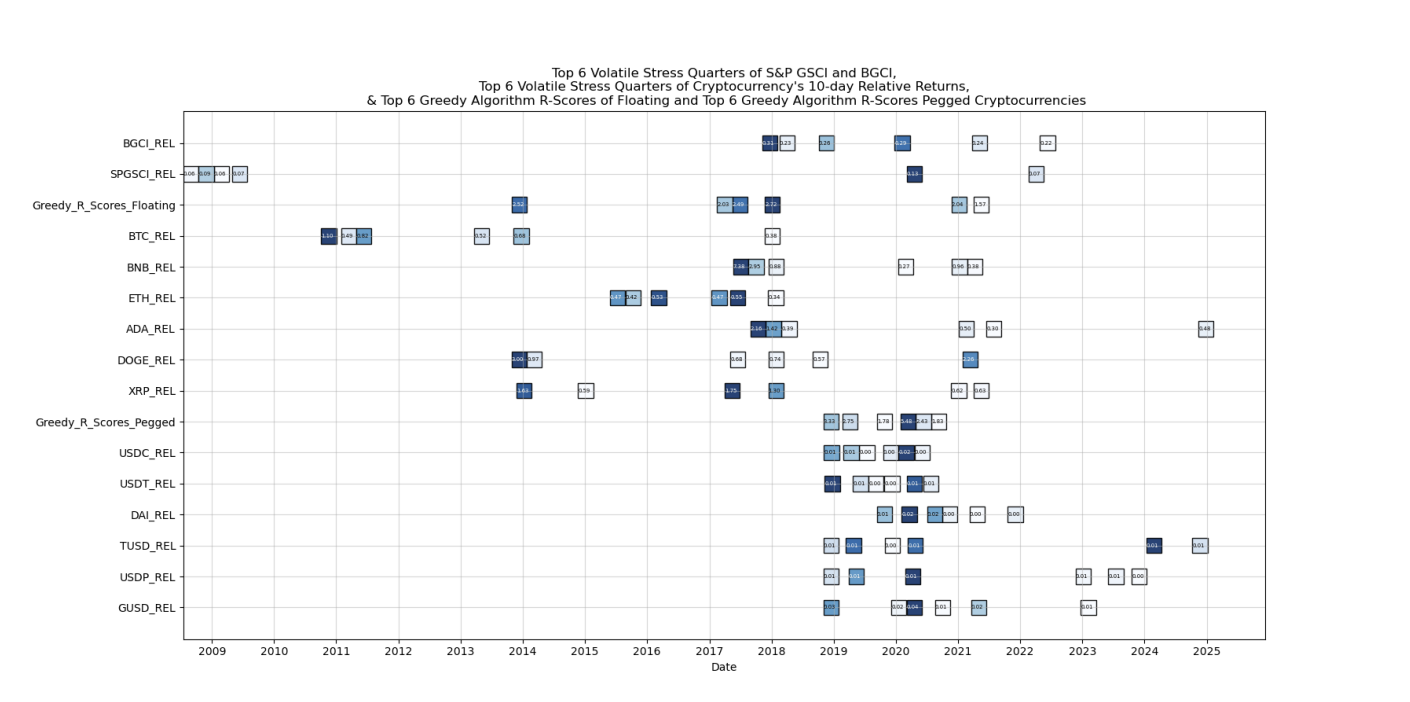

Трио предлагает четкое взвешивание рисков для «плавающих» криптовалют, включая Биткоин (BTC), Binance (BNB), Ether (ETH), Cardano (ADA), Dogecoin (DOGE), XRP (XRP) и «привязанные» криптовалюты, такие как стейблкоины.

По их словам, эталонный индекс, поровну разделенный между плавающими цифровыми активами и привязанными стейблкоинами, также может использоваться в качестве показателя волатильности и поведения рынка криптовалют.

По мнению авторов, производительность и поведение эталонного индекса затем можно будет использовать в качестве входных данных для более точного моделирования «caLibrated» весовых коэффициентов риска для криптовалют.

Первоначальные маржинальные требования имеют решающее значение для рынков деривативов, где трейдеры должны вносить залог, чтобы гарантировать отсутствие дефолта контрагента при открытии позиции. Более высокая волатильность криптовалюты означает, что трейдеры должны размещать больше залога в качестве буфера на случай ликвидации.

Предложение рабочего документа отражает развитие криптовалюты как класса активов и то, как федеральные власти в Соединенных Штатах готовят нормативную базу для адаптации к растущему сектору.

ФРС открывает банкам путь к криптовалюте

В декабре центральный банк отменил свое предыдущее руководство, впервые выпущенное в 2023 году, которое ограничивало взаимодействие банков США с криптовалютами.

«На незастрахованные и застрахованные банки, находящиеся под надзором Совета директоров, будут распространяться одни и те же ограничения на деятельность, включая новые банковские операции, такие как деятельность, связанная с криптоактивами», — говорится в руководстве ФРС на 2023 год.

Федеральная резервная система также предложила идею предоставить криптовалютным компаниям доступ к «узким» основным счетам, банковским счетам, которые имеют прямой доступ к центральной банковской системе, но имеют меньше привилегий, чем полные основные счета.