Захир Эбтикар, директор по инвестициям (CIO) и основатель Split Capital — хедж-фонда, специализирующегося на инвестициях в ликвидные токены, — объяснил низкие показатели Ethereum за последние месяцы стратегическими ошибками Ethereum Foundation и структурными сдвигами в потоках криптовалютного капитала. В анализе, опубликованном через X (ранее Twitter), Эбтикар пишет: «Независимо от множества (вероятных) плохих решений, которые принял фонд ETH и компания, есть еще одна структурная причина, по которой ETH в этом цикле торговался как собака».

Почему цена Ethereum отстает?

Эбтикар начал с того, что подчеркнул важность понимания потоков капитала на рынке криптовалют. Он выделил три основных источника потока капитала: розничные инвесторы, которые взаимодействуют напрямую через такие платформы, как Coinbase, Binance и Bybit;частный капитал ликвидных и венчурных фондов;и институциональные инвесторы, которые инвестируют напрямую через биржевые фонды (ETF) и фьючерсы. Однако он отметил, что розничных инвесторов «сложнее всего оценить количественно» и «сегодня они не в полной мере присутствуют на рынке», что исключило их из его анализа.

Сосредоточив внимание на частном капитале, Эбтикар подчеркнул, что в 2021 году этот сегмент был крупнейшей капитальной базой, вызванной криптовалютной эйфорией, которая привлекла более 20 миллиардов долларов чистого нового притока. «Перенесемся в сегодняшний день: частный капитал больше не является основной базой капитала, поскольку ETF и другие традиционные инструменты взяли на себя роль крупнейшего нового чистого покупателя криптовалюты», — заявил он. Он объяснил этот спад серией плохих венчурных инвестиций и пережитками предыдущих циклов, которые «оставили неприятный привкус во рту пластинок».

Эти венчурные фирмы и ликвидные фонды осознали, что они не могут переждать новый цикл и должны действовать более активно. Они начали делать больше «ударов в цель» для ликвидных игр, часто посредством частных сделок с использованием заблокированных токенов, таких как Solana (SOL), Celestia (TIA) и Toncoin (TON). «Эти заблокированные сделки также представляли собой нечто более интересное для многих фирм — за пределами инвестиций на основе Ethereum существует мир, который на самом деле растет и пригоден для использования и имеет достаточный рост рыночной капитализации по сравнению с ETH, который может оправдать андеррайтинг инвестиций», — Эбтикаробъяснил.

Он отметил, что инвесторы осознают, что будет все труднее привлекать средства для венчурных и ликвидных инвестиций. Без возвращения розничного капитала институциональные продукты стали единственным возможным способом получения ETH. Mindshare начала фрагментироваться по мере приближения трехлетней отметки 2021 года, и такие продукты, как спотовый Bitcoin ETF от BlackRock (IBIT), получили легитимность в качестве фактического эталона криптовалюты. Частному капиталу пришлось сделать выбор: «Отказаться от своего основного портфеля в ETH и двигаться вниз по кривой риска или затаить дыхание, чтобы традиционные игроки начали вас выручать».

Это привело к образованию двух лагерей. В первую вошли продавцы ETH до ETF в период с января по май 2024 года, которые отказались от ETH и перешли на такие активы, как SOL. Вторая группа, продавцы ETH после выхода ETF с июня по сентябрь 2024 года, осознала, что потоки ETF в ETH были тусклыми и что цене ETH потребуется гораздо больше, чтобы получить поддержку. «Они понимали, что потоки ETF были тусклыми, и потребуется гораздо больше, чтобы цена ETH начала поддерживаться», — отметил Эбтикар.

Обратив свое внимание на институциональный капитал, Эбтикар заметил, что когда на рынок вышли спотовые биткоин-ETF, такие как IBIT, FBTC, ARKB и BITW, они превзошли ожидания. «Эти продукты превзошли все реалистичные цели, которые инвесторы и эксперты могли себе представить, учитывая их успех», – заявил он. Он подчеркнул, что биткоин-ETF стали одними из самых успешных продуктов ETF в истории. «BTC превратился из собаки в среднем портфеле в единственный канал для чистого нового капитала в криптовалюте, причем с рекордной скоростью», — сказал он.

Несмотря на рост Биткоина, остальная часть рынка не поспевала за ним. Эбтикар задался вопросом, почему это произошло, указав, что крипто-инвесторы, розничная торговля и частный капитал уже давно сократили свои резервы в биткоин. Вместо этого они «застряли в альткойнах и Ethereum как в основе своего портфеля». Следовательно, когда Биткоин получил институциональную заявку, немногие в криптовалютном пространстве извлекли выгоду из нового эффекта богатства. «Мало кто в криптовалюте получил выгоду от вновь созданного эффекта богатства», — заметил он.

Инвесторы начали переоценивать свои портфели, пытаясь определиться со своими следующими шагами. Исторически сложилось так, что криптовалютный капитал циклически перемещался от индексных активов, таких как Биткоин, к Эфириуму, а затем вниз по кривой риска к альткойнам. Однако трейдеры спекулировали на потенциальных потоках в Ethereum и аналогичные активы, но были «в целом неправы». Рынок начал расходиться, а дисперсия доходности активов усилилась. Профессиональные криптовалютные инвесторы и трейдеры агрессивно двигались вниз по кривой риска, и фонды последовали их примеру, чтобы получить прибыль.

Активом, который они решили сократить, был Ethereum — крупнейший актив в их основных портфелях. «Медленно, но верно ETH начал уступать место SOL и ему подобным, и нетривиальный процент этого потока начал действительно перемещаться в сторону мемкоинов», — заметил Эбтикар. «ETH потерял свою позицию среди крипто-подкованных инвесторов, единственной группы инвесторов, которые исторически были заинтересованы в покупке».

Даже с появлением спотовых ETH-ETF институциональный капитал мало внимания уделял Ethereum. Эбтикар описал затруднительное положение Эфириума как «синдром среднего ребенка». Он уточнил: «Актив не пользуется популярностью у институциональных инвесторов, актив потерял популярность в кругах частного криптовалютного капитала, и нигде не видно, чтобы розничная торговля предлагала что-либо такого размера». Он подчеркнул, что Ethereum слишком велик, чтобы его мог поддерживать собственный капитал, в то время как другие индексные активы, такие как SOL, и крупные капиталы, такие как TIA, TAO и SUI, привлекают внимание инвесторов.

По мнению Эбтикара, единственный путь вперед — это расширение круга потенциально заинтересованных инвесторов, что может произойти только на институциональном уровне. «Наилучшие шансы ETH на существенное возвращение (если не считать изменений в траектории основного протокола) — это заставить институциональных инвесторов забрать актив в ближайшие месяцы», — предположил он. Он признал, что, хотя Ethereum сталкивается с серьезными проблемами, это «единственный другой актив, имеющий ETF, и, вероятно, таковым будет в течение некоторого времени». Это уникальное положение открывает потенциальные возможности для восстановления.

Эбтикар упомянул несколько факторов, которые могут повлиять на будущую траекторию развития Эфириума. Он упомянул о возможности президентства Трампа, которое может привести к изменениям в нормативной базе, влияющей на криптовалюту. Он также указал на потенциальные изменения в направлении и основной направленности Ethereum Foundation, предположив, что стратегические изменения могут активизировать интерес инвесторов. Кроме того, он подчеркнул важность маркетинга ETH ETF традиционными управляющими активами для привлечения институционального капитала.

«Учитывая возможность президентства Трампа, изменение направления и основной направленности Ethereum Foundation, а также маркетинг ETH ETF традиционными управляющими активами, у отца платформ смарт-контрактов есть немало вариантов», — заметил Эбтикар. Он выразил осторожный оптимизм, заявив, что не все надежды для Ethereum потеряны.

Заглядывая в будущее, Эбтикар считает, что это будет критический год для криптовалюты и особенно для Ethereum. «2025 год будет очень интересным годом для криптовалюты и особенно для Ethereum, поскольку большая часть ущерба, нанесенного 2024 годом, может быть устранена или еще больше усугублена», — заключил он. «Время покажет».

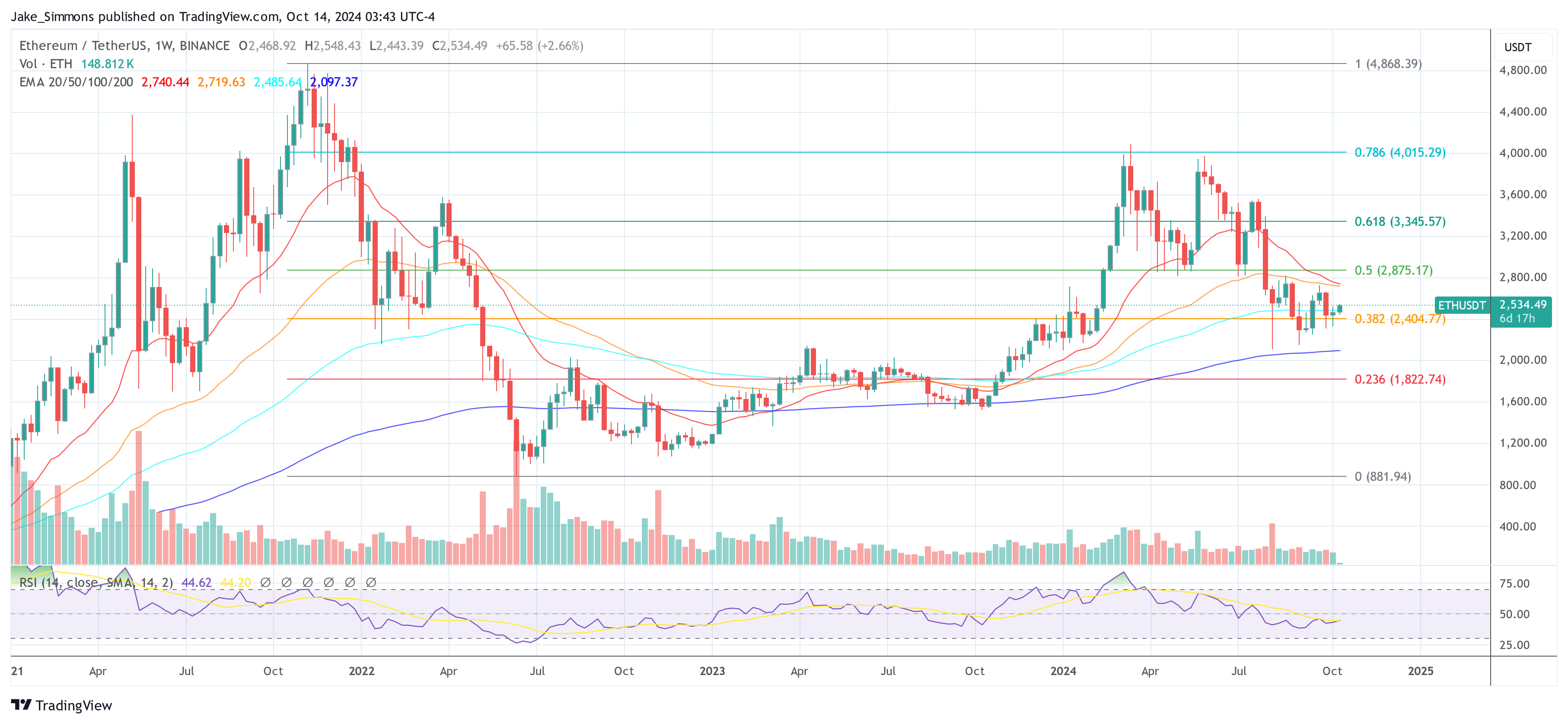

На момент публикации ETH торговался на уровне $2534.

Цена ETH, недельный график |Источник: ETHUSDT на TradingView.com.

Цена ETH, недельный график |Источник: ETHUSDT на TradingView.com.