У своєму новому щомісячному звіті під назвою «Щомісячник біткойнів: біткойн бореться з опором навколо свого середнього значення в ланцюзі» Ark Invest надав вичерпний аналіз поточного ринкового ландшафту. У звіті результати класифікуються на позитивні, нейтральні та ведмежі перспективи, надаючи цілісне уявлення про поточну та потенційну майбутню позицію біткойна.

Позитивні аргументи для біткойна

Знижка Grayscale Spot ETF і GBTC до NAV: 29 серпня Федеральний апеляційний суд США ухвалив ключове рішення. Вони постановили, що Комісія з цінних паперів і бірж США (SEC) повинна переглянути та переглянути свою попередню відхилення заявки Grayscale Bitcoin Trust (GBTC) на перехід на спотовий ETF. Ця юридична зміна призвела до того, що дисконт GBTC до NAV змінився з -24% до -18% того самого дня, що вказує на підвищений ринковий оптимізм. На кінець серпня дисконт GBTC до NAV становив -20,6%.

Відшкодування загальної вартості біткойна: реалізована капіталізація біткойна, яка охоплює як первинний (майнери), так і вторинний (інвестори) ринки, є мірою сукупної бази вартості BTC. У період з 4 кварталу 2022 року по 1 квартал 2023 року реалізована максимальна просадка становила -19%, що є найвищим показником з 2012 року. Ця просадка служить барометром для відтоку капіталу з мережі.

Аналіз Ark показує, що чим глибша просадка, тим вища ймовірність того, що власники біткойнів покинуть ринок, потенційно створюючи основу для більш міцного бичачого ринку. Реалізований ліміт покращився з історичного максимуму в 2021 році, змінившись з 19% мінімуму після падіння FTX у листопаді 2022 року до 15,6%, що свідчить про приплив капіталу за останні 8 місяців.

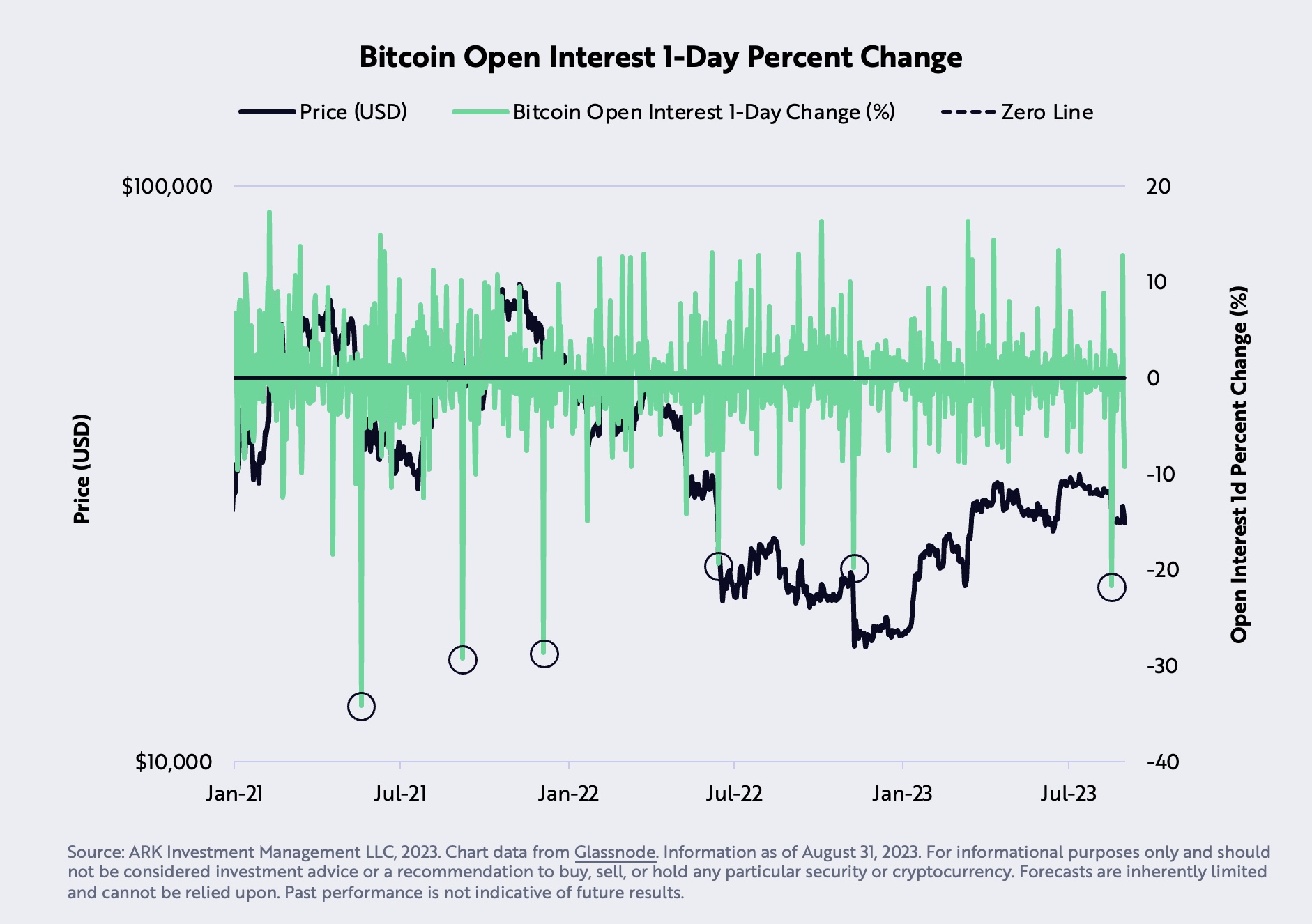

Падіння відкритого відсотка ф’ючерсів: 17 серпня спостерігалася швидка ліквідація ф’ючерсів на біткойн на 21,7%, найшвидше з грудня 2021 року. Ark Invest інтерпретує цю корекцію ціни як «корекцію катарсичного настрою».

Bitcoin OI флеш |Джерело: Арк Інвест

Bitcoin OI флеш |Джерело: Арк Інвест

Нейтральні аргументи

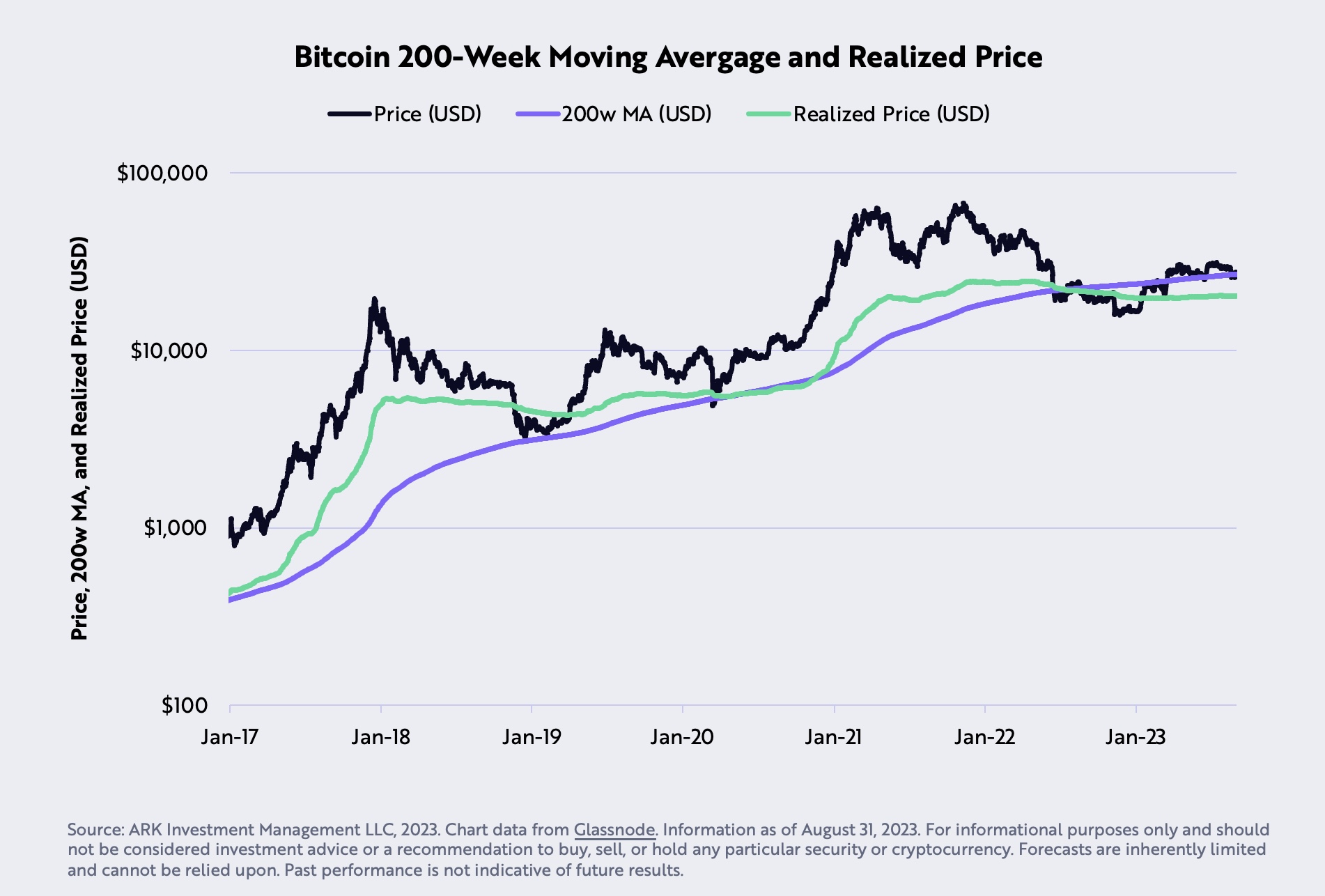

Ціна біткойна та 200-тижневе ковзне середнє: серпень був складним місяцем для біткойна, оскільки його ціна впала на 5,4%, встановившись нижче 200-тижневого ковзного середнього на рівні 27 580 доларів США. Це був перший випадок з червня 2023 року. Однак Ark Invest вважає, що біткойн повинен знайти суттєву підтримку в бік зниження за його реалізованої ціни в 20 300 доларів.

200-тижневе ковзне середнє та реалізована ціна біткойна |Джерело: Арк Інвест

200-тижневе ковзне середнє та реалізована ціна біткойна |Джерело: Арк Інвест

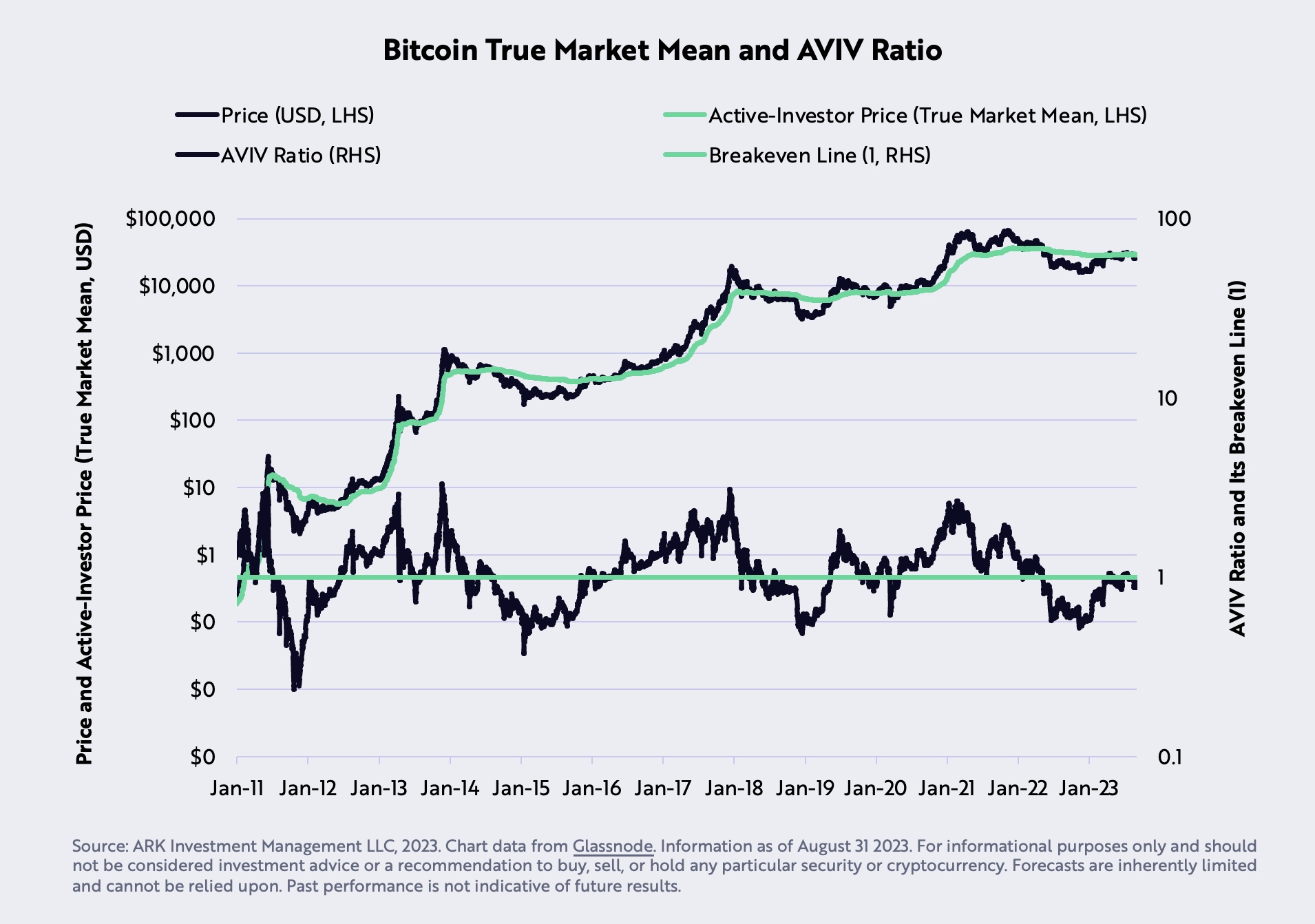

Середній опір біткойна в ланцюжку: «Середнє значення в ланцюжку», яке також називають «ціною активного інвестора» або «справжнім ринковим середнім», у серпні досягло 29 608 доларів США, створюючи потенційний значний опір для BTC. Цей показник є спільним зусиллям між ARK Invest і Glassnode і розраховується шляхом ділення вартості інвестора на кількість активних монет. Ці монети визначаються на основі загального часу, протягом якого вони залишалися неактивними, відносно загальної пропозиції.

Справжнє ринкове середнє значення Bitcoin |Джерело: Арк Інвест

Справжнє ринкове середнє значення Bitcoin |Джерело: Арк Інвест

Ринкова капіталізація та ліквідність стейблкойнів: стейблкойни, які часто розглядаються як барометр ліквідності ринку, спостерігали зниження пропозиції за 90 днів більш ніж на 20% зі 162 мільярдів доларів США в березні 2022 року до 120 мільярдів доларів США на даний момент, що свідчить про зниження ліквідності в ончейні. Проте чистий приплив протягом того самого періоду часу вказує на зростання імпульсу ринку.

Ведмежі аргументи для BTC (усі макроси)

Реальний ВВП порівняно з реальними темпами зростання GDI: спостерігалося рекордне розходження між процентними змінами реального валового внутрішнього продукту (ВВП) і реального валового внутрішнього доходу (GDI) у річному обчисленні. Історично склалося так, що ВВП і ІГД повинні бути рівними, оскільки отриманий дохід повинен дорівнювати вартості вироблених товарів і послуг. Колишній економіст Федеральної резервної системи Джеремі Налевайк стверджував, що GDI може бути більш точним показником, ніж ВВП.

Реальна ставка федеральних фондів порівняно з природною процентною ставкою: вперше з 2009 року реальна ставка федеральних фондів перевищила природну процентну ставку, що вказує на перехід до обмежувальної монетарної політики. Ця теоретична ставка, за концепцією президента Федеральної резервної системи Нью-Йорка Джона Вільямса, є швидкістю, при якій економіка не розширюється і не скорочується. Оскільки вплив монетарної політики на економіку є тривалим і мінливим, кредитування та запозичення, як очікується, зіткнуться з посиленням тиску до зниження.

Урядовий перегляд зайнятості: зайнятість, відстаючий показник, була ключовою у рішеннях Федеральної резервної системи щодо ставок. Незважаючи на перебої в роботі, спричинені пандемією COVID-19, які, як очікується, наразі були вирішені, уряд переглянув статистику щодо заробітної плати несільськогосподарських працівників у бік зменшення протягом шести місяців поспіль. Це свідчить про слабший ринок праці, ніж повідомлялося спочатку. Останній випадок такої тенденції, крім рецесії, був у 2007 році, безпосередньо перед Великою фінансовою кризою.

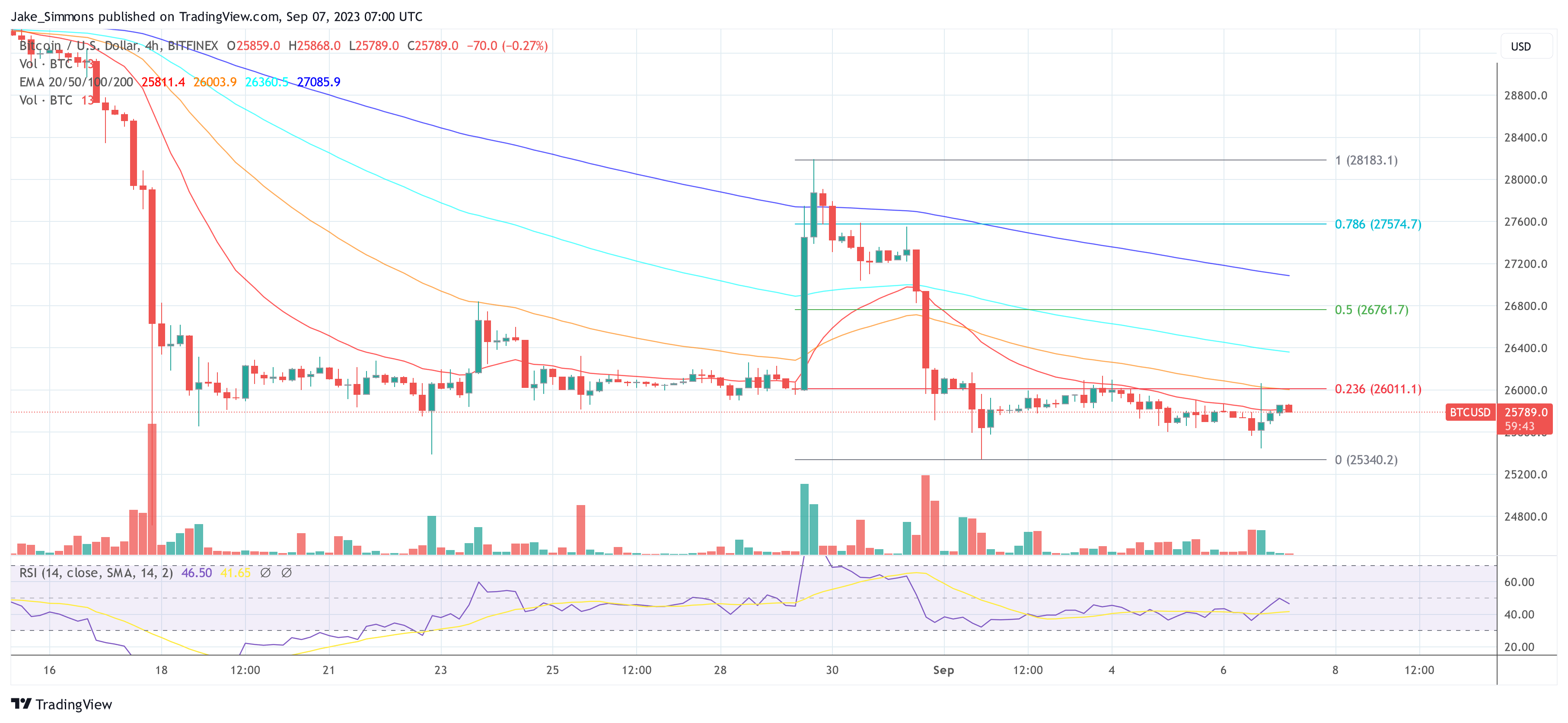

Підводячи підсумок, у звіті Ark Invest представлені три позитивні, чотири нейтральні та три ведмежі аргументи щодо біткойна та ширшого ринку, підкреслюючи, що ринок може перебувати на вирішальному поворотному етапі. На момент публікації BTC торгувався на рівні 25 789 доларів США.

BTC залишається нижче $26 000, 4-годинний графік |Джерело: BTCUSD на TradingView.com

BTC залишається нижче $26 000, 4-годинний графік |Джерело: BTCUSD на TradingView.com