У той час як біткойн (BTC) наближається до позначки в 70 000 доларів США, криптовалютна спільнота вирує від прогнозів потенційного зростання до 100 000 доларів США, що супроводжується значним сезоном альткойнів. Серед цього запалу криптовалютний аналітик Аксель Бітблейз провів аналіз X, перевіряючи, чи є необхідна ліквідність і каталізатори, щоб просунути біткойн на такі висоти.

Bitblaze підкреслює фундаментальну роль ліквідності на ринку криптовалют. Проводячи паралелі з попередніми зростаннями, він зазначає: «Нашим простором керує лише одна річ, тобто ліквідність». Він посилається на «бичачі» ринки 2016 та 2020 років, обидва з яких були значною мірою підживлені збільшенням ліквідності. Цього разу питання полягає в тому, чи є на горизонті подібні або більші події ліквідності, які підвищать ціну біткойна.

Сплеск біткойнів №1, який буде стимулюватися стейблкойнами

Наріжним каменем аналізу Bitblaze є поточний стан ринку стейблкойнів. Він описує стейблкойни як «шлюз до індустрії криптовалют», підкреслюючи їхню незамінність для екосистеми криптовалют. Загальна ринкова капіталізація стейблкойнів зросла до 173 мільярдів доларів, досягнувши найвищого рівня з моменту краху TerraUSD (UST).

Tether (USDT) залишається домінуючим гравцем, охоплюючи 69% загальної ринкової капіталізації стейблкойнів із 120 мільярдами доларів. Bitblaze підкреслює історичну кореляцію між цінами BTC і ринковою капіталізацією USDT, зазначаючи: «У період з березня 2020 року по листопад 2021 року MCap USDT зросла в 17 разів, тоді як ціна BTC зросла в 16,5 разів».

Однак з березня 2024 року, незважаючи на те, що ринкова капіталізація USDT продовжує зростати, ціна біткойна залишається відносно незмінною. «Це вказує на те, що велика кількість ліквідних коштів чекає в стороні, щоб увійти в BTC і криптовалюту. Я припускаю, що вони скоро почнуть розгортати, чи не так?»констатує аналітик.

#2 Зміна правила FASB

Іншим значущим фактором є запланована зміна стандартів бухгалтерського обліку Радою зі стандартів фінансового обліку (FASB). Наразі публічні компанії стикаються з проблемами утримання біткойнів через несприятливі методи бухгалтерського обліку.

Bitblaze пояснює: «Припустімо, компанія купила 100 BTC по 67 000 доларів за штуку. Якщо BTC впаде до 60 000 доларів, а потім підніметься до 68 000 доларів, компанія все одно повинна повідомити про це на рівні 60 000 доларів… їм доведеться відобразити це як збиток, навіть якщо це прибуток». Це призводить до оманливих звітів про прибутки та негативно впливає на ціни акцій, перешкоджаючи компаніям інвестувати в біткойн, незважаючи на його потенціал як активу.

Майбутня зміна правил FASB, яка має бути впроваджена в грудні 2024 року, готова вирішити цю проблему. Відповідно до нових вказівок, компанії зможуть звітувати про справедливу вартість своїх активів у біткойнах на основі ринкових цін на кінець звітного періоду. Bitblaze припускає, що ця регулятивна зміна може стимулювати більше корпорацій використовувати біткойни як частину своїх балансів.

Він посилається на MicroStrategy як на прецедент, зазначивши, що з серпня 2020 року компанія накопичила 252 220 BTC на суму 17,4 мільярда доларів, наразі отримавши прибуток у 7,4 мільярда доларів. Оскільки компанії S&P 500 разом володіють приблизно 2,5 трильйонами доларів готівкою та їх еквівалентами — активами, вразливими до інфляції — біткойн представляє себе як привабливу альтернативу, стійку до інфляції.

#3 Розширення грошової маси M2

Bitblaze також вивчає макроекономічний ландшафт, зокрема грошову масу M2, яка включає готівку, чекові депозити та інші легко конвертовані гроші. Наразі грошова маса M2 становить 94 трильйони доларів, що майже в 39 разів перевищує загальну капіталізацію ринку криптовалют.

Bitblaze посилається на аналіз, який показує, що «на кожні 10% збільшення грошової маси M2 BTC викачує 90%». Незважаючи на те, що грошова маса M2 приблизно на 3% перевищує свій попередній пік, біткойн ще не перевищив свої максимуми 2021 року, що свідчить про те, що достатня ліквідність залишається невикористаною.

«Наразі грошова маса M2 майже на 3% перевищує свій останній пік, тоді як BTC все ще нижче свого максимуму 2021 року. Оскільки глобальне зниження ставок відбувається разом із QE, фіат стане гіршою інвестицією. Як сказав Рей Даліо, #Готівка — це сміття#, і тепер ця гігантська грошова маса знайде шлях до різних класів активів, включаючи криптовалюту;стверджує аналітик.

№4 Перехід від фондів грошового ринку до біткойнів

З листопада 2021 року фонди грошового ринку зросли до 6,5 трильйонів доларів, оскільки інвестори шукали безпеки казначейських векселів на тлі зростання процентних ставок. Однак у зв’язку з тим, що Федеральна резервна система ініціює зниження ставок і сигналізує про те, що їх буде ще більше, очікується, що дохідність ОВДП зменшиться, що, ймовірно, спричинить значний відтік коштів із фондів грошового ринку.

Bitblaze прогнозує: «Це спричинить масовий відтік із фондів грошового ринку, оскільки дохідність ОВДП зменшиться», припускаючи, що інвестори шукатимуть вищих прибутків у більш ризикованих активах, таких як біткойн та інші криптовалюти. Він називає ці цифрові активи «найшвидшими конями» в середовищі QE, прогнозуючи, що цей зсув може спрямувати значний капітал на ринки криптовалют.

Щоб кількісно визначити потенційний приплив, Bitblaze агрегує доступні джерела ліквідності: грошову масу M2 у розмірі 94 трильйони доларів США, фонди грошового ринку на загальну суму 6,5 трильйона доларів США, готівкові авуари компаній S&P 500 у розмірі 2,5 трильйона доларів США та ринкову капіталізацію стейблкойнів у 173 мільярди доларів США. Таким чином, загальна сума становить приблизно 103,17 трильйона доларів, що в 43 рази перевищує поточну загальну ринкову капіталізацію криптовалюти.

Далі він звертається до скептиків і робить висновок: «Для надходження 200 мільярдів доларів лише 0,19% цього рахунку потрібно для входу в криптовалюту. Для тих, хто вважає, що це неможливо, а 200 мільярдів занадто багато, BTC ETF мали понад 20 мільярдів доларів чистого надходження, незважаючи на бічний рух ціни, відсутність зниження ставок і відсутність QE».

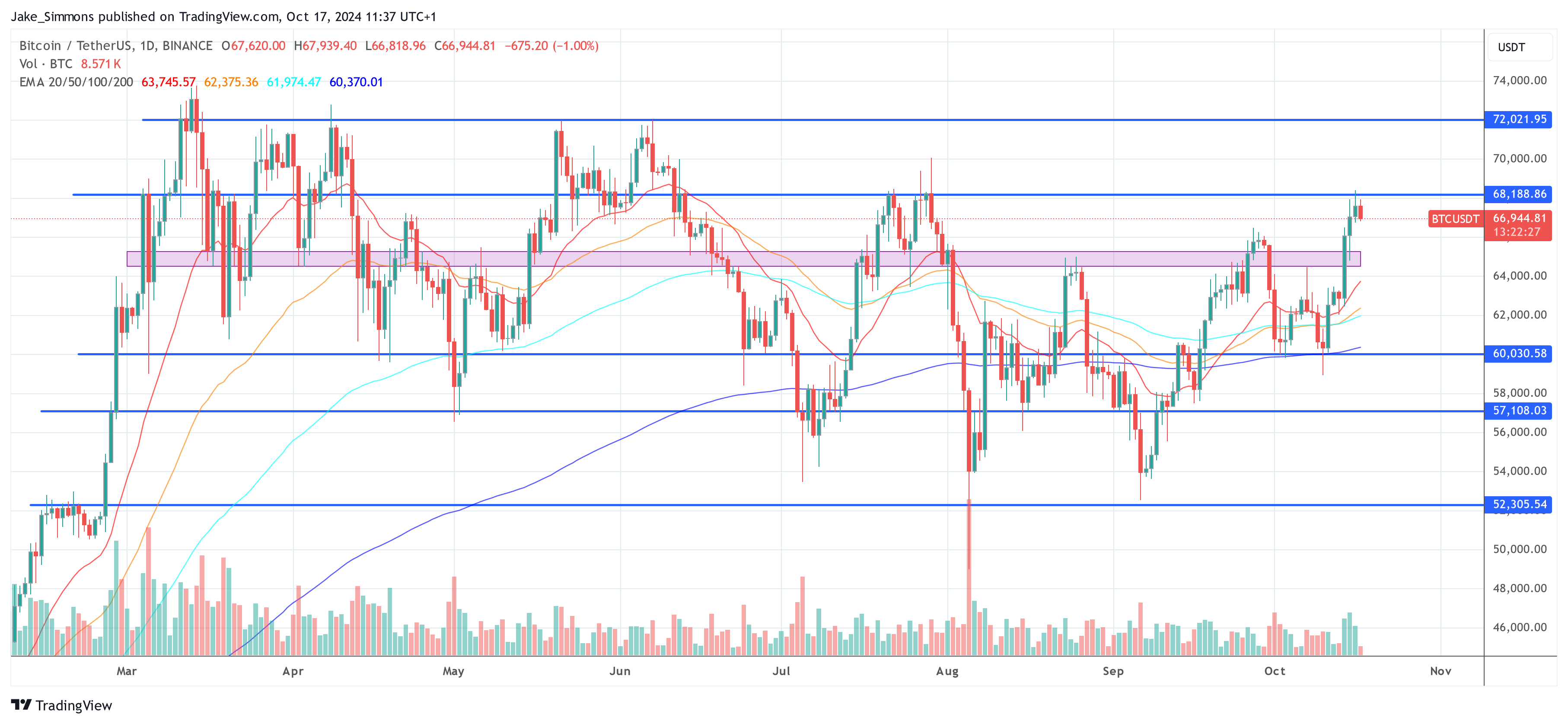

На момент публікації BTC торгувався на рівні 66 944 доларів.

Ціна біткойна, 1-денний графік |Джерело: BTCUSDT на TradingView.com

Ціна біткойна, 1-денний графік |Джерело: BTCUSDT на TradingView.com