В останньому звіті Grayscale «2024 Halving: This Time It’s Actually Different» Майкл Чжао надає поглиблений аналіз динаміки еволюції в екосистемі біткойнів із наближенням наступної події халвінгу в середині квітня 2024 року. У звіті стверджується, щозначний відхід від попередніх циклів, підкреслений появою спотових біткойн-ETF у Сполучених Штатах, розвитком інвестиційних потоків та інноваційними сценаріями використання, що виникають у мережі біткойн.

Суть біткойн-халвінгів

Зменшення вдвічі, призначене для зменшення вдвічі винагороди за транзакції майнінгу біткойнів кожні чотири роки, має вирішальне значення для підтримки дефіциту біткойнів і дезінфляційного профілю. Чжао формулює: «Ця дезінфляційна характеристика є фундаментальною привабливістю для багатьох власників біткойнів», підкреслюючи різкий контраст із непередбачуваними поставками фіатних валют і дорогоцінних металів.

Незважаючи на історичні стрибки ціни після халвінгу, Чжао застерігає від припущення таких результатів як гарантії, заявляючи: «Враховуючи довгоочікуваний характер цих подій, якби стрибок ціни був певним, раціональні інвестори, швидше за все, купували б наперед, підвищуючи ціну довідбувається вдвічі».

Відмінні фактори халвінгу 2024 року

Макроекономічні фактори

За словами Чжао, макроекономічні фактори відрізнялися в кожному циклі, однак завжди піднімали ціну BTC на нові висоти. Дослідник описує європейську боргову кризу 2012 року як значний каталізатор зростання біткойна з 12 доларів до 1100 доларів, підкреслюючи його потенціал як альтернативного засобу накопичення вартості в умовах економічних потрясінь,

«Так само бум початкової пропозиції монет у 2016 році, який спрямував понад 5,6 мільярда доларів США в альткоїни, також опосередковано виграв біткойн, піднявши його ціну з 650 доларів до 20 тисяч доларів до грудня 2017 року. Зокрема, під час пандемії COVID-19 у 2020 році експансивний стимулзаходи […] [підштовхнули] інвесторів до біткойна як хеджування, у результаті чого його ціна зросла з 8600 доларів США до 68 тисяч доларів США до листопада 2021 року», – зазначає Чжао.

Таким чином, Чжао припускає, що в той час як уполовинення сприяє розповіді про дефіцит біткойна, ширший економічний контекст також завжди критично впливає на ціну біткойна.

Стратегічні корективи шахтарів

Очікуючи наступного удвічі BTC у квітні, майнери завчасно скоригували свої стратегії, щоб урівноважити загрозливе зниження доходу від винагороди за блоки на тлі ескалації труднощів майнінгу. Чжао зауважує стратегічний крок серед майнерів, зазначивши: «У четвертому кварталі 2023 року була помітна тенденція майнерів продавати свої біткойн-холдинги в ланцюжку, мабуть, нарощуючи ліквідність перед зменшенням винагороди за блоки.

Це передбачення свідчить про те, що майнери не просто реагують, а й активно готуються до вирішення майбутніх викликів, забезпечуючи стійкість мережі. «У сукупності ці показники свідчать про те, що майнери біткойнів мають хороші можливості для вирішення майбутніх проблем, принаймні в короткостроковій перспективі», — стверджує дослідник Grayscale.

Поява ординалів і рішень рівня 2

Впровадження порядкових записів і дослідження рішень рівня 2 відкрили нові виміри функціональності та масштабованості біткойна. Чжао підкреслює важливість цих інновацій, заявляючи: «Цифрові предмети колекціонування…були зареєстровані, генеруючи понад 200 мільйонів доларів комісій за транзакції для майнерів». Ця розробка не тільки підвищила корисність біткойнів, але й надала майнерам нові можливості для отримання прибутку.

Крім того, Чжао підкреслює потенціал рішень рівня 2 для вирішення проблем масштабованості біткойна, вказуючи: «Зростаючий інтерес до гаманців із підтримкою Taproot… вказує на колективний рух до вирішення цих проблем». Це відображає узгоджені зусилля спільноти біткойнів, спрямовані на розширення можливостей мережі та розміщення ширшого спектру програм.

Роль потоків ETF

Схвалення та подальше впровадження спотових біткойн ETF суттєво вплинули на ринкову структуру біткойна, сприяючи ширшому доступу для інвесторів і потенційно пом’якшуючи тиск продажів від винагород за майнінг. Чжао описує вплив потоків ETF, стверджуючи: «Після схвалення спотових ETF біткойнів у США початкові чисті потоки… становили приблизно 1,5 мільярда доларів лише за перші 15 торгових днів».

Це свідчить про те, що ETF можуть відігравати вирішальну роль у балансуванні ринкової динаміки після халвінгу, поглинаючи значну частину типового тиску продажів після халвінгу. «Щоб підтримувати поточні ціни, необхідний відповідний тиск на покупку в розмірі 14 мільярдів доларів на рік. Після удвічі ці вимоги зменшаться вдвічі: […] це дорівнює зниженню до 7 мільярдів доларів на рік, що фактично зменшує тиск на продаж».

Багатообіцяюча перспектива для біткойна

Згідно з аналізом Grayscale, наступний халвінг біткойна буде іншим з кількох причин. Загалом, прогноз дуже позитивний:

Біткойн не тільки витримав шторм ведмежого ринку, але й став сильнішим, кинувши виклик застарілим уявленням завдяки своїй еволюції за останній рік. Хоча його вже давно проголошували цифровим золотом, останні події показують, що біткойн перетворюється на щось ще більш значне.

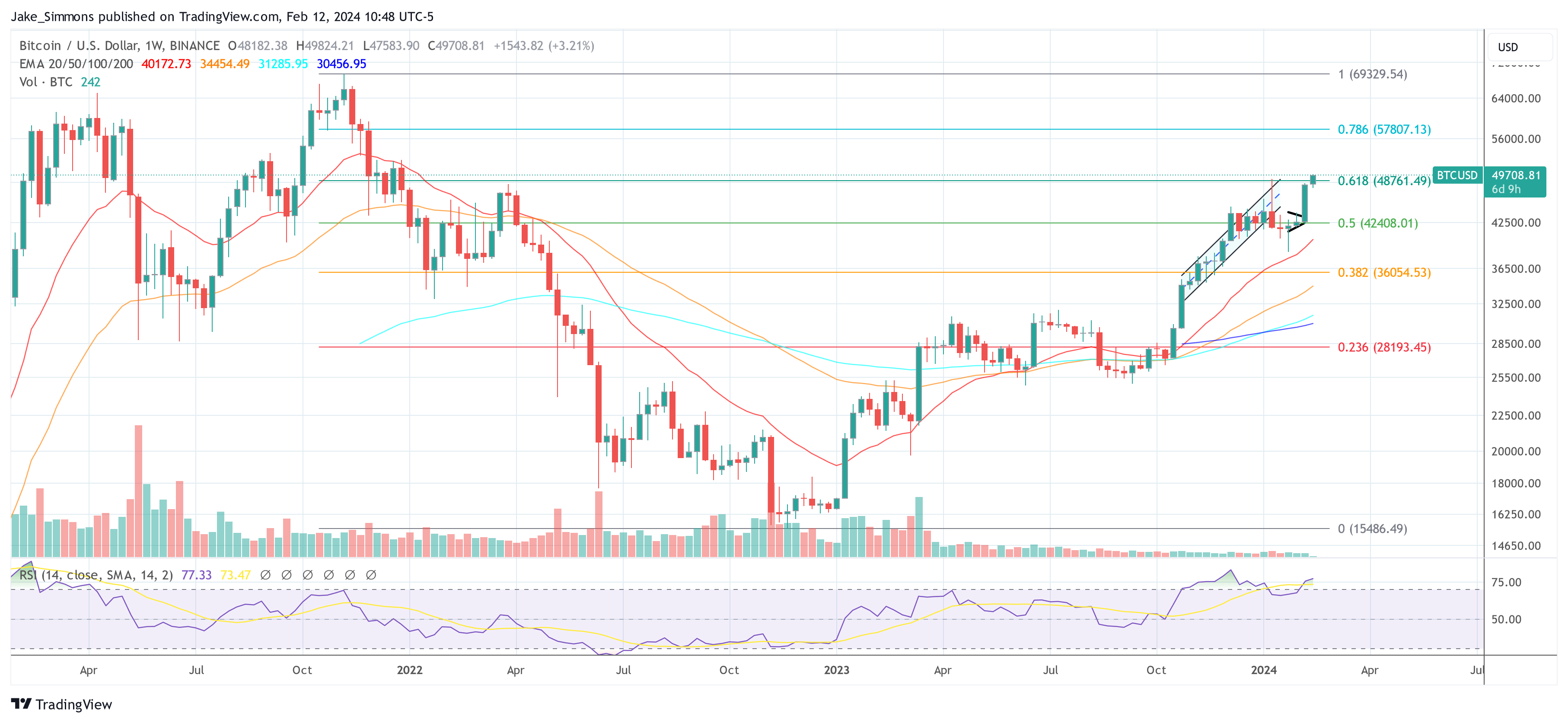

На момент публікації BTC торгувався на рівні 49 708 доларів.

Ціна BTC, 1-тижневий графік |Джерело: BTCUSD на TradingView.com

Ціна BTC, 1-тижневий графік |Джерело: BTCUSD на TradingView.com