Рынок криптовалют пережил несколько колебаний, но устойчивость отдельных секторов в этой области остается привлекательной. Согласно отчету, в последнее время, несмотря на заметный спад на более широком рынке криптовалют, одна область, похоже, вот-вот достигнет своего пика, демонстрируя потенциал и адаптируемость внутри экосистемы криптовалют.

Ликвидный стейкинг, сектор, который обеспечивает вознаграждение за залог токенов, поддерживающих операции блокчейна, демонстрирует признаки возрождения. Это возрождение происходит, несмотря на общий спад криптовалютных активов.

Восстановление на фоне криптовалютного кризиса

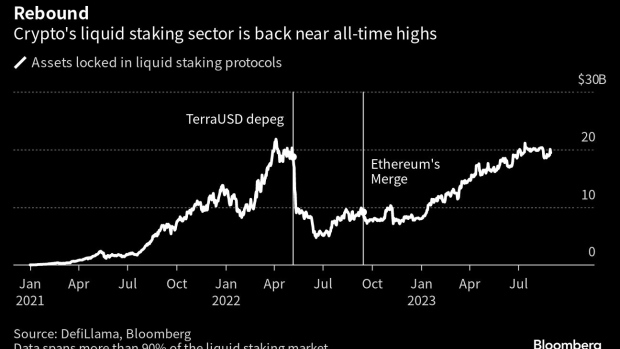

По данным Bloomberg со ссылкой на данные DefiLlama, активы, обеспеченные ликвидными услугами ставок, выросли примерно на 292%, достигнув монументальных 20 миллиардов долларов с минимума в июне 2022 года. Этот подъем тем более значителен, учитывая более широкий спад криптовалюты в этот период. период.

Bloomberg отметил восстановление позиций ликвидных ставок как «титана децентрализованных финансов (DeFi)». Благодаря автоматизированному программному обеспечению на основе блокчейна эта криптовалютная платформа позволяет людям торговать, занимать и давать взаймы без посредников.

Примечательно, что когда-то жемчужиной среди приложений DeFi, ликвидное размещение ставок обогнало кредитование. Протоколы, специализирующиеся на ликвидных ставках, такие как Lido и Rocket Pool, достигли своего зенита в апреле прошлого года.

Они накопили активы, чуть превышающие 21 миллиард долларов. Однако этот импульс был нарушен дестабилизацией TerraUSD, что привело к огромному спаду на рынке криптовалют на 2 триллиона долларов.

Несмотря на мрачный подтекст в секторе криптовалют, где основные токены и большинство сервисов DeFi еще не оправились от ударов 2021 и 2022 годов, ликвидный стейкинг выделяется, демонстрируя возвращение, как показано на графике ниже.

Источник: Блумберг

Источник: Блумберг

Глобальная регуляторная позиция в отношении ставок

Ликвидные ставки играют ключевую роль, особенно в блокчейне Ethereum. Он предлагает механизм, с помощью которого пользователи могут ставить свои токены и взамен получать ликвидный токен, представляющий сумму их ставки.

Этот процесс позволяет пользователям участвовать в обеспечении безопасности сети, сохраняя при этом ликвидность. Проще говоря, они могут получать вознаграждение за ставки, не блокируя свои активы, обеспечивая гибкость и максимизируя потенциальную прибыль.

Кунал Гоэл, аналитик-исследователь Messari, сравнивает эти услуги с «сетевым эквивалентом государственных облигаций». Аналитик уточняет, что, хотя они и не лишены рисков, они характеризуются сравнительно более низким профилем риска и до сих пор остаются незапятнанными хакерами или эксплойтами.

Это возрождение ликвидных ставок не остается незамеченным и сочетается с решениями регулирующих органов, касающимися криптовалют во всем мире. США, например, ужесточили свое регулирование в секторе криптовалют, особенно в отношении продуктов, занимающихся стейкингом.

Такие меры побудили ключевых игроков, таких как Kraken и Bitstamp, приостановить свои продукты для региональных ставок. Ричард Гэлвин, соучредитель DACM, отметил:

Регулятивные меры в отношении продуктов для ставок, предлагаемых централизованными биржами, определенно помогли ликвидному стейкингу.

Значение глобальной рыночной капитализации криптовалюты на 1-дневном графике. Источник: криптовалюта TOTAL Market Cap на TradingView.com.

Значение глобальной рыночной капитализации криптовалюты на 1-дневном графике. Источник: криптовалюта TOTAL Market Cap на TradingView.com.

Рекомендованное изображение с сайта iStock, диаграмма с сайта TradingView.