Захір Ебтікар, головний інвестиційний директор (CIO) і засновник хедж-фонду Split Capital, що спеціалізується на інвестиціях у ліквідні токени, пояснює низьку ефективність Ethereum за останні місяці стратегічними помилками Ethereum Foundation і структурними зрушеннями в потоках капіталу криптовалюти. В аналізі, опублікованому через X (колишній Твіттер), Ебтікар пише: «Незалежно від безлічі (ймовірно) поганих рішень, які прийняли ETH Foundation & Co, існує ще одна структурна причина, чому ETH торгував як собака цього циклу».

Чому ціна Ethereum відстає?

Ебтікар почав із того, що наголосив на важливості розуміння потоків капіталу на ринку криптовалют. Він визначив три основні джерела потоку капіталу: роздрібні інвестори, які залучаються безпосередньо через такі платформи, як Coinbase, Binance та Bybit;приватний капітал з ліквідних і венчурних фондів;та інституційні інвестори, які інвестують безпосередньо через біржові фонди (ETF) і ф’ючерси. Однак він зазначив, що роздрібних інвесторів «найважче підрахувати кількісно», і вони «не повністю присутні на ринку сьогодні», таким чином виключаючи їх із свого аналізу.

Зосереджуючись на приватному капіталі, Ебтікар підкреслив, що у 2021 році цей сегмент був найбільшою базою капіталу, що спричинено криптовалютною ейфорією, яка залучила понад 20 мільярдів доларів чистих нових надходжень. «Перенесемося до сьогоднішнього дня: приватний капітал більше не є основною базою капіталу, оскільки ETF та інші традиційні інструменти взяли на себе роль найбільшого чистого нового покупця криптовалют», — заявив він. Він пояснив це падіння низкою невдалих венчурних інвестицій і залишками попередніх циклів, які «залишили поганий присмак у роті платівок».

Ці венчурні фірми та ліквідні фонди визнали, що вони не можуть чекати ще одного циклу і повинні бути більш проактивними. Вони почали робити більше «пострілів у ціль» для ліквідних ігор, часто через приватні угоди із заблокованими токенами, такими як Solana (SOL), Celestia (TIA) і Toncoin (TON). «Ці заблоковані угоди також представляли щось більш цікаве для багатьох компаній — існує світ за межами інвестування на основі Ethereum, який насправді зростає та придатний для використання, і має достатнє зростання ринкової капіталізації порівняно з ETH, що може виправдати андеррайтинг інвестицій», — Ебтікар. пояснив.

Він зазначив, що інвестори усвідомлювали, що залучати кошти для венчурних і ліквідних інвестицій буде все важче. Без повернення роздрібного капіталу інституційні продукти стали єдиним життєздатним шляхом для пропозиції ETH. Mindshare почав дробитися з наближенням трирічної позначки урожаю 2021 року, і такі продукти, як спотовий біткойн-ETF (IBIT) BlackRock, набули легітимності як фактичний еталон для криптовалют. Приватному капіталу довелося зробити вибір: «Відмовитися від свого основного портфеля в ETH і рухатися вниз по кривій ризику або затримати подих, щоб традиційні гравці почали виручати вас».

Це призвело до утворення двох таборів. Перший складався з продавців ETH до ETF у період з січня по травень 2024 року, які відмовилися від ETH і перейшли на такі активи, як SOL. Друга група, продавці ETH після ETF з червня по вересень 2024 року, зрозуміла, що потоки ETF в ETH були тьмяними і що потрібно було б набагато більше, щоб ціна ETH отримала підтримку. «Вони розуміли, що потоки ETF були тьмяними, і потрібно було б набагато більше, щоб ціна ETH почала підтримувати», — зазначив Ебтікар.

Звернувши увагу на інституційний капітал, Ебтікар зауважив, що коли спотові біткойн-ETF, такі як IBIT, FBTC, ARKB і BITW, вийшли на ринок, вони перевершили очікування. «Ці продукти зламали будь-які реалістичні цільові інвестори та експерти завдяки їхньому успіху», — заявив він. Він підкреслив, що Bitcoin ETF стали одними з найуспішніших ETF-продуктів в історії. «BTC перетворився з собаки в середньостатистичному портфелі на тепер єдину воронку чистого нового капіталу в криптовалюті, до того ж з рекордною швидкістю», — сказав він.

Незважаючи на різке зростання біткойна, решта ринку не встигала. Ебтікар поставив під сумнів, чому це так, зазначивши, що крипто-інвестори, роздрібна торгівля та приватний капітал давно скоротили свої авуари в біткойнах. Натомість вони «застрягли в альткойнах і Ethereum як в основі свого портфеля». Отже, коли біткойн отримав свою інституційну заявку, мало хто в криптовалютному просторі скористався ефектом нового багатства. «Небагато в криптовалюті були бенефіціарами новоствореного ефекту багатства», — зауважив він.

Інвестори почали переоцінювати свої портфелі, намагаючись визначитися з подальшими кроками. Історично криптовалютний капітал змінювався від індексованих активів, як-от біткойн, до Ethereum, а потім вниз по кривій ризику до альткойнів. Однак трейдери припускали потенційні потоки в Ethereum і подібні активи, але були «загалом неправі». Ринок почав розходитися, і дисперсія між доходами активів посилилася. Професійні криптовалютні інвестори та трейдери агресивно рухалися вниз по кривій ризику, і фонди наслідували їхній приклад, щоб отримати прибуток.

Активом, який вони вирішили зменшити, був Ethereum — найбільший актив у їхніх основних портфелях. «Повільно, але впевнено ETH почав втрачати швидкість через SOL і подібні, і нетривіальний відсоток цього потоку почав справді рухатися вниз за течією до мемкойнів», — зазначив Ебтікар. «ETH втратив свій рів у криптопідкованих інвесторах, єдиній групі інвесторів, які історично були зацікавлені в покупці».

Навіть із запровадженням спотових ETH ETF інституційний капітал приділяв мало уваги Ethereum. Ебтікар описав скрутне становище Ethereum як страждання від «синдрому середньої дитини». Він уточнив: «Актив не в моді серед інституційних інвесторів, актив втратив прихильність у колах криптовалютного приватного капіталу, а роздрібна торгівля ніде не бачить нічого такого розміру». Він підкреслив, що Ethereum занадто великий для підтримки рідного капіталу, тоді як інші індексні активи, такі як SOL і великі капіталізації, такі як TIA, TAO і SUI, привертають увагу інвесторів.

За словами Ебтікара, єдиний шлях вперед — це розширення всесвіту потенційно зацікавлених інвесторів, що може статися лише на інституційному рівні. «Найкращі шанси ETH на суттєве повернення (не враховуючи змін у траєкторії основного протоколу) — це те, що інституційні інвестори заберуть актив у найближчі місяці», — припустив він. Він визнав, що, незважаючи на те, що Ethereum стикається зі значними проблемами, це «єдиний інший актив з ETF, і, ймовірно, ще деякий час буде таким». Це унікальне положення пропонує потенційний шлях для відновлення.

Ебтікар згадав кілька факторів, які можуть вплинути на майбутню траєкторію Ethereum. Він згадав про можливість президентства Трампа, що може внести зміни в нормативні рамки, що впливають на криптовалюту. Він також вказав на потенційні зміни в напрямі діяльності Ethereum Foundation і її основній спрямованості, припускаючи, що стратегічні зміни можуть відновити інтерес інвесторів. Крім того, він підкреслив важливість маркетингу ETH ETF традиційними менеджерами активів для залучення інституційного капіталу.

«Враховуючи можливість президентства Трампа, зміну напрямків і основних напрямків Ethereum Foundation, а також маркетинг ETH ETF традиційними менеджерами активів, у батька платформ розумних контрактів є чимало виходів», — зауважив Ебтікар. Він висловив обережний оптимізм, заявивши, що не вся надія втрачена для Ethereum.

Дивлячись вперед на 2025 рік, Ебтікар вважає, що це буде критичний рік для криптовалюти, особливо для Ethereum. «2025 рік буде дуже цікавим для криптовалюти, особливо для Ethereum, оскільки багато збитків, завданих 2024 роком, можна усунути або ще більше поглибити», — підсумував він. «Час покаже».

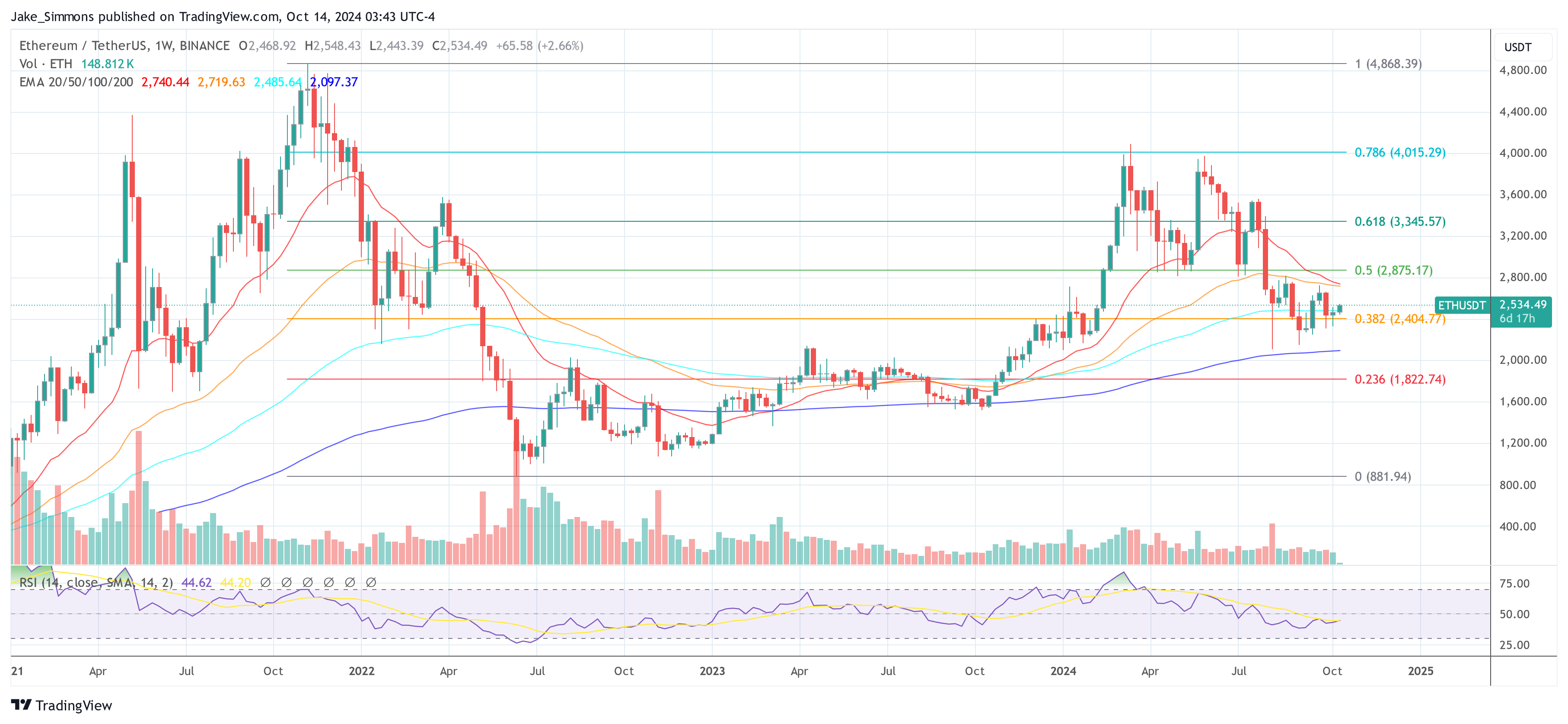

На момент публікації ETH торгувався на рівні 2534 доларів США.

Ціна ETH, 1-тижневий графік |Джерело: ETHUSDT на TradingView.com

Ціна ETH, 1-тижневий графік |Джерело: ETHUSDT на TradingView.com